【沪铜】现货需求转弱,铜价前景黯淡

发布时间:2024-1-4 11:04阅读:203

(企业套期保值策略提供,场外期权询价,优惠费用)

摘要:2023年底,国内大规模降雪宣告淡季到来,国内现货端明显转弱,经济压力较大。预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况。3-5月国内有色金属传统旺季,二季度铜价展望可能偏向乐观。市场预计美联储首次降息将可能在2024年3月20日的议息会议中。12月的欧美制造业数据保持低迷状态,也印证了欧美经济衰退的风险存在,因此欧美通胀和衰退之间的矛盾很可能成为贯穿2024年的主线逻辑。

中美关系缓和和美联储降息预期推动下,叠加巴拿马铜矿停产的消息刺激,铜价在12月下旬大幅反弹,突破中期下行区间,最高达到69870。但12月中、美、欧制造业PMI均明显低于50的临界点,铜价再度从高位回落。整体而言,国内铜需求进入淡季开始转弱,海外铜需求保持在冰点。铜现货需求不足,铜价上方面临较强压力,未来可能保持当前价位区间震荡,或偏弱走势。沪铜上方压力69000-69500,下方支撑65000。

一、 行情回顾

2022年中铜价大跌后快速反弹,2023年全年铜价基本上保持在55/89周均线附近震荡。四季度区间震荡的行情波动范围持续收窄,保持在55/89周均线附近运行。从周线上看,铜价保持在均衡水平,中期趋势暂未形成。

添加图片注释,不超过 140 字(可选)

添加图片注释,不超过 140 字(可选)

2023年铜价整体保持在区间震荡行情中,12月中旬,美联储保持当前利率不变,但会后发言表态180度大转变,称可能需要降息。市场预计本轮美联储加息已经达到终点,并且首次降息最快可能在明年3月。中美关系缓和和美联储降息预期推动下,叠加巴拿马铜矿停产的消息刺激,铜价在12月下旬大幅反弹,突破中期下行区间,最高达到69870。但12月中、美、欧制造业PMI均明显低于50的临界点,铜价再度从高位回落。整体而言,国内铜需求进入淡季开始转弱,海外铜需求保持在冰点。铜现货需求不足,铜价上方面临较强压力,未来可能保持当前价位区间震荡,或偏弱走势。沪铜上方压力69000-69500,下方支撑65000.

二、影响因素分析

1、淡季到来,国内制造业数据较为低迷

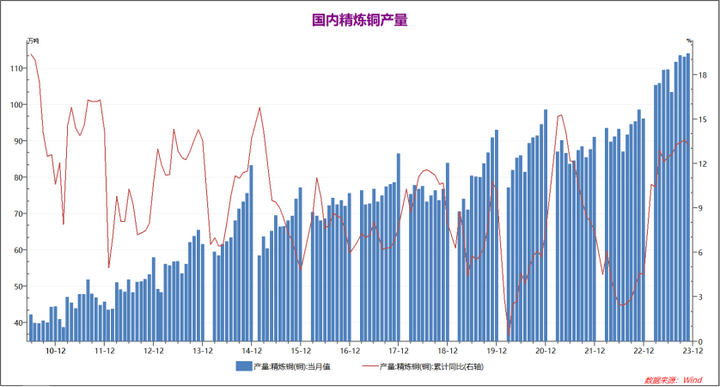

2023年国内铜产量持续上升,3-6月国内铜产量连续4个月创出历史新高,1-6月国内铜产量同比上升12.5%。7月传统淡季检修国内铜产量小幅下降,8-9月国内铜产量创新高。10月国内铜产量小幅下降,11月铜产量再创历史新高。1-11月同比增长上升至13.3%,国内铜供应充裕。

添加图片注释,不超过 140 字(可选)

2022年国内房地产行业形势不佳,年内国内房地产相关数据全线走弱。2023年国内房地产相关政策不断放松,1-2月房地产数据降幅放缓,3-7月房地产相关数据再度走弱。8-11月在国内集中出台房地产政策之下,房地产相关数据有所好转。1-11月国内房地产新开工面积同比降幅缩窄至-21.2%,房地产销售面积降幅扩大至-8%,房地产开发投资降幅扩大至-9.4%。12月国内房地产数据可能进一步趋稳,预计中期国内房地产行业可能缓慢企稳,对有色金属需求基本稳定,或小幅下降。

添加图片注释,不超过 140 字(可选)

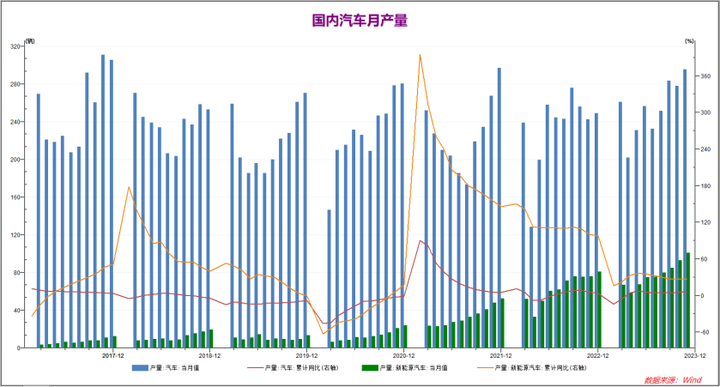

2023年一季度部分地区大幅降价情况明显影响了全国汽车产销量。二季度在2022年低基数的支持下,国内汽车行业数据同比走强。1-5月国内汽车产量同步明显上升。6-7月汽车增长数据回落,8-10月国内汽车产量再度上升。11月国内汽车产量再创新高,1-11月国内汽车产量同比增长扩大至6.8%,新能源汽车同比增长27.7%。在新能源汽车支持政策持续的情况下,预计2023-24年国内汽车产量可能保持增长态势,汽车行业景气度较高。

添加图片注释,不超过 140 字(可选)

2023年12月国内官方和财新制造业PMI走势继续分化。官方制造业PMI连续第3个月下降,至49,保持在50的临界点下方。而财新制造业PMI继续反弹,上升至50.8,保持在较好水平。从数据上看,可能国内大型企业面临较大压力,而中小型企业情况有所好转。

添加图片注释,不超过 140 字(可选)

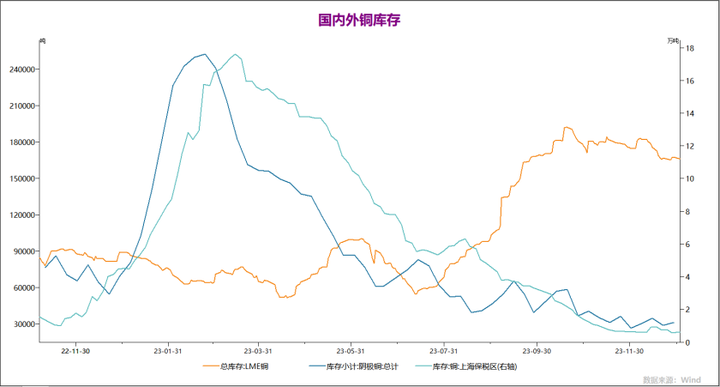

2023年8-9月全球铜需求明显转弱,LME铜库存大幅上升至一年高位,此后,伦铜库存从高点小幅回落,但仍然较高。10-11月上期所和保税区铜库存再度下降,回落至年内低点附近,12月份保持在低位运行,国内库存降低可能受到汇率因素一定影响。目前铜需求保持外弱内强格局,整体库存较为稳定。

添加图片注释,不超过 140 字(可选)

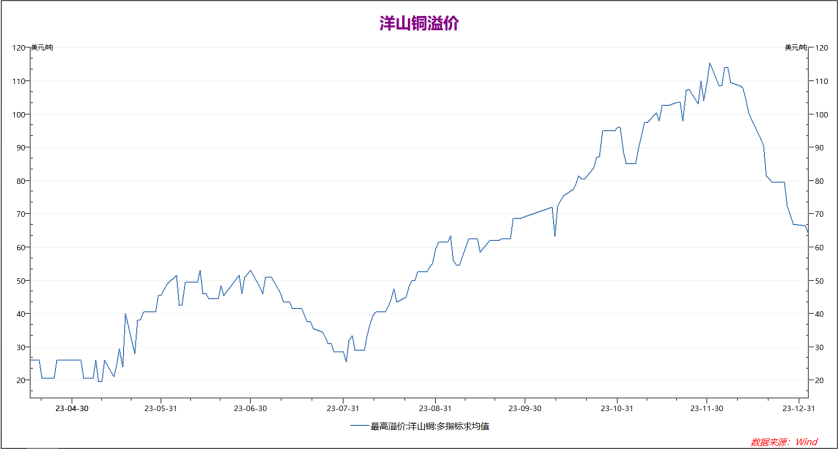

洋山铜溢价代表的是内外盘铜价强弱,以及国内企业进口铜的需求情况。2023年8-10月人民币汇率再次大跌,洋山铜溢价大幅走高,铜价沪伦比上升至高位。11月人民币汇率大幅走强,铜价沪伦比11-12月从高位明显回落。而洋山铜溢价12月初到达高点后,12月快速回落,一方面市场现货需求转弱,一方面也受到汇率因素影响。预计1月国内传统淡季,铜现货需求可能保持较低水平。

添加图片注释,不超过 140 字(可选)

添加图片注释,不超过 140 字(可选)

2、房地产政策效果不明显,11月国内经济数据略有好转国家统计局:2023年11月份社会消费品零售总额增长10.1%。2023年11月份规模以上工业增加值增长6.6%。1—11月份全国固定资产投资增长2.9%。1—11月份,民间固定资产投资235267亿元,同比下降0.5%。1—11月份,全国房地产开发投资104045亿元,同比下降9.4%。11月份,全国城镇调查失业率为5.0%,与上月持平。国家统计局:中国12月官方制造业PMI 49,前值49.4;中国12月非制造业PMI 50.4,前值50.2;中国12月综合PMI 50.3,前值50.4。中国12月财新制造业PMI 50.8,预期50.4,前值50.7。

2023年底,国内大规模降雪宣告淡季到来,国内现货端明显转弱,经济压力较大。2024年央行还有进一步降息和降准的空间存在,预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况,处于蓄势阶段。相应的,24年春节时间较晚,旺季到来可能推迟,正逢有色金属淡季,预计铜基本面将不会出现较大波动,很可能继续运行在当前震荡或温和反弹行情中。春节后,美联储首次降息大概率在3月底,或5月1日。恰逢3-5月国内有色金属传统旺季,二季度全球经济、国内经济,以及铜价展望可能偏向乐观。

3、美欧央行本轮加息接近终点,经济衰退压力增大美国12月Markit制造业PMI终值47.9,预期48.4,前值48.2。美国11月营建支出月率 0.4%,预期0.50%,前值0.60%。美国至12月23日当周初请失业金人数 21.8万人,预期21万人,前值20.5万人。欧元区12月制造业PMI终值 44.4,预期44.2,前值44.2。欧元区11月货币供应M3年率 -0.9%,预期-1.00%,前值-1.00%。英国12月制造业PMI 46.2,预期46.4,前值46.4。12月中旬的议息会议美联储继续保持当前利率不变,但对于降息的态度出现了180度的转变,市场预计美联储首次降息将可能在2024年3月20日的议息会议中。另一方面而言,美联储态度转变很可能是美国经济已经面临衰退的境地,货币政策不得不做出大幅让步。12月的欧美制造业数据保持低迷状态,也印证了欧美经济衰退的风险存在,因此欧美通胀和衰退之间的矛盾很可能成为贯穿2024年的主线逻辑,2024年国际铜需求可能总体偏弱。

三、 后市展望

2023年底,国内大规模降雪宣告淡季到来,国内现货端明显转弱,经济压力较大。2024年央行还有进一步降息和降准的空间存在,预计12月至明年一季度国内资金面和政策面偏向稳定,国内经济大概率维持在当前情况,处于蓄势阶段。相应的,24年春节时间较晚,旺季到来可能推迟,正逢有色金属淡季,预计铜基本面将不会出现较大波动,很可能继续运行在当前震荡或温和反弹行情中。春节后,美联储首次降息大概率在3月底,或5月1日。恰逢3-5月国内有色金属传统旺季,二季度全球经济、国内经济,以及铜价展望可能偏向乐观。12月中旬的议息会议美联储继续保持当前利率不变,但对于降息的态度出现了180度的转变,市场预计美联储首次降息将可能在2024年3月20日的议息会议中。另一方面而言,美联储态度转变很可能是美国经济已经面临衰退的境地,货币政策不得不做出大幅让步。12月的欧美制造业数据保持低迷状态,也印证了欧美经济衰退的风险存在,因此欧美通胀和衰退之间的矛盾很可能成为贯穿2024年的主线逻辑,2024年国际铜需求可能总体偏弱。2023年铜价整体保持在区间震荡行情中,12月中旬,美联储保持当前利率不变,但会后发言表态180度大转变,称可能需要降息。市场预计本轮美联储加息已经达到终点,并且首次降息最快可能在明年3月。中美关系缓和和美联储降息预期推动下,叠加巴拿马铜矿停产的消息刺激,铜价在12月下旬大幅反弹,突破中期下行区间,最高达到69870。但12月中、美、欧制造业PMI均明显低于50的临界点,铜价再度从高位回落。整体而言,国内铜需求进入淡季开始转弱,海外铜需求保持在冰点。铜现货需求不足,铜价上方面临较强压力,未来可能保持当前价位区间震荡,或偏弱走势。沪铜上方压力69000-69500,下方支撑65000。

转自弘业期货

温馨提示:投资有风险,选择需谨慎。

当前我在线

当前我在线

分享该文章

分享该文章