从一个基金的策略看散户的机会和风险

发布时间:2021-7-6 12:38阅读:422

我曾经在果仁网上做过很多策略,其中还有一些基金策略,很多好几年都没关心了,今天偶然的机会去看了一下,其中有个基金的策略表现还相当不错,今年竟然还有17%多的收益率。

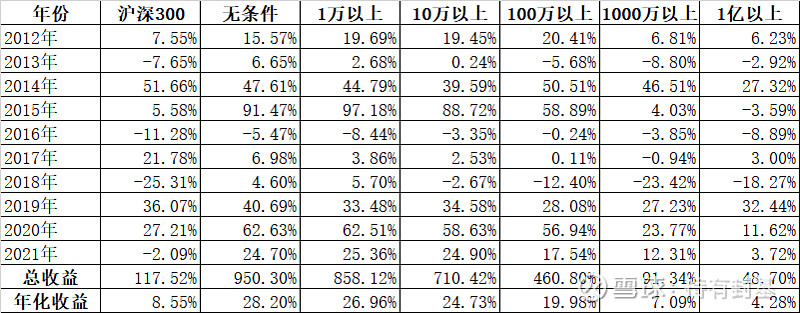

这是一个场内基金的轮动策略,主要因子就是净值表现和折价率表现,净值用了5日和20日的数据,溢价率用了当期溢价率、50日、20日、60日平均溢价率,在限制日成交额100万以上的品种的时候,取排名前10,10个交易日轮动一次,从2012年到上周五6月18日,年化是19.98%,相当不错了。

这是一个几年前做的策略,其中去年策略的表现是56.94%、今年是17.54%,都远远跑赢指数。况且因为是作完策略以后的表现,不存在过度拟合的后视镜问题。

但我当改变成交额阈值,从无条件改变到一个亿的时候,就发现问题了,无条件的时候年化收益率是28.20%,很惊艳,1万以上年化是26.96%、10万以上是24.73%、100万以上是19.98%、1000万以上只有7.09%,低于同期的沪深300了,到了1亿以上,年化收益率只有4.28%。远远低于同期的沪深300了。

这个回测的数据说明什么呢?

第一, 小资金确实有机会。比如10万以下的资金,1万一个,选择成交额100万的场内基金去轮动,10年年化近20%,已经是相当不错的成绩了。由于最近几年各种打折的封基多了起来,最近几年策略的表现特别好。

第二, 一般来说,大资金要比小资金聪明,但遇到这样的情况,大资金明明知道有机会,就是进不去出不来,如果用一点小资金进去,也不解决问题。所以才会有这样的机会留给了小资金。

第三, 当小资金从中获利后,由于惯性思维。很难在模式上突破。如果思维还是留在过去的策略上,很难再获得成功。

由此想到我们看见过很多牛散,当规模做大后惊人的收益率从此不在重现。其中的原因就是类似这个。10万有10万的做法,1000万有1000万的做法,10亿有10亿的做法。我们唯一能做的就是自己的思维方式要跟上规模的成长

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。温馨提示:投资有风险,选择需谨慎。

散户怎么样评估etf基金套利交易的机会和风险?

散户怎么样评估etf基金套利交易的机会和风险?

ETF基金有哪些市场机会和风险?

ETF基金有哪些市场机会和风险?

-

2026年开启ETF投资第一步:如何挑选一只好ETF?(附低佣)

2026-01-12 13:35

2026-01-12 13:35

-

商业航天指数ETF怎么投?政策+产业双催的布局思路

2026-01-12 13:35

2026-01-12 13:35

-

2026年最新REITs基金名单合集,普通人怎么参与投资?

2026-01-12 13:35

2026-01-12 13:35

问一问

问一问

+微信

+微信

分享该文章

分享该文章