投行是做什么的,国内投行都有哪些以及核心业务

发布时间:2021-12-29 09:25阅读:4201

在投资银行更像是一家提供各种投资服务的金融机构。其核心业务是融资和交易,还提供咨询、研究、资产和财富管理等相关金融服务。从传统金融市场的买卖双方来看,是一个非常典型的卖方机构(金融服务提供商)。

投资银行的概念起源于上世纪经历过大萧条以后的美国。很久以前,金融监管的概念非常笼统,所以对银行,来说,几乎所有与金融相关的业务都可以涉及。因此,在收取储户存款的同时,银行帮助大型企业筹集资金,并提供各种做市业务。

久而久之,风险不断地出现,进行存款的用户的利益得不到保障。大萧条后美国通过《格拉斯-斯蒂格尔法案》,将投行以及商业银行进行了严格的区别,禁止了商业银行参与到投行的业务中去。这时候现代化投行模式开始出现了。

投行和在商业银行两者最大的不同就是在金融领域中从事不同的事务,商业银行大家比较熟悉就是从事存续款的借贷业务,理财产品提前赎回众银行理财产品等。而投行则是倾向于资本市场中,更主要的是企业的金融资产方面的以及企业的融资,也就是国内的证券公司业务。投行是做什么从这里可以看出来。

投行核心业务介绍

在投行的传统定义中,投行有两个核心业务:融资和交易。

融资是帮助企业或机构以各种方式获得资金,以支持企业经营或企业发展。最常见的融资方式是通过股权或债权,融资产生的金融产品是我们熟悉的股票或债券。

该交易意味着,如果投资者想出售企业融资发行的金融产品,可以使用投行,提供的做市服务将其出售给投行,或者通过投行匹配交易。同样,如果投资者一开始不购买企业融资的金融产品,也可以从投行购买

企业融资的行为因为是企业直接向投资者发行的,所以算作一级交易,所以我们称之为一级市场。

金融产品的交易行为,因为是投资者之间的交易,被算作二级交易,所以我们称之为二级市场。

当然融资和交易业务并不分别局限于一级市场和二级市场。

一级市场也会有交易,比如企事业单位并购。然而,在这种情况下,投行提供的服务不是做市服务,而是咨询服务。也就是说,投行本身不会购买该企业,然后将其出售给其他投资者。二级市场中也有融资业务,比如说融资融券,这时候使用的是抵押品,金融产品作为抵押品。

当然,随着投行的发展,除了融资和交易两大核心业务之外,各种衍生业务也应运而生,这些业务也逐渐发展壮大,成为投行的重要收入来源。

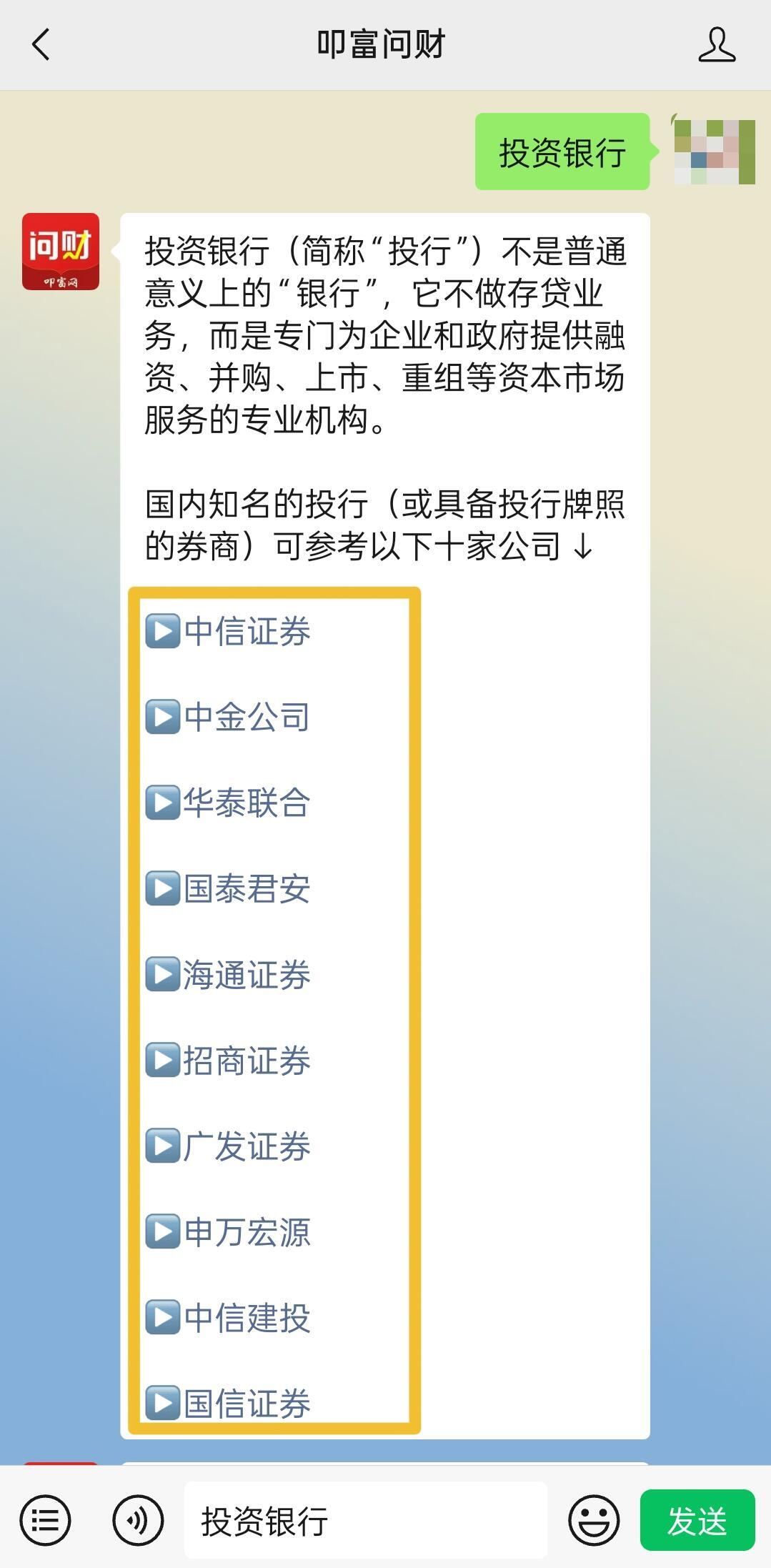

投行是一家从事证券发行、承销、交易、企业重组、并购、投资分析等非银行金融机构。国内在投行的有:中金公司、招商证券,国信证券,海通证券,国元证券,广发证券,光大证券,华泰证券等等。根据类型也可分为国家投资、地区投资和银行私人投资

投行是做什么的现在已经非常清晰,投资银行和商业银行的区别非常明显。例如,商业银行的业务重点是存款和贷款,而投资银行的业务重点是证券承销、企业并购和资产重组。

郑重声明:不保证该信息(包含但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。以上仅供参考,不对您构成任何投资建议,据此操作,风险自担。本人从业多年,欢迎点击头像咨询,全国手机开户低成本佣金!

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章