期货故事之狡兔三窟:胜算在期货

发布时间:2021-1-13 15:20阅读:354

狡兔三窟:胜算在期货

这是一个商品期货交易的故事。

2008年金融海啸中,也有一批在衍生品市场交易的中国企业成功地躲过了巨浪,成为衍生品市场上的胜利者。和“深南电”不同的是,它们的交易场所不在场外市场,而是在期货交易所市场。期货市场从19世纪中期在英、美发端以来,直到20世纪90年代以前,一直是国际衍生品市场的主要形式。  全球范围内,以美国芝加哥期货市场的影响力为最。我国从20世纪90年代初开始进行期货交易试点,主要学习的就是美国模式,陆续在全国建立了一批期货交易所。经过试点探索、清理整顿、规范发展和创新发展几个阶段,现有的4家期货交易所在价格发现、套期保值、风险管理等方面为企业提供了越来越多的服务。

全球范围内,以美国芝加哥期货市场的影响力为最。我国从20世纪90年代初开始进行期货交易试点,主要学习的就是美国模式,陆续在全国建立了一批期货交易所。经过试点探索、清理整顿、规范发展和创新发展几个阶段,现有的4家期货交易所在价格发现、套期保值、风险管理等方面为企业提供了越来越多的服务。

有色金属行业是我国参与期货市场最早的企业群体,是中国第一批“吃螃蟹者”。目前有色金属行业95%以上的企业都在积极利用期货市场功能进行贸易谈判,组织生产经营活动。地处青海的有色金属企业西部矿业股份有限公司(以下简称“西部矿业”),是我国一家规模较大、以有色金属采掘和加工为主的上市公司。这家公司从20世纪90年代开始就利用期货市场管理风险,进行套期保值。“西部矿业”在伦敦金属交易所(LME)和上海期货交易所两地做期货套期保值交易,管理它在国际市场购买原材料和国内市场销售产成品面临的价格波动风险。要进口原材料比如铜精矿时,它提前在伦敦期货市场买入相关有色金属的期货合约,做买多的套期保值,锁定购买成本;要卖出产成品比如阴极铜时,它提前在上海期货市场卖出相关有色金属的期货合约,做卖空的套期保值,锁定销售利润。“西部矿业”利用伦敦、上海期货市场进行定价、套期保值,保证了公司经营计划的实现。2008年金融危机时,许多对冲基金大量抛出持有的铜、铝等期货头寸,市场对有色金属的需求量下降,现货库存上升,价格大幅下跌。从9月15日雷曼破产开始,以铜为标志的有色金属价格跌得非常快。9月、10月两个月,国际国内市场铜价下跌了约45%。而由于“西部矿业”在伦敦和上海两地期货市场进行了套期保值,对冲了现货价格下跌风险,稳定地实现了目标经营利润。“西部矿业”在有色金属价格大跌前早已做空卖出期货,并用期货市场平仓得到的利润弥补了在现货市场跌价造成的亏损。这一年,它在恶劣的市场环境下实现了5.7亿元的净利润,其中主要原因是通过期货交易直接降低了原材料成本,从而提高了产品毛利润和公司净利润,有效抵御了市场价格波动风险。同时,这一年里,“西部矿业”收购了天津的一家公司,刚重组完成的公司还来不及建立与母公司一致的风险管理模式,没有利用期货市场对冲现货跌价风险,结果危机中眼看着价格一天天往下掉,最后库存减值损失3亿元,直接导致公司亏损。母子公司两种经营模式,没有利用期货市场的子公司,在市场价格波动的风浪里被动受损,而母公司利用期货市场主动管理风险,实现了目标利润。二者巨大的反差说明了期货对企业的市场风险管理非常重要。“狡兔三窟”,利用期货市场是“西部矿业”的胜算,它在国际国内期货现货多方结合的经营方式,帮助它成功躲避了金融海啸的巨浪。

期货是衍生品类型中的一种。前面讲到了期权,那么期货在经济学上是怎么解释的呢?我翻了多本经济金融词典及教科书都没有找到,包括权威的《新帕尔格雷夫经济学大辞典》、保罗·萨缪尔森(Paul A.Samuelson)的《经济学》等。这些书里只有对“期货合约”或“期货交易”的解释。一些国家的法律法规对期货合约和期货交易做了规定。在中国的《期货条例》里,“期货合约”是这样定义的:“期货合约是期货交易所统一制定的、规定在将来某一特定的时间和地点交割一定数量标的物的标准化合约。期货合约包括商品期货合约和金融期货合约及其他期货合约。”

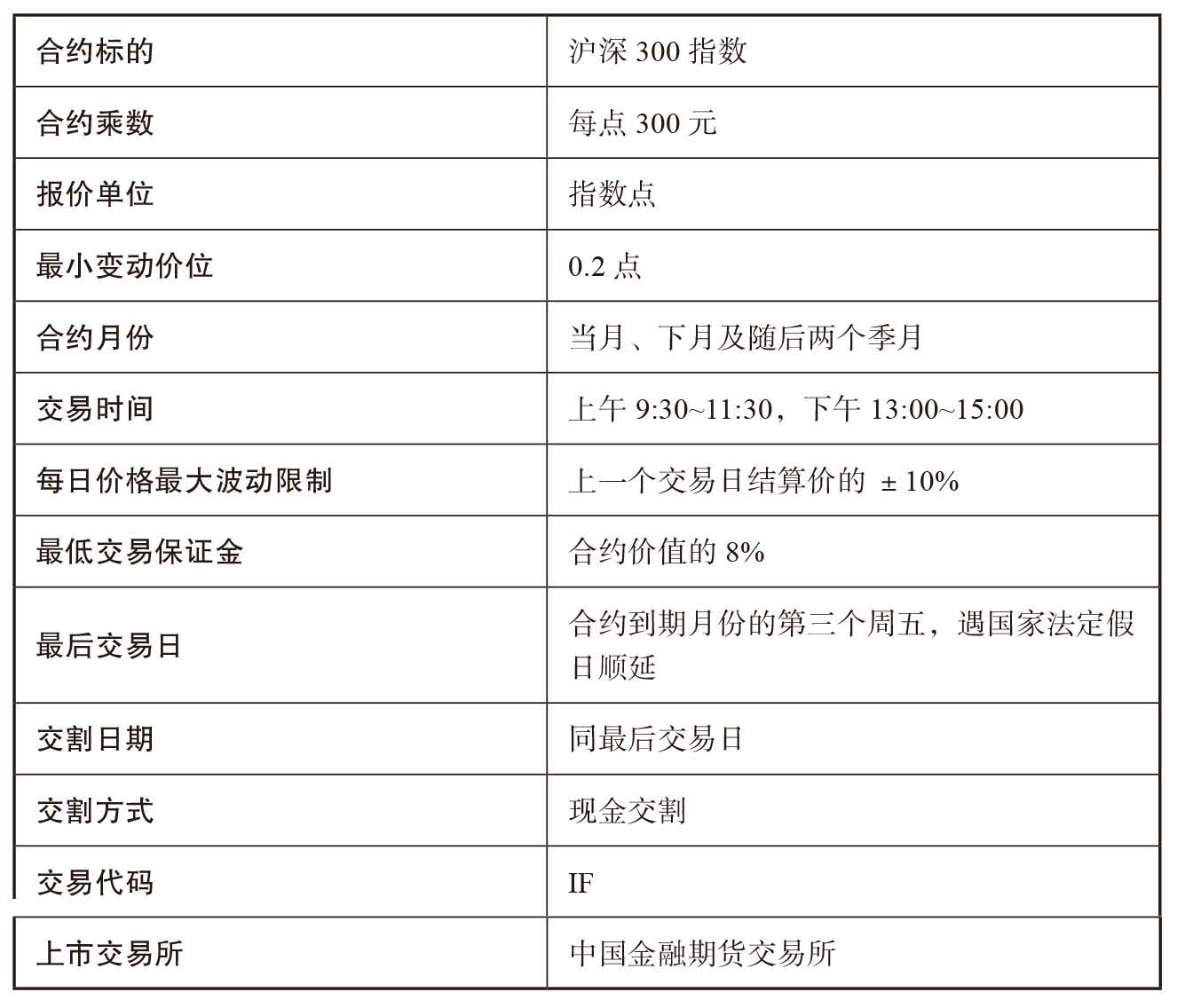

举两个期货合约的例子。一个是商品期货合约。如上海期货交易所挂牌交易的铜期货合约为:标的物叫阴极铜,交易单位为5吨/手,报价单位为元(人民币)/吨,每日价格最大波幅限制为不超过上一交易日结算价的±3%,最后交易日为合约交割月份的15日(见表1–1)。另外,再加上交易时间以及交割月份、交割日期、交割品级、交割地点、交割方式、最低保证金等,这些元素一起构成了期货合约的内容。目前,上海期货交易所的铜期货交易量比较大,其定价能力在国内外都有一定的影响力。在国内,上海铜期货价格已经成为国内有色金属贸易的“定价基准”,行业内许多企业利用这个“基准价格”进行点价贸易,使贸易谈判变得顺畅,节约了交易成本。在国际上,上海铜期货价格也成为一些有色金属矿产出口国关注的重要参考价。另一个是金融期货合约。目前中国金融期货交易所挂牌交易的金融期货有沪深300、上证50、中证500股指期货和5年期、10年期国债期货5个金融期货合约。以沪深300股指期货为例,这个产品有别于商品期货的是,它的标的物是股票指数而不是具体的商品,是由在上海证券交易所和深圳证券交易所上市的300只股票通过科学的编制方法形成的一篮子股票指数(见表1–2)。中国金融期货交易所把这个指数作为基础资产,设计了股指期货合约。其产品特征如下:期货合约的标的是沪深300指数,合约乘数是每点300元,报价单位是指数点,每日价格波动最大限制是上一个交易日结算价的±10%,以及最低8%的保证金等。合约到期采用现金交割,这与商品期货的实物交割完全不同。现金交割是20世纪80年代美国芝加哥商业交易所的一项金融创新,是对过去商品期货必须依赖实物交割的一大突破。有“金融期货之父”之称的梅拉梅德,每每与别人说起它,对芝加哥商业交易所的这一创新成果很是自豪。

表1–1 上海期货交易所阴极铜期货合约

资料来源:中国金融期货交易所。

表1–2 中国金融期货交易所沪深300股指期货合约

总结下来,期货交易是在期货交易所内进行的标准化合约交易。因为期货合约简单、清晰,易于监管,业界喜欢称它为“最基础、最简单”的衍生品。

对西方发达国家100多年期货市场实践的考察发现,期货市场是商人们自发地组织进行集中交易的场所。抽象地说,期货市场是市场参与者在交易所内集中竞价交易实物商品或金融商品远期标准化合约的场所,是利用保证金制度高杠杆率,高流动性、双向交易的高风险市场,具有集中清算和担保履约的中央对手方清算机制,是发现价格和管理风险的场所,是一个有着政府监管和自律组织监管的双重监管制度安排的市场。

1.从产生背景看:期货市场是市场经济国家在工业化过程中顺应实体经济需要而自发形成的,先有发达的现货市场,后有期货市场。从英、美等市场经济历史比较悠久的国家情况看,都是在现货市场较为发达的基础上,开展现货的远期交易,在此基础上进一步开展现货的远期标准化合约交易,即期货交易。

2.从交易机制看:期货市场是在固定的交易场所内交易标准化合约(产品),实行集合竞价(竞争性价格)、保证金制度(杠杆性)、双向交易(流动性)、集中统一清算和履约担保的中央对手方清算制度(交易所信用和风险管理)等。

3.从经济功能看:期货市场的主要功能是发现价格和管理风险。因此,为保障价格发现功能的发挥,就必须确保期货市场发现的价格可以反映真实的市场价格,价格没有被人为操纵而扭曲;为保障风险管理的需求者方便地利用期货市场套期保值,就需要较好的流动性,提高市场运行效率,降低参与者的成本。

4.从实现功能的保障看:如果期货市场被操纵,它的功能就会丧失。国外期货市场的发展经验证明,要保障功能的实现,为实体经济服务,就必须将政府监管和交易所自律监管结合起来。期货市场的交易者主要由两部分组成:一是投机者(包括套利者),二是套期保值者。双方通过期货交易进行博弈。前者的目的是获取风险收益,是杠杆交易的逐利者,他们进行大量而频繁的交易,既是在价格波动中博取风险收益的交易者,也是价格风险的承受者。他们的交易频率高,为市场提供了流动性,承担了市场风险,有利于市场效率的提高,有利于套期保值者等商业用户的进入。后者是风险管理者,是利用流动性进行套期保值的商业用户,较好的流动性能够方便他们进出市场进行套期保值,转移风险,满足风险管理的需要。因此,为保障期货市场功能的实现,就需要在期货交易所层面和政府层面有明确的监管要求与持续的监管行动。一是通过监管防范投机者利用各种方式对市场进行操纵,扭曲价格导致价格发现功能受损。二是通过监管杠杆性、流动性和波动性等市场风险,以防止市场崩溃的系统性风险和经济功能的丧失。三是通过监管,保护各方参与者的合法权益,使市场的“公平、公正、公开”原则得以落实,将市场风险降到最低,以提高市场的效率和有效性。

套保投机:“株冶事件”之教训

这是一个投机商品期货失败的故事。

前面说过,衍生品中用实物商品比如铜、原油等作为标的物的标准化合约,金融界称此类衍生品为商品期货。

别只说“期货”能够管理风险,其实,运用不好也会酿成风险。与前面提到的“西部矿业”一样,同样是有色金属企业的湖南株洲冶炼厂(以下简称“株冶”),20多年前在伦敦金属交易所进行的期货交易中,把套期保值变成了投机交易,引发了巨大的风险,这件事让期货在中国臭了好些日子,使期货市场发展停顿了好多年。1997年的株洲冶炼厂,也就是如今的株洲冶炼集团,是当时中国最大的铅锌生产和出口基地之一,在日常生产、经营方面均堪称国内有色金属行业的佼佼者。“株冶”生产的“火炬牌”锌是我国第一个在伦敦金属交易所注册的品牌,该厂在伦敦金属交易所进行期货交易,目的是套期保值。“株冶”是锌的生产商,为了防止将来销售时锌价下跌,进行了空头(卖出)套期保值。根据套期保值原理,套期保值所需要的期货合约的数量是根据投资者将来交易的现货量的多少来确定的。对于空头套期保值来说,即使进行完全套期保值,所卖空的期货合约也只能与企业所持有的现货或者将来会持有的现货的数量相当。一旦超过这个数额,就需要承担额外的头寸风险,套期保值就变成了投机。1997年,在国际期货市场上已从事两年多交易的“株冶”交易人员,在伦敦金属交易所越权进行交易,大量卖空锌期货合约,其头寸远超既定期货交易方案,被境外对冲基金盯住并进行逼仓。事情暴露时,“株冶”在伦敦金属交易所已卖出45万吨锌,而当时“株冶”锌的年产量仅为30万吨,所持空头头寸远远超过所持有的现货量,这也就是境外机构敢于放手逼仓的根本原因。事发后,“株冶”通过种种办法组织货源以应付“巨量交割”,无奈抛售头寸太大,最后只好以高价买入部分合约平仓了结。由于从1997年初开始的半年里,多头推高伦敦锌价,涨幅超过50%,“株冶”最后集中性平仓的三天内亏损额达1.76亿美元,按照当时的汇率,折合人民币14.59亿元,从而导致了业界无人不晓的株冶“套保变投机”的期货风险事件。

反思“株冶事件”,企业内控制度不健全是导致期货套期保值交易变为投机交易的主要因素。此外,由于制度及区域差异,国内企业在境外进行期货交易也存在一定的不利因素。然而,吃过大亏的“株冶”并没有“一朝被蛇咬,十年怕井绳”,它在总结教训的基础上,建立了一套完善的期货业务风险管理体系。从这些年的情况看,“株冶”参与期货交易风险控制较好,套期保值增强了企业的抗风险能力,拓展了企业的生存空间,使它也如“西部矿业”等许多有色金属企业一样,平稳地度过了2008年百年一遇的国际金融危机。“株冶”参与期货交易的历史充分说明了正确利用期货市场的重要性。期货市场运用得当,将在促进企业发展中发挥重要作用,而运用不当变成投机交易,不但不能降低风险,还会使风险额外增加并放大。期货真正是一把锋利的“双刃剑”。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章