淡季消费跟进不足市场情绪降温

发布时间:2024-6-21 14:39阅读:154

现货快速拉涨,节后淡季需求跟进不足,二育情绪降温,养殖端认价出栏增多,猪价难以延续上涨,价格出现回落。同时,现货情绪过热以及压栏、二育导致供给后移,市场对远月看涨高度的预期偏谨慎,主力09盘面相比现货,走势偏弱,短期进入回调整理期。不过从产能去化角度看,供给缩减的效果正逐步兑现,中长期趋势依旧偏强看待。建议区间17500-18500元/吨。

消费淡季,白条走货不畅,屠企亏损压力下,缩减宰量。市场情绪有所降温,二育集中入场减少,认价出栏情况增多,现货小幅回调。期货盘面表现谨慎,市场对价格预期不高,前期并未跟涨现货,近期跟随现货回调,期现价差处于贴水状态。上周,生猪2409合约最高价18505元/吨,最低价17705元/吨,收盘价17880元/吨,跌幅0.45%。

二、生猪基本面分析

2.1

消费支撑不足 猪价高价回落

截止6月18日,生猪出栏均价18.47元/公斤,较上周环比下跌0.59元/公斤。标肥价差0.07元/公斤,较上周缩小0.09元/公斤。消费淡季,下游需求支撑不足,养殖端认价出栏增多,猪价高价回调。炎热天气下,肥猪需求转淡,近期标肥价差出现倒挂。

仔猪出栏均价49.66元/公斤,较上周环比上涨0.15元/公斤。二元母猪(50KG/头)均价1736.19元/头,较上周环比上涨59.05元/头。猪价快速上涨带动补栏情绪升温,仔猪、二元母猪价格均跟随抬升,不过随着价格走高,成交量减少,继续快速拉涨的动力不足。

2.2

产能去化效果逐步兑现 去化速度有所放缓

根据农业农村部数据显示,2024年4月末全国能繁母猪存栏量3986万头,同比下降6.9%,环比下降0.1%,生猪产能去化效果逐步显现。随着我国生猪生产效率提升和猪肉消费需求等变化,3月1日农业农村部新修正的《生猪产能调控实施方案》发布,提出将能繁母猪正常保有量从4100万头下调至3900万头,以此来看,当前存栏基数的实际产能依旧偏大,限制猪价上行幅度。2023年1月-2024年4月能繁母猪存栏连续16个月环比下调,从生猪生产周期推算,2024年理论供给量呈逐步下行趋势,伴随着产能去化,中长期供需改善预期向好,价格重心将逐步抬升。

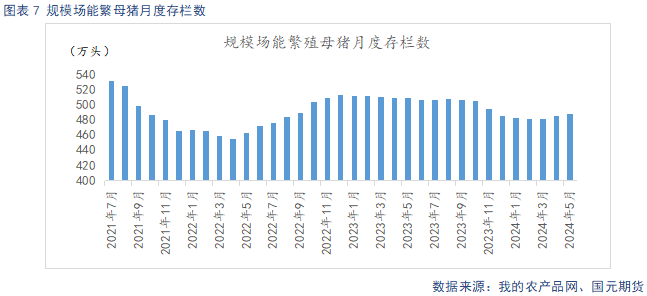

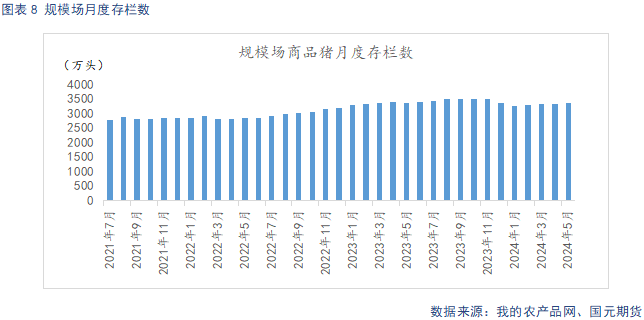

据Mysteel统计,截止2024年5月底,规模场能繁母猪存栏量为487.57万头,环比上涨0.38%,同比下降4.24%。去年底疫病导致部分产能受损,加之市场对后市价格较强的预期,去产能意愿下降,规模场能繁母猪存栏连续3个月回升。规模场5月商品猪存栏数为3370.28万头,环比上升3.53%,同比下滑2.01%。5月出栏量为943.38万头,环比增加10%,同比增加10.74%。5月,养殖端看涨情绪浓厚,价格快速拉涨,养殖利润走阔,规模场逢高提前出栏,加快出栏节奏,超额完成出栏计划。进入6月,端午需求支撑下,养殖端挺价氛围较强,规模场滚动压栏,计划出栏量较5月实际出栏量环比下调5.5%左右。

截止6月14日,生猪出栏均重123.98公斤,与上周环比上升0.04公斤。猪价上涨后,养殖端盈利扩大,小体重猪出栏意愿不高,部分前期二育肥猪顺价出栏,出栏体重上调。

2.3

白条走货缓慢 屠企纷纷缩减宰量

截止6月18日,重点屠宰企业日均开工率为23.76%,环比下降2.25%。冷冻肉库容率23.6%,较上周环比下降0.09%。猪价上涨速度过快,而高温天气下,下游需求跟进不足,白条走货不畅,屠企受成本和销售两端挤压,亏损压力较大,纷纷缩量,开工率持续下滑。

2.4

猪价走高 养殖利润处于高位

截止6月18日,玉米现货价格2461.49元/吨,较上周环比上涨4.9元/吨,豆粕现货价3322元/吨,较上周环比下跌155.71元/吨。玉米从基本面来看,国内玉米市场港口到货量不多,收购价格以稳为主,随着港口装船需求增加,港口及产区收粮主体增多。下游饲料企业开始采购新麦,内贸玉米需求较为平淡,玉米承压低位运行。豆粕从基本面看,美豆新作种植进度及优良率表现良好,USDA6月供需报告变动有限,市场影响中性偏空,视线重点在月末种植面积报告上,目前市场观点认为种植面积有望增加,预期偏空。国内来看,随着南美大豆集中上市,国内进口大豆到港量增加,豆粕进入季节性累库周期。需求端,水产养殖需求表现不及预期。综合来看,豆粕仍将承压运行。

截止6月14日,自繁自养养殖盈利413.26元/头,盈利较上周环比扩大90.7元/头。外购仔猪养殖盈利396.11元/头,盈利较上周环比扩大33.96元/头。上周,猪价延续节前涨势,再创新高,养殖端利润继续走扩,随着本周猪价高位回落,利润将有所缩减。

下游淡季需求跟进不足,二育情绪降温,养殖端认价出栏增多,猪价难以延续上涨,价格出现回落。同时,现货情绪过热以及压栏、二育导致供给后移,市场对远月看涨高度的预期偏谨慎,主力09合约盘面进入回调整理期。不过二三季度供给缩减趋势仍存,中长期趋势依旧偏强看待。建议区间17500-18500元/吨。

写作日期:2024年6月20日

分析师

温馨提示:投资有风险,选择需谨慎。

什么是市场情绪指数?如何使用市场情绪指数进行投资?

什么是市场情绪指数?如何使用市场情绪指数进行投资?

什么是股票的市场情绪指标和市场情绪周期?

什么是股票的市场情绪指标和市场情绪周期?

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

+微信

+微信

分享该文章

分享该文章