基差在套期保值中的应用

发布时间:2021-1-13 16:26阅读:794

基差在套期保值中的应用

还是先说王小二的套期保值。我们在讲保证金的时候说过,当合约到了交割月份,持有合约的人需要交纳100%的保证金,也就是交全款。如果交全款会占用很多资金,如果王小二每年产100吨黄豆,那么他就要在期货市场中卖出10手合约。若成交价格为每吨5000元,交全款100吨就要交50万元,再加上预防价格波动的余款,在账户里至少要有80万元到100万元。

6.3.1 基差变大对欲卖者在套期保值交易中的影响

80万元~100万元对于每年产出100吨黄豆的农户来说,是一笔大数目。所以通常情况下,套期保值都不会赶在合约交割的最后时限平仓,如果在某年的09月份合约到期,那么在08月末或者在08月中旬就要平仓,这样就不会占用大笔资金了。

但在没有到最后交易日时,期货价格和现货价格就会不同,所以这之间还存在着变数。我们还得再举个例子。假如王小二在2024年11月可产出100吨黄豆,成本为每吨3000元。他想做套期保值来锁定利润,那么目前为03月份,距离11月份还有8个月的时间。03月现货报价为每吨4000元,期货市场上11月份的报价为每吨5000元,基差为每吨-1000元。

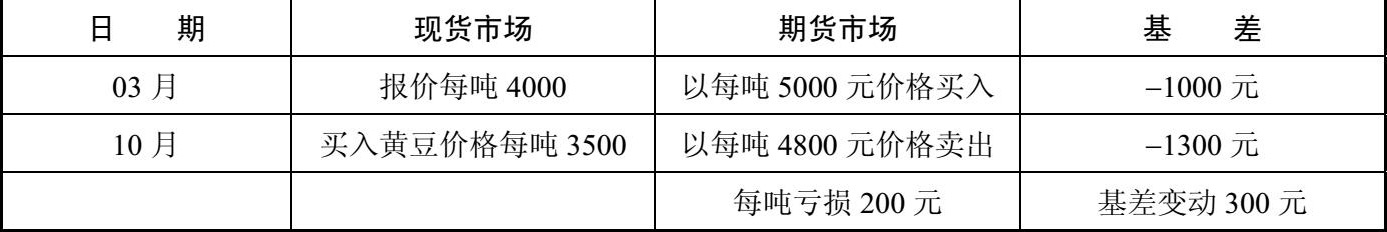

因为到了11月份,就要交全款,所以王小二要赶在11月前平仓,我们假设10月中旬他在期货市场上平仓。10月份,现货价格为每吨3500元,11月份期货价格为每吨4800元,基差由原来的-1000元变成了现在的-1300元。此时他决定在现货市场上以每吨3500元的价格卖出现货,并以每吨4800元的价格在期货市场上卖出平仓,见表6-6。

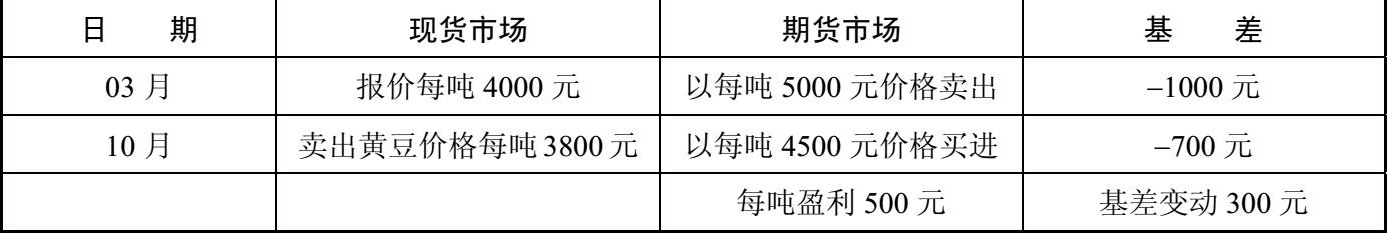

表6-6 王小二在现货市场和期货市场的交易明细

即使你用套期保值规避了现货市场价格波动的风险,但还是抵挡不了基差的变动。期货合约没到期之前,它本质上还是期货,只要它还不是现货价格,就会存在差额。

王小二在03月得知的报价为每吨4000元,那么他的预期售价就是每吨4000元,每吨能赚1000元。但在现货市场上每吨只卖到3500元,比原来预期的少了500元,但在期货市场上每吨赚了200元,总计每吨赚了700元。与预期售价相差300元,那么相差的这300元就是基差变动的数额。

那么原本王小二生产黄豆的成本为每吨3000元,能锁定1000元的利润就可以。但因为基差的变动,还是损失了一部分的利润,也就是说规避的风险中有一部分风险没有转嫁。可是我们回过头来想一想,如果王小二不做套期保值呢?他将损失更多。他只能在现货市场中以每吨3500元的利润卖出,赚到每吨500元的利润,比做套期保值每吨还少了200元的利润。

6.3.2 基差变小对欲卖者在套期保值交易中的影响

我们刚刚说的是基差扩大的情况,并且在前面还说过基差不变的情况,下面我们再来说一下基差变小的情况。

还是王小二在11月会产出100吨黄豆,但现在是03月份,现货报价为每吨4000元,11月份期货报价为每吨5000元。到了10月中旬,现货报价为每吨3800元,期货报价为每吨4500元。王小二的交易明细见表6-7。

表6-7 王小二在现货市场和期货市场的交易明细

虽然期货市场和现货市场的价格都有不同程度的下跌,但王小二还是盈利的。在现货市场上,他以每吨3800元的价格卖出,与预期售价每吨4000元相差200元,没有达到预期。但在期货市场上他每吨赚了500元,合计每吨一共赚了1300元,比原来预期的每吨1000元多赚了300元。多赚的就是基差变动的价格。

经过表6-6和表6-7的例子,可以得出推论,基差的变动肯定会影响到套期保值的结果。但我们只得出了卖家套期保值的数据,还没有买家套期保值的数据,为了得到全面的数据,我们还需要再看两个李小三的例子,才能得出更全面的推论。

6.3.3 基差对欲买者在套期保值中的影响

李小三想在11月份收购100吨黄豆,现在是03月份,现货报价每吨4000元,11月份期货报价每吨5000元。他在期货市场上买入10手合约。到了10月中旬,现货报价每吨3500元,期货报价每吨4800元。李小三在两个市场的交易明细见表6-8。

表6-8 李小三在现货市场和期货市场的交易明细

03月份现货报价为每吨4000元,也就是李小三收购的预期价位。但到了10月中旬,他在现货市场上以更低的价格每吨3500元买进,比预期收购价格每吨低了500元。但他却在期货市场上亏损了每吨200元,那么他实际上是以每吨3700元的价格来收购的。与预期价格每吨4000元相比,还是少了300元,即基差变动数额。

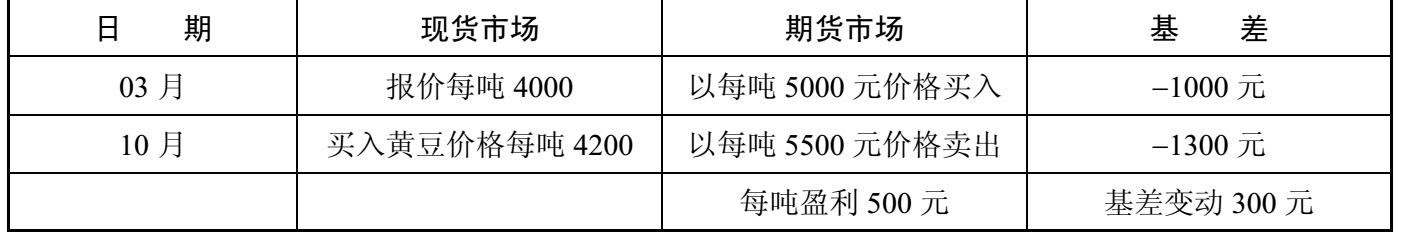

另一种情况,其他条件都保持不变,只是在10月中旬的现货报价为每吨4200元,期货报价为每吨5500元。李小三在两个市场的交易明细见表6-9。

表6-9 李小三在现货市场和期货市场的交易明细

10月份现货价格比预期收购价格高出了200元,也就是每吨成本增加了200元。但由于期货价格升高,基差持续疲软,在期货市场上每吨盈利500元。总计起来,实际上是以每吨3700元的价格进行收购的。之间相差的数恰好是基差变动的数额。

在这种情况下,如果李小三不做套期保值,他就是以每吨4200元的价格收购,成本增加,亏得更多。但在第一种情况中,他做了套期保值,反而错失了能以更低的价格进行收购的机会。但我们一直在强调,套期保值是锁定成本和利润,其主要原因就是在某些价位上,我知足了,我不预期更多的利润,也不承担更多的风险。

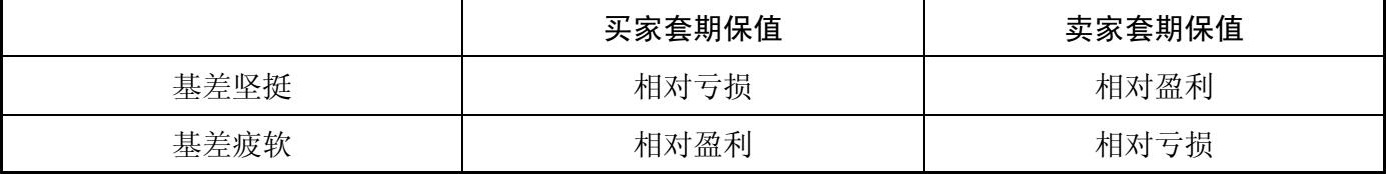

不论是买家套保还是卖家套保,我们都已经给出了正反两方面的例子,那么我们便能给出一个相对全面客观的推论,见表6-10。

表6-10 基差变动影响套期保值的结果

所以即使你知足了,即使你规避了风险,锁定了利润和成本,也要看基差的情况。基差的变动会影响套期保值的效果,或者会扩大你想要的,或者会缩小你想要的,但无论如何,它始终都会让你远离风险。

温馨提示:投资有风险,选择需谨慎。

什么是期货中的套期保值?

什么是期货中的套期保值?

问一问

问一问

+微信

+微信

分享该文章

分享该文章