速取 | 2021最新成人保险方案,省钱又省心!

发布时间:2021-1-4 17:28阅读:925

大家应该都知道受重疾新定义影响,旧规重疾险2021年1月31日都要下架。

很多用户会打算在下架前购买了一份重疾险保障。

不过除了重疾风险外,其他几类风险也很重要,对应的险种也不贵。

也都能避免给经济/家庭带来严重的危机:

重疾险用来应对极端的重大疾病风险;

定期寿险用来应对极端的死亡/全残风险;

意外险用来应对极端的意外身故/残疾风险;

百万医疗险用来应对大病风险。

只要每年花点小钱购置保险,这些风险发生时,就更能从容面对。

小伙伴在给用户推荐时,可以制作一个保险配置方案,保障用户的方方面面。

一个合理的保险预算大约占年收入的5% - 10%.

齐叔给不同的年收入人群分别做了一套配置方案,小伙伴们可以直接拿去给用户安利起来。

一、个人年收入10万 - 20万内的配置方案

这个年收入买保险的预算较充足。

下面的方案可以参考,推荐的都是高性价比的产品,把每一分钱都花在刀刃上了。

在保证高保额的同时,针对更高发的癌症和心脑血管疾病,有更强的保障。

1、重疾险要做足高发疾病、责任重大时期的保障

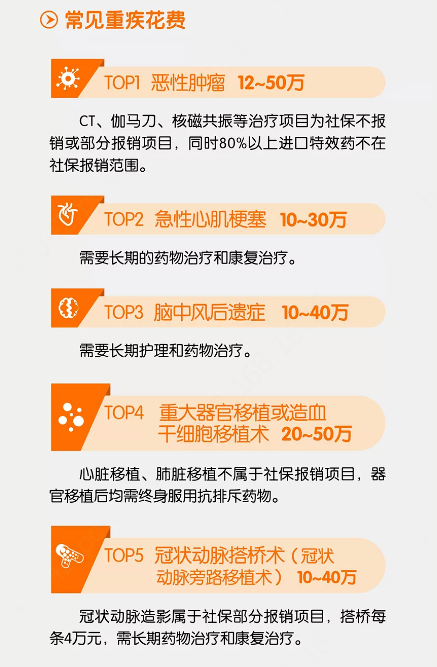

相比其他风险,对个人生活来说,影响最大的莫过于重疾了。

罹患重疾后,承受高额的医疗费用同时,往往还有长期的康复费用需要承担。

而康复费用,一般需要个人承担,无法用社保报销。

如果家庭条件一般,一病回到解放前的情况,经常见到。

因此齐叔建议先把重疾这个影响大的风险给转移出去,

10-20万年收入的用户,齐叔推荐购买达尔文3号,赔的多,心脑血管的保障也好。

01、 60岁前首次罹患重疾,买50万保额,能拿90万

买重疾险就是买保额,保额越高越能从容面对难题。

60岁前的日子,父母逐渐苍老,可能还有房贷、车贷还未交清,身上的担子变得越来越重。

一旦罹患重疾倒下了,多赔的40万能减轻很多负担,短时间内不需要担心没有收入的问题。

02、 保障全面,特定高发中/轻症可赔2次

不需要额外加费,对中度脑中风 / 不典型心梗 / 微创动脉介入术等特定高发心脑血管疾病,可以赔2次。

这些心脑血管疾病一旦罹患很难康复,复发的概率很高。

其它重疾险大多只赔1次,达尔文3号可以赔2次,很实用。

03、 二癌责任赔付比例高,保障责任优秀

达尔文3号的二癌责任赔付比例是150%,目前市面上较优的水准。

癌症出险率排在TOP1,这类疾病的复发率也非常高,附加上对应的二次责任还是很有必要的。

来源:平安人寿近五年承保理赔风险报告

报告也可以看到,心脑血管疾病排在第二。

如果预算有结余,也建议加上二心责任。

对特定高发的心脑血管疾病复发时能赔付150%保额,保障也能更持久。

2、定期寿险保额高,价格便宜

定期寿险除开免责条款约定情况外,意外或疾病身故/全残,都能获赔。

很多人会觉得死了拿钱对自己一点用都没有。

确实,对自己用处不大,但对自己牵挂的人来说,这是一份最后的补偿。

换位思考一下,如果另一半先于自己去世了,留下来的房贷、车贷、孩子教育费、老人赡养费……

一个人能承担的起吗?

定期寿险不能让自己更好,但能保证自己的家庭不会受到经济上的困扰。

也不要觉得寿险都很贵,其实定期寿险,真的很便宜。

齐叔推荐买瑞和2020,30岁女性买50万保额,分30年缴费,每年也就305元。

少买一件衣服可能就够了。

它免责条款仅有3条,理赔门槛很低。

还不对职业做限制,消防员、武警之类的高危职业也能买。

健康告知也很宽松,I级高血压可直接投保。

整体性价比非常高,值得入手。

3、医疗险买保证续保的产品

虽然社保可以给我们报销许多医疗费用,但终究不会全部补充。

想要做到治病“不花钱”还得再买多一份百万医疗险,报销掉社保后,剩下的钱,基本都能保。

齐叔方案里推荐的是超越保2020,性价比很高。

一年仅需232元,平均到每月只需19.5元,一般住院最高可报200万,特定108种重疾最高可报400万。

01、保证6年续保

百万医疗险基本都是1年交1次,如果产品停售了,或者不满足健康告知,就买不了了。

超越保2020保证6年续保,期间无论是产品停售还是生病出险都不会影响继续购买,依然享受保障。

02、理赔门槛低,免赔额可逐年递减

标准版的免赔额1万。

如果没有发生理赔,免赔额每年减少1000元,最低可至5000。

人的年龄越大,就越容易生病,免赔额每年递减,实际上也把理赔门槛给降低了。

4、意外险获赔概率较高

遇见过重大疾病或者死亡事件的概率并不高。

但说到猫抓狗咬,撞伤摔倒,很多人都遇见过。

购买意外险后,遇到这些事故造成损失时,就有机会拿到收入补偿。

齐叔推荐的是锦慧保。

意外导致的医疗费用最高可以报销5万元,还不限社保用药,自费药也能报销。

因为意外导致残疾最高能拿到50万,如果是交通事故导致的最高可赔100万。

它还对工作压力大、作息不规律的人挺友好,保猝死,可以赔30万。

购买尊享版,一年价格才158元,少吃一顿好的就够了,很划算。

二、个人年收入10万及以下怎么买?

很多用户的年收入可能不高,觉得自己买不起保险。

其实是不对的,年收入低目前也有很多不错的选择。

比如把占保费大头的重疾险,保障期限换成保定期的产品,价格不贵,保额能做到很高。

其他险种相应降低一下保额,价格也能便宜不少。

下面这个方案可以参考一下

1、买定期形态重疾险,价格更低

齐叔推荐如意甘霖(臻藏版),可以选保至70岁的定期形态,保费很便宜。

男性购买50万保额,分30年缴费,一年也就3830元,平均到每个月也就319元,稍微控制一下,大多数人都能够负担的起。

女性买更便宜,同等条件,一年也就3510元。

不过它1月5日会下架定期形态,想买的建议尽早考虑。

它的保障也很优秀,中/轻症赔付比例居市场前列,60岁前罹患重疾额外赔付70%保额。

买50万,60岁前可获赔85万。

基本能覆盖常见重疾的花费。

如果预算还差一点,保额可以降低到30万,60岁前的保障也能应对大多风险。

三、个人年收入20万以上的保险配置方案

年收入20万以上的用户,能够拿出来配置保险的预算也较多,各种保障都可以往更好的看齐。

一方面保障强,遭遇风险时更不慌,另一方面,也能享受到更好服务。

重疾险:可以配置保障更持久的多次赔付重疾险,罹患两次重疾也不慌。

医疗险:配置支持报销特需/国际部的特需版医疗险,享受更好就医服务,治病养病更舒心。

定期寿险和意外险:保额可以买的更高,收入高要弥补的经济缺口也更大,年收入100万,买50万的定寿,肯定是不够的。

1、买多次赔付重疾险,保障更持久

多次赔付重疾险的保障更持久,可以在赔付1次重疾后,罹患其他重疾时再赔1次。

多次赔付重疾险分为不分组和分组两类。

分组,相当于赔付范围缩小了,把不同疾病分在A/B/C/D组别,赔了A组中的其中一种,A组剩下的疾病就不再赔了。

不分组,只要第一、二次确诊的重疾不是同一种,就都可以赔,特别干脆,也更实用。

齐叔推荐的守卫者3号就很好。

支持125种重疾,不分组赔2次,额外赔付的比例也挺高。

首次重疾且在前15年赔付150%保额,第二次赔付120%保额。

还附加了理赔门槛很低的癌症医疗津贴责任,患癌1年后还在治疗,每年拿30%保额,最多能拿3年。

因为在所有重疾理赔里,癌症更高发,需要重点保障

2、买支持报销特需部的医疗险,就医体验更佳

超越保2020有两个版本,特需版保障更给力,报销范围可以扩展到公立医院的特需部、国际部和VIP部。

特需版的费用也不贵,以30岁为例,1119元/年就能锁定这张高端医疗服务的入场券。

特需/vip/国际部相比普通住院部有:

更好的就医环境, 更多的专家医生,更优质周到的服务。

病人的就医体验比普通住院部要好很多,也能恢复的更快。

其他险种不变,不过保额可以都买高点,保障力度更强。

如果配置完后还有预算,还可以考虑买份增额终身寿险,用来做未来养老金的补充。

四、配置方案讲完,还有一点提醒

上面这3个配置方案,是基于省钱和科学的原则配的,个人可以根据自己的需求调整。

保障期限、保额多少、赔付次数很大程度上是看预算而定的。

总归要有所取舍,觉得缴费压力大,就在保额或者保障长度上做一些牺牲,没有唯一标准的答案。

温馨提示:投资有风险,选择需谨慎。

孩子17周岁应该购买儿童保险还是成人保险?

孩子17周岁应该购买儿童保险还是成人保险?

成人保险怎么买最实用?

成人保险怎么买最实用?

-

期货精准多空信号指标,速领!

2025-02-06 15:38

2025-02-06 15:38

-

期货量化自动交易,无需盯盘

2025-02-06 15:38

2025-02-06 15:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章