生猪期货将于2021年1月8日上市 哪些因素影响生猪价格

发布时间:2020-12-14 10:28阅读:647

我国价值最大的农副产品、首个活体交割期货品种——生猪期货真的要来了!12月11日,证监会发布公告,生猪期货将于2021年1月8日在大连商品交易所正式挂牌交易。

我国价值最大的农副产品、首个活体交割期货品种——生猪期货将于2021年1月8日在大商所上市

文章期货日报,文中信息仅供参考,不构成投资建议

期权期货开户需要准备本人的身份证和银行卡

弘业期货开户办理 期货开户云五期

期货开户在手机上就可以办理,非常便捷。

商品期货 股指期货 商品期权 金融期权开户

农产品 化工品 有色金属 黑色能源

咨询dh:13770993525(绑定微信) 弘业期货祁经理

生猪期货开拓新渠道,产业链企业避险有保障

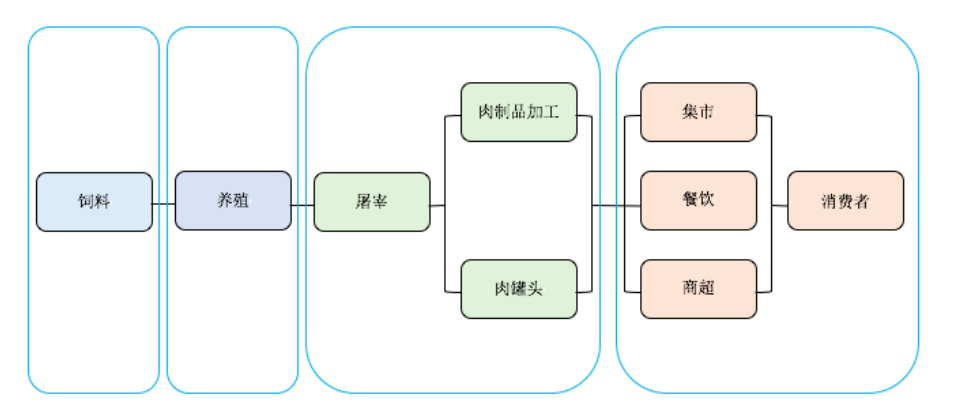

生猪是我国价值最大的农副产品,生猪产业链以生猪养殖业为中心,涉及饲料加工、兽药疫苗、屠宰、食品加工、物流、零售、餐饮等诸多行业。市场人士认为,在当前市场情况下,上市生猪期货更有助于生猪产业企业管控风险,制订生产计划,稳定生产经营。

“生猪期货的上市不仅可以为企业提供有效的价格风险管理工具,还有助于提高生猪现货市场价格的透明度,帮助企业合理安排生产和销售计划,提高资源配置效率。”

侯晓瑞对期货日报记者表示,生猪期货上市后首先会对远期价格起到预测作用,促进产业的标准化及规模化进程,促使生猪价格更为透明,养殖场、屠宰企业、贸易商及猪肉加工企业等均可以根据盘面价格来合理安排自身经营计划,有计划的安排生产采购计划,规避可能出现的风险。

“养殖企业作为生产者,在猪价下行周期易出现不同程度亏损。生猪期货上市后可选择在期货盘面进行卖出套期保值来锁定价格下跌风险,同时在期货盘面买入饲料原材料,实现养殖利润套保。对于屠宰企业来说,主要赚取毛猪与猪肉间价差,若毛猪价格上涨,而增加的成本又无法顺利转移到下游,则面临亏损风险,在此情况下,屠宰企业可提前通过买入生猪期货进行套保。”侯晓瑞说。

中粮肉食相关业务负责人认为,生猪期货上市后,整个生猪养殖产业链可以同时锁定前端饲料成本和后端养殖收入。

“生猪养殖企业可以通过玉米、豆粕、生猪期货,规避原料端及产品价格波动风险,同时也可以形成饲料、生猪期货相结合的养殖利润管理。屠宰加工企业可以利用期货管理库存,如果预测生猪市场价格走弱,可进行卖出保值,同时减少生猪库存,进而减少因价格下跌导致的损失;如果生猪价格预期上涨,库存处于低位,可以买入远期合约建立虚拟库存,规避因成本上涨带来的风险,稳定生产经营。”方正中期期货农产品分析师车红婷说。

影响生猪价格的多重因素

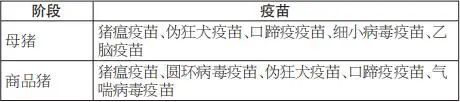

我国生猪种类繁多,养殖周期、疫苗等多重因素在影响生猪价格波动方面起着至关重要的作用。

据介绍,全球生猪养殖经过数千年的发展,用于养殖的生猪品种几经迭代,已经形成了以长白猪为主,其他商品猪种为辅的格局。巴克夏猪、约克夏猪、格洛斯特花猪、杜洛克猪以及长白猪成为全球主要的养殖品种。

现阶段,我国规模养殖场的生猪以外三元为主,即杜洛克、长白猪、大约克夏猪三元杂交而成的商品猪。公开数据显示,2019年以“杜长大”三元杂交商品猪为主的引进品种占出栏总数的70%以上,是我国猪肉生产的主力。

表为母猪及商品猪所用疫苗种类

全球猪肉市场供需情况

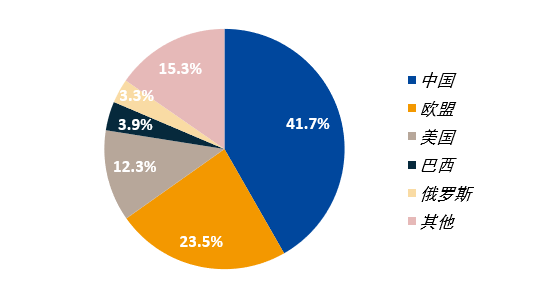

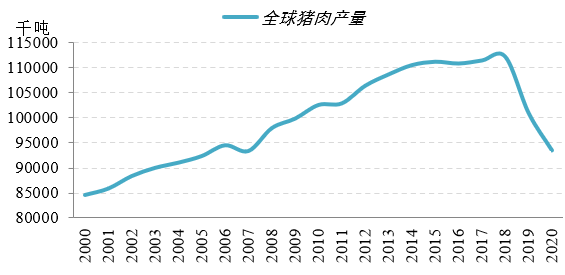

“全球猪肉供应和消费较为均衡,作为生猪主要生产地区的中国、欧盟和美国,同时也是猪肉的主要消费国。长期以来,全球猪肉市场供应呈现明显的周期性变化。”有市场人士告诉期货日报记者。

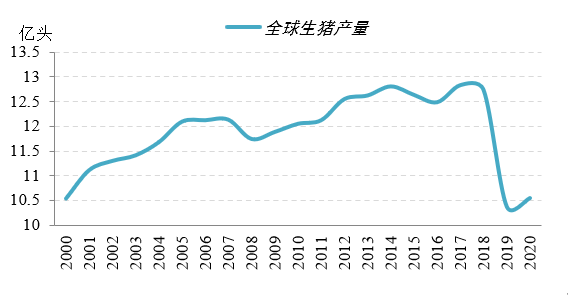

相关数据显示,2005—2018年,全球生猪年存栏量变化明显,但整体保持在7.5亿头以上。2007年,全球生猪存栏达到8.26亿头的区间峰值,随后下降至8亿头以下,并进入振荡阶段。2012年,全球生猪存栏回升至8亿头,而后逐年下降,于2016年达到7.71亿头的区间低值,并进入缓慢增长阶段。2018年,全球生猪存栏量7.73亿头,较2007年峰值下降6.41%。

全球生猪消费方面,2005—2018年,全球猪肉消费呈振荡上升态势,2013年之后年增速变缓,2018年消费量达到最高,为1.12亿吨,环比上涨1.78%,较2005年增长20.68%,年均增长约138万吨。全球猪肉主要消费地区按年消费量排名依次为中国、欧盟27国、美国、俄罗斯、巴西、日本、越南、墨西哥、菲律宾、加拿大。其中,2018年中国消费量占比在49.26%,远超排在第二位欧盟27国的19.01%,是其猪肉消费量的2.59倍。

显然,作为全球第一大猪肉进口国,欧盟、美国、巴西等地区生猪生产和出口情况对于我国生猪价格影响明显。

据介绍,欧盟27国是全球第二大生猪生产区,2018年生猪出栏量在2.72亿头,环比增长1.49%;猪肉产量2430万吨,环比增长4.25%。欧盟的养猪模式为规模化饲养和散户饲养并存。

美国是世界第三大生猪生产地区和消费地区,2018年生猪出栏量约1.34亿头,环比增长3.54%,占全球生猪出栏总量的10.33%。美国生猪养殖以家庭农场为主,饲养规模一般较大,市场上96.6%的猪肉供给是由规模养殖户提供,年产5000头以上的大规模养殖企业提供了全国猪肉总供给的60%以上。

2004年至今,巴西生猪出栏量整体呈增长之势,2018年出栏量为4095万头,环比增长1.79%。随着生猪产能和猪肉产量的增长,巴西成为世界第四大猪肉生产国及出口国。在巴西养猪业中,一体化生产模式约占70%,其余30%生猪是由独立的养猪场生产的。巴西生猪传统主产区位于南部各州,以中型和大型养猪场为主,母猪数量在50—5000头之间。

图为全球生猪产量

图为全球生猪产量

图为全球猪肉产量

图为全球猪肉产量

而我国是全球第一大生猪生产国及猪肉消费国,生猪出栏量及猪肉消费量占全球比重均在50%以上,但我国并非养猪强国,在种猪育种技术和行业整体规模化水平方面与美国、欧盟等养猪发达国家及地区仍存在较大差距。2018年,我国生猪出栏量占全球生猪出栏总量的54.56%,猪肉消费量占全球消费总量的49.26%,远超排在全球第二位的欧盟27国。

2005—2014年,我国生猪出栏整体呈增长趋势,2014年达历史高值的7.35亿头,而后回落并趋于稳定。根据农业农村部数据,2018年我国生猪出栏量为6.94亿头,环比增长0.76%,年末生猪存栏量为4.33亿头,环比减少0.41%。从市场实际情况来看,影响生猪出栏量变化的因素主要有养殖规模化程度、疫病、行情及政策等。2019年国内非洲猪瘟疫情蔓延,生猪出栏量降至5.44亿头,环比大幅度下滑21.61%。目前国内生猪产能处于缓慢增长态势,但由于产能恢复周期较长,2020年年底或仍难恢复至原有水平。

我国生猪供需及产业格局

“在我国生猪养殖成本中,饲料成本占比最大,占比56%左右,仔猪成本约占23%,为生猪养殖的第二大成本。”某生猪养殖企业负责人告诉期货日报记者。

据介绍,2015年以来,饲料价格整体低位运行,对生猪养殖形成利好,生猪价格成为影响盈利的主要因素。受非洲猪瘟疫情影响,2018年8月以后,疫情严重地区猪价处于低位,2019年1月底东北最低价格仅为8元/公斤。随着供应缺口不断扩大,猪价屡创历史新高。截至2019年年底,国内自繁自养养殖盈利已突破3000元/头。

据介绍,随着我国规模化养殖不断推进,2005—2014年,我国生猪出栏整体呈增长趋势,2014年达历史高值的7.35亿头,随后回落并趋于稳定。数据显示,2018年我国生猪出栏量在6.94亿头,环比增长0.76%(2014年生猪出栏量为7.35亿头,为十年以来最高);年末生猪存栏量为4.33亿头,环比减少0.41%。2019年国内非洲猪瘟疫情蔓延,生猪出栏量降至5.44亿头,环比大幅度下滑21.61%。目前国内生猪产能处于缓慢增长态势,但由于产能恢复周期较长,至2020年年底或仍难恢复至原有水平。

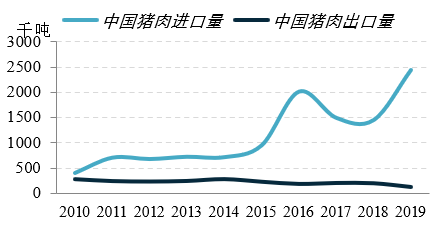

“虽然我国生猪养殖规模庞大,但生猪进口已经成为我国生猪产业的有益补充。”上述负责人说,我国生猪进口以种猪为主,猪肉为辅。

据记者了解,2010—2018年,我国种猪进口整体趋势与“猪周期”调整基本一致。2014—2015年,猪价低迷,养殖场为减轻出栏压力,及时规避损失,种猪进口量保持低位。2015年后,市场看涨预期增强,种猪进口量提升,至2017到达新一轮高点。

图为我国猪肉进出口情况

图为我国猪肉进出口情况

受非洲猪瘟疫情影响,2018年下半年至2019年,国内养殖企业扩产意向下滑,扩张速度放缓,种猪进口量呈现明显走低态势。2019年,种猪进口量跌至5000头左右,环比下跌15%。2019下半年以来,随着生猪价格不断攀升,大型规模化养殖企业获利丰厚,开始积极扩产补栏。进入2020年,国内种猪、仔猪价格大幅提高。预计2020年种猪进口较2019年将大幅增加,进口量或回升至10000头附近。

猪肉进口方面,2014年以来,我国猪肉进口量趋势上涨,当年进口总量为56.40万吨。2016年受国内生猪价格飙升影响,猪肉进口量达到近十年高峰,为162.03万吨,环比涨幅108.40%,随后两年回落趋稳。

2019年受非洲猪瘟疫情影响,国内猪肉供应缺口明显,全年猪肉进口量达到210.80万吨,环比上涨75.66%,创历史新高。

温馨提示:投资有风险,选择需谨慎。

当前我在线

当前我在线

分享该文章

分享该文章