光大理财“阳光金2号”近半年领涨“固收+权益”产品,第一大持仓国债期货衍生品,去年回报为负

发布时间:2024-7-3 15:24阅读:148

南财理财通课题组薛茹云

榜单筛选条件:理财公司发行的投资周期在3月以内(含)的公募“固收+权益”产品,且近6月每个完整的自然月月末均为正收益。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

南财理财通数据显示,截至2024年6月28日,理财公司投资周期在3月以内(含)的公募“固收+权益”产品(未合并份额)合计1537只,归属27家理财公司,上述产品近6个月算术平均净值增长率和最大回撤分别为1.54%和0.08%。其中近6个月每月末均为正收益的该期限“固收+权益”产品共有1045只,占存量产品比例为68%。

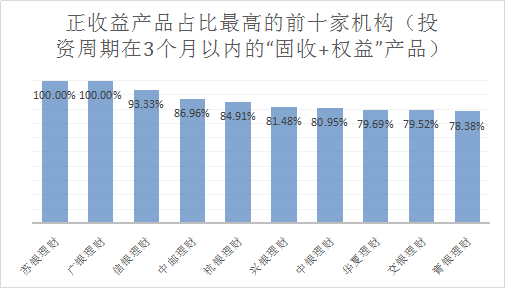

从正收益产品来看,浦银理财正收益产品数量最多,为192只。从正收益产品占比来看,苏银理财和广银理财2家理财公司产品实现100%月月正收益,信银理财正收益产品比例也在90%以上。

从机构水平来看,渤银理财平均收益率最高,为2.16%,也是唯一一家在上述投资周期内平均收益超2%的机构,平均最大回撤为0.03%,不过其存续产品数量较少,仅4只,为财收有略系列、理财有术系列的开放式净值型产品;广银理财平均收益率为1.96%位列第二,平均最大回撤0.08%,存续产品数量也只有6只;中邮理财平均收益率1.84%排名第三,但其平均最大回撤稍高,为0.2%,超出机构平均值。

从产品水平来看,收益前十榜单中有6家理财公司上榜,中邮理财上榜3只产品,交银理财和招银理财分别上榜2只产品,工银理财、光大理财和广银理财各上榜1只产品。光大理财“阳光金2号”、中邮理财“邮银财富.鸿锦最短持有90天2号(钻石客户)”和交银理财“稳享固收精选日开(90天持有期)”近6个月净值增长率依次为3.62%、3.09%和2.82%,位列前三。

本期榜首光大理财“阳光金2号”为日开产品,业绩比较基准为“(中国人民银行发布的金融机构1年期整存整取定期存款利率+2%)×90%+沪深300指数收益率×10%”,内部风险评级为中风险。

从投资回报来看,作为一只2018年4月17日成立的产品,截至2024年6月28日“阳光金2号”成立以来已实现4.7861%的年化收益率回报,产品始终跑赢业绩比较基准,且今年以来的年化回报高达6.22%。

但在2022年及2023年,该产品收益表现不佳,2022年度投资回报仅为0.7270%,2023年度收益则直接告负,为-0.1904%。

(图片来源:光大理财)

监测其2023年以来的累计净值表现可以看到,该产品在2023年净值出现多次较大幅度的波动,例如,2023年10月12日产品累计净值为1.2743,10月24日已跌至1.2546,2024年1月22日净值下探到2023年来的谷值1.2462。

对比“阳光金2号”2023年末、2023年一季度末投资组合配置情况,相较于2023年末,一季度末减配了直投的固收类资产,在私募资管产品中增加了固收投资而将权益投资从占比8.57%降至0.67%。而截至2023年三季度末,其私募资管产品中权益投资占总资产比例为13.92%。

受2023全年权益市场表现不佳影响,该产品从去年9月末到今年一季度整体呈现减配权益类资产的趋势。此外,今年一季度末该产品前十大持仓出现国债期货衍生品,今年一季报显示,该产品第一大持仓为“中信期货固收对冲1号”,通过资管计划间接投资国债期货衍生品,占总资产比例14%。而截至2023年末则未有衍生品投资。

整体来看,权益市场震荡格局下,“固收+权益”理财产品当前仍在增配固收、减配权益来维系净值稳健。回顾2024年上半年,A股呈现结构性行情,高股息、资源、公用事业板块表现亮眼,第三季度A股指数大概率仍以宽幅震荡为主,或可以稳为主,逢低把握结构性机会。

温馨提示:投资有风险,选择需谨慎。

第一大期货公司有哪些?

第一大期货公司有哪些?

-

2026年最新证券公司排名TOP20,一文给你选择参考~

2026-01-20 10:20

2026-01-20 10:20

-

2026年美联储利率决议时间一览,关系各类资产,赶紧收藏!

2026-01-20 10:20

2026-01-20 10:20

-

小白入门:投资炒股必知的30个金融名词

2026-01-20 10:20

2026-01-20 10:20

+微信

+微信

分享该文章

分享该文章