为何你拼命努力却赚不到钱?详解投资中“高效的无效”

发布时间:2022-5-23 11:26阅读:486

这本书并不复杂,主要论述了一个命题——股票市场里的每一个人都力图做到最高效,但是整体呈现出来的市场却总是呈现阶段性的无效。这有点类似于巴菲特的老师格雷厄姆所说的,市场先生是一个躁郁症患者,时而狂躁时而抑郁,总是报出非理性的价格。但其实这本书并不是我今天要说的重点,今天要说的重点是“高效的无效”这句话引发了我的另一个角度的思考。一个投资者,尤其是专业投资者,每一天都在殚精竭虑,力图发挥自己所有的聪明才智,做好每一个投资决策。但是很多这样做的人,长期来看他的投资业绩却是平庸的。也就是说,从投资个体来说,他每一天试图做到最高效的企图,却可能会导致长期结果的平庸。这是另一个角度的,高效的无效。而另一方面,有些人,看起来不怎么用功努力,但是长期投资业绩还挺优秀。比如下文会提到的邓普顿在海滩做投资的经历。这又是为什么呢?这是个非常重要的问题,而要回答这个问题,你必须先回答另外一个更重要的问题——你赚的是什么钱?在继续展开之前,我把股市赚钱的方法认为以下五类:一种方法是赚市场整体均值回归的钱一种方法是赚部分个体均值回归的钱一种方法是赚市场整体成长的钱一种方法是赚部分个体成长的钱一种方法是赚泡沫的钱 我们先看第1种。赚市场作为一个整体的均值回归的钱。这就是利用市场先生在自己抑郁的时候报出的非理性的超低价格。经典的例子是逆向投资者。比如说橡树资本的霍华德·马克斯,在2008年金融危机中,雷曼破产之后,他把自己手里的100亿美元分成若干份,每个月买一部分抄底。事后这这笔投资获得了他有生以来最高的回报。比如,逆向投资大师邓普顿,擅长在极度悲观点的时候买入,一生的投资业绩也非常出色。还有一个有意思的故事是,邓普顿一生中投资业绩最好的十几年,就是他居住在拿骚海岛上的时候,远离了市场,每天最多只花两个小时在沙滩上看看报表,却取得了很好的投资业绩。这不恰恰是“无效的高效“”嘛?每一天没花多少时间,但是长期业绩亮眼。这又是何解?请注意,这跟他的投资方法是匹配的。市场整体的均值回归,是必须要把握大众情绪的极度悲观点,这样的点通常几年才遇到一次。你不需要太努力,你需要的是等待合适的机会再扣扳机。当然,等待本身也是一种努力。就像一个狙击手,为了打一头鹿在雪地里趴了三天三夜,你能说等待不是努力吗?

我们先看第1种。赚市场作为一个整体的均值回归的钱。这就是利用市场先生在自己抑郁的时候报出的非理性的超低价格。经典的例子是逆向投资者。比如说橡树资本的霍华德·马克斯,在2008年金融危机中,雷曼破产之后,他把自己手里的100亿美元分成若干份,每个月买一部分抄底。事后这这笔投资获得了他有生以来最高的回报。比如,逆向投资大师邓普顿,擅长在极度悲观点的时候买入,一生的投资业绩也非常出色。还有一个有意思的故事是,邓普顿一生中投资业绩最好的十几年,就是他居住在拿骚海岛上的时候,远离了市场,每天最多只花两个小时在沙滩上看看报表,却取得了很好的投资业绩。这不恰恰是“无效的高效“”嘛?每一天没花多少时间,但是长期业绩亮眼。这又是何解?请注意,这跟他的投资方法是匹配的。市场整体的均值回归,是必须要把握大众情绪的极度悲观点,这样的点通常几年才遇到一次。你不需要太努力,你需要的是等待合适的机会再扣扳机。当然,等待本身也是一种努力。就像一个狙击手,为了打一头鹿在雪地里趴了三天三夜,你能说等待不是努力吗? 第2种方式,是赚市场部分个体均值回归的钱。这其实就是很多价值投资者在干的事情——寻找市场的错误定价。比如巴菲特的老师格雷姆所擅长的烟蒂投资法,就是寻找那些公司总的市值比公司净资产至少要低2/3的公司。有些极端情况下,公司的总市值比公司帐上的现金还要低,更不要提其他的资产。这可能就是明显的市场错误定价的机会。从事这样的投资方法,其实是需要大量的案头工作的。所以你会看到巴菲特的早年经常抱着一本厚厚的穆迪手册,不断翻看。但是因为极端的错误定价,通常财务报表就可以反映出来,所以大部分的工作是案头研究,而不是实地调研。如果你在正确的地方努力,那么很可能是高效的高效。

第2种方式,是赚市场部分个体均值回归的钱。这其实就是很多价值投资者在干的事情——寻找市场的错误定价。比如巴菲特的老师格雷姆所擅长的烟蒂投资法,就是寻找那些公司总的市值比公司净资产至少要低2/3的公司。有些极端情况下,公司的总市值比公司帐上的现金还要低,更不要提其他的资产。这可能就是明显的市场错误定价的机会。从事这样的投资方法,其实是需要大量的案头工作的。所以你会看到巴菲特的早年经常抱着一本厚厚的穆迪手册,不断翻看。但是因为极端的错误定价,通常财务报表就可以反映出来,所以大部分的工作是案头研究,而不是实地调研。如果你在正确的地方努力,那么很可能是高效的高效。 第3种类型的方法,是赚市场整体成长的钱。这其实就是这些年越来越流行的指数投资。根据美国股市200多年的数据,在扣除通货膨胀影响以后,长期投资美股的年化收益率在6.6%左右。上图我拍自手边的《股市长线法宝》,著名的西格尔教授的研究。也就是说你什么也不干,只是买入标普500指数基金,长期(记住这一定是长期,最好30年以上)你的年化收益率可以接近6.6%。这已经是个非常不错的回报。买指数基金,你不用选股也不用择时,这是另外一种“无效的高效”。不用花任何智商和体力,你就可以取得这个收益率。但是有一点,你必须承受波动。要知道指数基金的过程波动可能是非常大的,达到30%,甚至50%都是有可能的(举个眼前的例子,中国的创业板指数,最近几个月的回撤已经超过30%了)。

第3种类型的方法,是赚市场整体成长的钱。这其实就是这些年越来越流行的指数投资。根据美国股市200多年的数据,在扣除通货膨胀影响以后,长期投资美股的年化收益率在6.6%左右。上图我拍自手边的《股市长线法宝》,著名的西格尔教授的研究。也就是说你什么也不干,只是买入标普500指数基金,长期(记住这一定是长期,最好30年以上)你的年化收益率可以接近6.6%。这已经是个非常不错的回报。买指数基金,你不用选股也不用择时,这是另外一种“无效的高效”。不用花任何智商和体力,你就可以取得这个收益率。但是有一点,你必须承受波动。要知道指数基金的过程波动可能是非常大的,达到30%,甚至50%都是有可能的(举个眼前的例子,中国的创业板指数,最近几个月的回撤已经超过30%了)。 第4种投资方法,赚市场部分个体成长的钱。这其实是大部分的成长派投资机构,大部分的聪明人在干的事情。要赚这样的钱,你就必须分析公司的基本面,分析公司的护城河,分析公司的竞争力,分析公司的产品等等等等。你要做大量的研究工作,而且光是案头研究不行,你需要做很多实地调研。其中著名的代表就是彼得林奇的“十倍股”投资方法。彼得林奇本人就是一个超级高效和勤奋的代表,一年调研200多家公司。事实上也有证据表明,对于从事这种投资方法的人来说,勤奋调研跟投资业绩在某种程度上成正比。华安证券的分析师严佳炜专门做了一个这方面的研究,他的研究结论是:实地调研频率和基金规模影响基金业绩。实地调研次数越多,基金表现越好。而公司规模与收益负相关(Fama&French,1993)。基金公司规模越大,基金业绩越差。此外,作者还发现,适度规模的基金公司,实地调研次数越多,基金绩效越好。如果你用这种投资方法,如果你把精力用在正确的地方,那么有可能的结果是高效的高效。

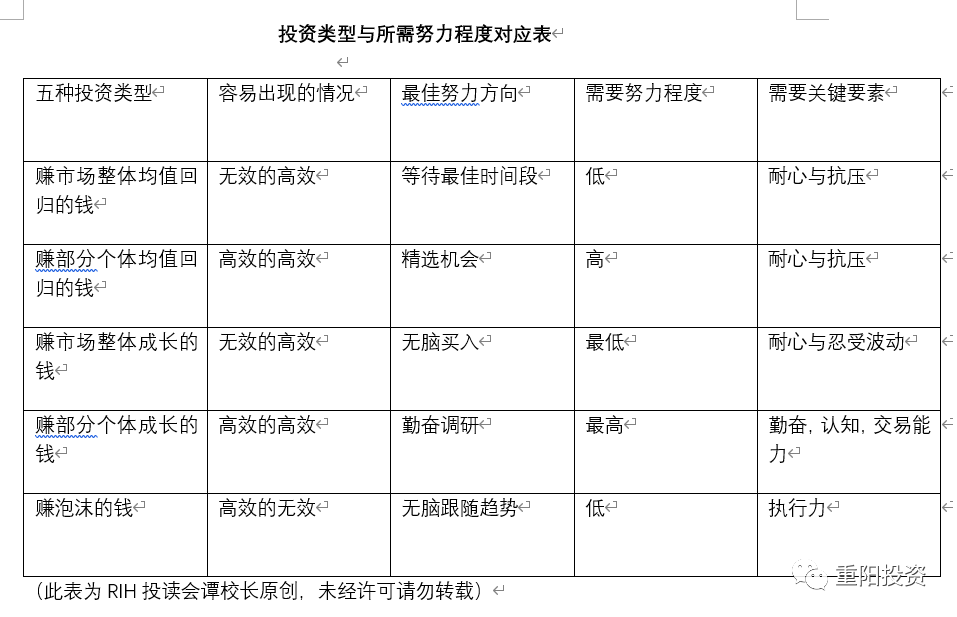

第4种投资方法,赚市场部分个体成长的钱。这其实是大部分的成长派投资机构,大部分的聪明人在干的事情。要赚这样的钱,你就必须分析公司的基本面,分析公司的护城河,分析公司的竞争力,分析公司的产品等等等等。你要做大量的研究工作,而且光是案头研究不行,你需要做很多实地调研。其中著名的代表就是彼得林奇的“十倍股”投资方法。彼得林奇本人就是一个超级高效和勤奋的代表,一年调研200多家公司。事实上也有证据表明,对于从事这种投资方法的人来说,勤奋调研跟投资业绩在某种程度上成正比。华安证券的分析师严佳炜专门做了一个这方面的研究,他的研究结论是:实地调研频率和基金规模影响基金业绩。实地调研次数越多,基金表现越好。而公司规模与收益负相关(Fama&French,1993)。基金公司规模越大,基金业绩越差。此外,作者还发现,适度规模的基金公司,实地调研次数越多,基金绩效越好。如果你用这种投资方法,如果你把精力用在正确的地方,那么有可能的结果是高效的高效。 第5种投资方法,赚泡沫的钱。索罗斯的反身性理论告诉我们,泡沫一定会产生,而且泡沫也一定会破裂,但是泡沫何时破裂难以预测。根据这个理论,其实诞生了两种投资方法,一种是与泡沫共舞,一种是押注泡沫的破裂。第一种,与泡沫共舞,也就是我们通常说的趋势跟随。第二种,是试图预测拐点,下注于泡沫的破裂。比如电影《大空头》,就是这种方法的典型演绎。索罗斯本人是两种方法都用,有时候做趋势跟随,有时候会下注泡沫的破裂。趋势跟随这种方法很有意思。它通常也容易导致高效的无效,举个例子,你反复研究一个企业的基本面,认为合理估值在10元,于是你在苦等了一年之后,10块钱卖掉了这只股票。结果后来这个股票涨到了100块。回头一看你后悔莫及,感叹“老子还不如不研究”。很多投资大师,包括巴菲特,芒格,彼得林奇等,都曾经遇到过很多这样的事情。你要想通这一点,在趋势跟随中,你赚的不是公司成长的钱,而是泡沫的钱,是市场情绪的钱。在这里,公司基本面的信息,反而变成了干扰你的噪音。这就是高效的无效。小结五种投资方法的框架就简单介绍到这。看到这里也许你大致能明白:高效的无效不是必然的,无效的高效也不是必然。本质上你要想清楚你赚的是什么钱,跟你的投资方法相匹配。股票市场有一个特别神奇的地方,就是信号与噪音都不是固定的。同样一个信息,比如企业的基本面信息,在价值投资中是信号,在趋势投资中就是噪音。如果非常努力还是赚不到钱,那就是掉入了“高效的无效”陷阱里。一种可能是,你没有搞清楚自己的投资方法想赚什么钱,打的都是乱拳。另一种可能是,你把时间精力用在了噪音的部分。比如,你用的趋势投资方法,却天天研究估值。或者你做的是成长股挖掘,却总是看过去的财务报表而不是分析公司未来的竞争力。最后,送你一个表,价值千金。

第5种投资方法,赚泡沫的钱。索罗斯的反身性理论告诉我们,泡沫一定会产生,而且泡沫也一定会破裂,但是泡沫何时破裂难以预测。根据这个理论,其实诞生了两种投资方法,一种是与泡沫共舞,一种是押注泡沫的破裂。第一种,与泡沫共舞,也就是我们通常说的趋势跟随。第二种,是试图预测拐点,下注于泡沫的破裂。比如电影《大空头》,就是这种方法的典型演绎。索罗斯本人是两种方法都用,有时候做趋势跟随,有时候会下注泡沫的破裂。趋势跟随这种方法很有意思。它通常也容易导致高效的无效,举个例子,你反复研究一个企业的基本面,认为合理估值在10元,于是你在苦等了一年之后,10块钱卖掉了这只股票。结果后来这个股票涨到了100块。回头一看你后悔莫及,感叹“老子还不如不研究”。很多投资大师,包括巴菲特,芒格,彼得林奇等,都曾经遇到过很多这样的事情。你要想通这一点,在趋势跟随中,你赚的不是公司成长的钱,而是泡沫的钱,是市场情绪的钱。在这里,公司基本面的信息,反而变成了干扰你的噪音。这就是高效的无效。小结五种投资方法的框架就简单介绍到这。看到这里也许你大致能明白:高效的无效不是必然的,无效的高效也不是必然。本质上你要想清楚你赚的是什么钱,跟你的投资方法相匹配。股票市场有一个特别神奇的地方,就是信号与噪音都不是固定的。同样一个信息,比如企业的基本面信息,在价值投资中是信号,在趋势投资中就是噪音。如果非常努力还是赚不到钱,那就是掉入了“高效的无效”陷阱里。一种可能是,你没有搞清楚自己的投资方法想赚什么钱,打的都是乱拳。另一种可能是,你把时间精力用在了噪音的部分。比如,你用的趋势投资方法,却天天研究估值。或者你做的是成长股挖掘,却总是看过去的财务报表而不是分析公司未来的竞争力。最后,送你一个表,价值千金。 记住,没有唯一正确的路,关键是,预期回报为正,同时跟你的能力,资源,性格相匹配。那就是你的路。

记住,没有唯一正确的路,关键是,预期回报为正,同时跟你的能力,资源,性格相匹配。那就是你的路。

温馨提示:投资有风险,选择需谨慎。

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

期货老手为什么还赚不到钱?

期货老手为什么还赚不到钱?

首先要调整好心态,不要在交易时被情绪影响,市场本身就变幻莫测,有人欢喜有人忧。可以从以下几点看看有没有走入这些误区:1.贪心,执行力弱。明明到了心理预期的盈利点,但是就是不走,有一种赌...

一个人炒股为什么总是赚不到钱?

您好,刚开始的炒股新手都是赚不到钱的,需要慢慢地在实践中总结,希望能帮到您

现货是不是赚不到钱啊?

现货原油就是一直不会涨跌停的股票,首先它实行的是T+0交易制度,每天可以反复做多手。具有杠杆作用,提高投资者资金利用率;具有买涨买跌的双向交易机制,无论价格上涨还是下跌,都有投资机会。

A股探底回升,多数投资者为什么还是赚不到钱?

你好,主要是没跟对板块热点。这次反弹主要是上证50蓝筹股,而大多数投资者喜欢炒作中小盘,所以这次回升,很多人踏空。

为何你拼命努力却赚不到钱?详解投资中“高效的无效”

这本书并不复杂,主要论述了一个命题——股票市场里的每一个人都力图做到最高效,但是整体呈现出来的市场却总是呈现阶段性的无效。这有点类似于巴菲特的老师格雷厄姆所说的,市场先生是一个躁郁症患者,时而狂躁时而抑郁,总是报出非理性的价格。但其实这本书并不是我今天要说的重点,今天要说的重点是“高效的无效”这句话引发了我的另一个角度的思考。一个投资者,尤其是专业投资者,每一天都在殚精竭虑,力图发挥自己所有的聪明才智,做好每一个投资决策。但是很多这样做的人,长期来看他的投资业绩却是平...

在投资中 选择比努力重要

买股票还是买公募基金;投资银行理财还是投资私募股权?进行资产配置,首先要建立起一套独立的分析方法,管清友认为这至关重要。

“在投资中,选择很多时候远比努力重要。很多投资者最大的损失往往不是来自风险,而是来自错过机会而付出的机会成本。”对于如何在投资中选准投资时机和投资方向,管清友认为,投资者必须拥有对于投资周期的常识判断,因为各大类资产的走势在不同时期往往具有轮动性,即在经济形势好和经济形势不好的时候都呈现出相似的规律。

因此,要把握不同经济形势下不同资产的走势...

TA的文章

全部>

TA的回答

全部>

优选券商

更多>

热点推荐

-

@所有人,2026年春节股市休市安排发布,请查收!

2026-02-12 11:30

2026-02-12 11:30

-

2026春节理财:手把手教你操作国债逆回购+场内货基,躺赚22天利息!

2026-02-12 11:30

2026-02-12 11:30

-

2026年春节期间,基金会有收益吗?怎么获取?

2026-02-12 11:30

2026-02-12 11:30

问一问

问一问

+微信

+微信

分享该文章

分享该文章