双焦1月供需专题报告:焦煤冬储补库,双焦成本支撑较强

发布时间:2022-1-5 15:29阅读:388

本文转自金融界期货板块,欢迎阅读!

选择弘业期货刘经理为您打开一扇财富之门!

期货公司:弘业期货(大公司放心靠谱)

期货开户一对一服务客户经理:刘磊(公司先进个人踏实可靠)

期货交易所:上海,大连,郑州,能源交易所,中金所

股指期货开户:电话15380848825

原油期货开户:qq:844587108

我们的口号是:用心服务客户,为您提供优价值的信息!

本地商品期货开户,原油期货开户,股指期货开户,企业套期保值期货开户,商品期权开户,股指期权开户,网上期货开户、手机期货开户,均可免费办理开户手续及免费培训指导。

摘要

焦炭:供需相对平衡,成本拖累向下

需求方面:虽然当前铁水产量低至203万吨,后期有望回升,但采暖季、冬奥会、下游弱需求影响下,春节前产量提升空间有限;目前钢厂焦炭库存可用天数16天左右,与往年同期持平,经历冬储补库后,进一步补库空间有限。

供应方面:前期焦化厂库存压力较大,产量被动下降,库存压力减弱后,产量回升的弹性也较大,在产能利用率较低时,环保限产影响减弱,预计1月份焦炭产量将呈稳中有升的状态。

总体来看:现货提涨落地缓慢,目前部分钢厂接受一轮提涨,而钢厂补库进入尾声,进一步上涨空间有限。鉴于上半年需求预期的改善,焦化厂利润偏低,焦炭短期也难以提降,预计1月份焦炭价格偏稳为主。年后若需求启动偏慢,煤矿复产后,成本推升也将减弱,焦炭有阶段性回调压力。

风险因素:焦煤坍塌(下行风险);需求超预期、煤炭保供不及预期(上行风险)

焦煤:年底冬储补库,供需相对偏紧

需求方面:当前钢焦产量偏低,后期有望复产回升;目前下游钢焦企业库存天数16天左右,低于往年20-25天的正常水平,冬储补库可能持续至1月中下旬。

供给方面:吕梁煤矿事故,引发山西安全大检查,煤矿权重开工率连续两周下降,上周权重开工率更是下降10.5%,焦煤供应由相对宽松转为紧平衡,预计春节前后煤矿开工率将保持低位,在年后有望回升,全局性焦煤紧张难以再次发生。

总体来看:年底供给减量,叠加冬储采购,拉动焦煤现货阶段性反弹。而下游复产偏慢,另外焦煤绝对价仍大幅高于往年,经历冬储补库后,焦煤的现货涨势将放缓,动力煤增产保供,煤炭整体宽松格局,也将拖累焦煤重心。期货受黑色整体预期影响,冲高后较回落,延续震荡调整,后期关注煤炭供应政策的变化。

风险因素:进口政策放松、煤矿增产(下行风险);进口限制、煤矿减产(上行风险)

正文

第一部分 焦炭:供需相对平衡,节前成本支撑较强

12月份以来,焦炭市场供需两弱,钢厂、焦化厂均有限产,铁水产量低位,焦炭现货处于僵持状态,而期货价格在复产预期影响下波动较大。展望明年1月,钢焦产量可能均有小幅回升,焦炭供需将保持相对平衡的状态:

一、焦炭需求:限产边际缓解,焦炭需求稳中有升

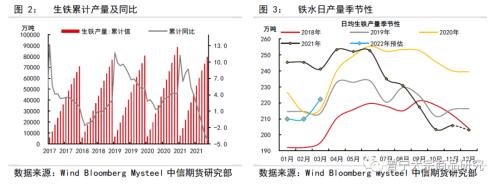

2021年1-11月,国内生铁累计产量7.96亿吨,同比降2.1%(按产量累计值计算),累积同比减1667万吨,其中11月份生铁产量6173万吨,同比-14.3%,在终端需求走弱,粗钢压产政策的压制下,铁水产量大幅下降。预计全年生铁产量8.6亿吨,铁水产量下降2700万吨。

从终端需求来看,由于经济存在过快下行压力,政策开始积极回暖,中央经济工作会议定调“稳增长”,对地产的相关表态较为积极,“政策底”得到确认,同时要求保证财政支出强度,“适当超前进行基础设施建设”。总体需求有向上修复的预期,但一季度为钢材消费淡季,且信用扩张周期到实体经济的传导需要半年左右的时间,终端需求可能在明年二季度之后才会明显回升。

从钢厂生产来看,247家钢厂铁水日产量已降至203万吨,采暖季,冬奥会影响下,可能继续保持低位运行,若限产政策松动,1月份铁水产量将回升。预计铁水产量回升5-10万吨,至210万吨左右的水平。

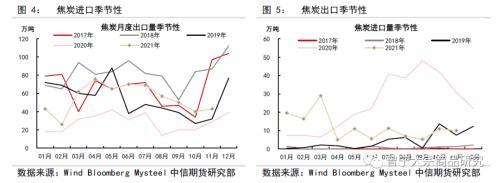

出口方面,1-11月份焦炭净出口470万吨,其中11月份出口43万吨,进口量10万吨,净出口量33万吨。今年海外市场需求恢复,生铁产量增加后,对焦炭的需求也增多,预计2022年焦炭仍将保持常态出口,月出口量40万吨左右。

综合来看,1月份焦炭需求更多取决于粗钢限产政策及终端需求情况,限产政策或有部分放松,当前预期下,1月份焦炭需求总体稳中回升。

二、焦炭供应:限产扰动减弱,焦炭产量预期回升

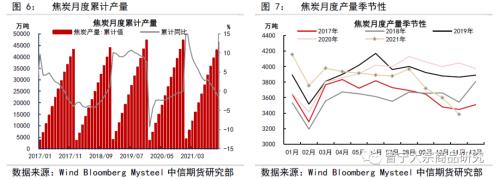

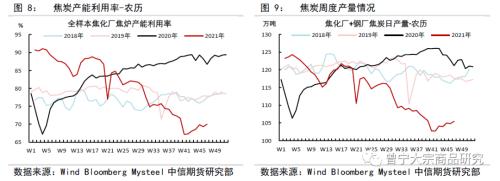

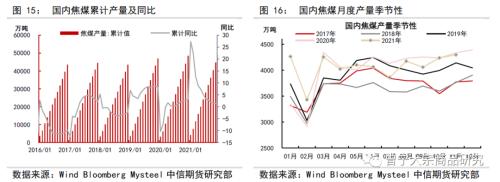

2021年1-11月,全国焦炭累计产量为42839万吨,同比减0.8%,累计减330万吨,其中11月份焦炭产量3385万吨,同比降16.3%。预计全年焦炭产量4.62亿吨,同比下降900万吨。铁水产量下降后,倒逼焦化厂供应减量,目前焦化产能利用率低于70%,虽有秋冬季环保限产,但总体供应弹性取决于铁水需求。

焦炭产能方面,2020年焦炭产能净减量约2500万吨,2021年则是焦炭新产能的集中释放期,但由于各地对“两高”行业的管控,新投产总体不及预期,根据钢联的统计,2021年焦炭新增产能5100万吨,产能淘汰约2516万吨,产能净回补2583万吨。2022年焦炭将延续产能置换,预计一季度产能净增800万吨。

三、库存与价格展望:供需相对平衡,节前成本支撑较强

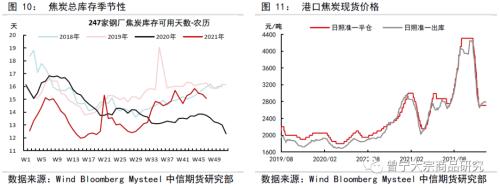

需求方面:虽然当前铁水产量低至203万吨,后期有望回升,但采暖季、冬奥会、下游弱需求影响下,春节前产量提升空间有限;目前钢厂焦炭库存可用天数16天左右,与往年同期持平,经历冬储补库后,进一步补库空间有限。

供应方面:前期焦化厂库存压力较大,产量被动下降,库存压力减弱后,产量回升的弹性也较大,在产能利用率较低时,环保限产影响减弱,预计焦炭产量稳中有升的状态。

总体来看,现货提涨落地缓慢,目前部分钢厂接受一轮提涨,而钢厂补库进入尾声,进一步上涨空间有限。鉴于上半年需求预期的改善,焦化厂利润偏低,焦炭短期也难以提降,预计1月份焦炭价格偏稳为主。年后若需求启动偏慢,煤矿复产后,成本推升也将减弱,焦炭有阶段性回调压力。

风险因素:需求不及预期,焦煤成本坍塌(下行风险);焦炭限产超预期、焦煤成本上升(上行风险)

第二部分 焦煤:年底冬储补库,焦煤相对偏紧12月份上旬,焦煤供需偏紧改善、价格延续下跌,山西孝义煤矿事故以后,改变下游补库预期,在下游补库带动下,焦煤现货价格转为上涨,展望1月份,冬储补库尚未结束,焦煤价格将相对偏强,在补库结束后,或重新面临压力。

一、焦煤需求:真实需求回升,下游冬储补库持续

终端弱需求及钢焦限产政策,压制焦煤真实需求,目前铁水产量低至200万吨,焦炭日产量低至103万吨,若明年上半年需求预期改善,钢焦企业将阶段性提产,进而带动焦煤真实需求回升,叠加补库需求的释放,焦煤需求将出现环比回升。从补库需求来看,下游的库存水平偏低,库存可用天数在15天左右,大幅低于往年同期,10月份煤炭的保供、焦煤的高价一度抑制了下游补库预期,随着需求预期的改善、山西安全检查对供给的收紧,各地焦化厂转为集中补库,对焦煤价格的带动较大,山西地区焦煤已上涨300元/吨。预计1月上旬冬储补库持续,年底焦煤补库结束后,或转为阶段性去库,进而需求强度下降。

二、焦煤供给:年底安全检查较多,供应阶段性偏紧

1、国内:山西安全减产,真实产量受限

2021年1-11月份,全国焦煤产量4.48亿吨,累计同比1.4%,其中11月份焦煤产量4296万吨,同比-0.9%,环比10月增加60万吨。四季度以来,煤炭保供加码,焦煤产量转为回升,预计全年焦煤产量4.9亿吨,同比增440万吨。

总体来看,2021年煤矿安全监管强于2020年,供给的释放受到安全制约,这也导致了今年煤价的过快上涨、政策的强力调控。实际上本轮保供焦煤产能的核增较少,不完全统计约2000万吨。

12月15日,山西孝义发生煤矿盗采事故,引发山西安全大检查,部分煤矿提前春节放假,近两周煤矿开工率环比回落,目前整体煤炭保供尚未退出,预计本轮山西安全检查对供给的冲击时间仅在春节前后,春节后产量或恢复正常,即使考虑到下游钢焦企业的复产,焦煤过度紧缺的局面,也难以再次发生。

2、进口:政策与疫情限制,进口量大幅下降

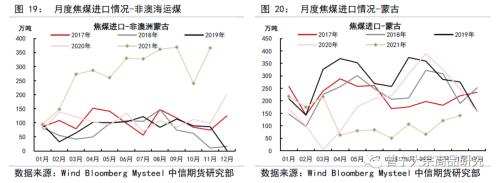

1)疫情扰动不断,蒙煤进口量低位

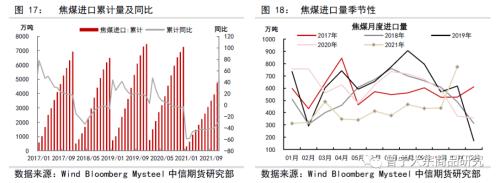

2021年1-11月,焦煤累计进口4718万吨,同比减少32%。预计全年进口量5200万吨,同比下降2050万吨,从进口来源国看,澳洲煤进口量345万吨,同比下降3193万吨,源于政治因素对澳洲的限制。蒙古煤1-11月份进口量1320万吨,同比下降902万吨,由于国内外疫情形势严峻,今年的蒙煤通关时有中断,预计1月份的蒙煤进口,将继续受到疫情的困扰。

2)卸港澳煤已通关,非澳煤进口平稳

2021年进口煤政策偏严,主要是针对澳大利亚,已卸货澳煤已基本通关,涉及约500万吨焦煤,其中10-11月已通关345万吨,12月可能已全部通关。

非澳洲海运煤进口量大幅增加,1-11月份进口量3055万吨,同比增1900万吨。国际焦煤市场已经历再平衡的过程,预计2022年澳洲焦煤重回进口难度较大,非澳海运煤进口或持平。蒙煤受疫情影响,进口维持低位,月度进口量可能在300万吨左右。

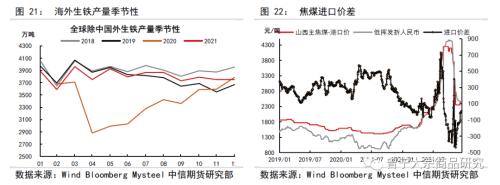

3)海外钢材产量恢复,国际焦煤需求持平

从全球焦煤供需来看,海外钢铁产量恢复,铁水产量同比已超过2019年,2021全年产量约4.57亿吨,而海外经济的恢复受疫情扰动不断,制造业PMI下行,海外焦煤需求增量有限,10月下旬国内焦煤增产以来,国内价格的下降也拖累国际煤价下行至340美元/吨,国内外价差快速收敛,近日国内焦化厂的补库,又导致进口价差小幅扩大,预计进口利润持续性不强,国内外价差或低位运行。

三、焦煤供需总结:冬储补库持续,焦煤阶段性偏紧

需求方面,当前钢焦产量偏低,焦煤需求偏弱,但后期铁水产量有望回升;目前下游钢焦企业库存天数16天左右,低于往年20-25天的正常水平,冬储补库仍将持续1-2周,补库需求较为旺盛,主要集中在山西区域。

供给方面,吕梁煤矿事故,引发山西安全大检查,煤矿权重开工率连续两周下降,上周权重开工率更是下降10.5%,焦煤供应由相对宽松转为紧平衡,预计春节前后煤矿开工率将保持低位,在年后有望回升。

总体来看,年底供给减量,叠加冬储采购,拉动焦煤现货阶段性反弹。而下游复产偏慢,另外焦煤绝对价仍大幅高于往年,经历冬储补库后,焦煤的现货涨势将放缓,动力煤增产保供,煤炭整体宽松格局,也将拖累焦煤重心。期货受黑色整体预期影响,冲高后较回落,延续震荡调整,后期关注煤炭供应政策的变化。

风险因素:进口政策放松、煤矿大幅提产(下行风险);需求超预期、保供增产不及预期

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章