节后如何布局?中金公司支招!跟着公募买港股:最爱新经济龙头,重仓股占比超70%

发布时间:2021-2-18 10:28阅读:337

券商融资融券开通条件:

(1)股票账户近20个交易日日均资金在50万以上(现金,股票)

(2)有半年以上的本人股票账户操作经验

(3)通过风险评估测评

(4)个人信誉审核通过

满足以上条件可以携带本人的身份证和银行卡到开户券商营业部办理融资融券开户

不满足融资融券开户门槛想做融资的,可以使用证券公司免费开户平台,通过证券公司寻找证券公司开户免费开户,按证券公司开户要求限制,在线办理即可操作,可以快速实现证券公司开户炒股需求,有需要可以联系我详细沟通。可以按要求办理创业板开户。

本文转载自“券商中国”

ID:quanshangcn

在春节的热闹气氛中,节后的投资方向也成为亲朋好友茶余饭后的重要谈资。

实际上,进入2021年以来,最热的市场板块并非A股而是港股。2月10日,恒生指数收涨1.91%,成交额1759.82亿港元,内地资金正在大举积极买入。

对此,中金公司首席策略分析师王汉锋指出,公募基金已成为港股投资的重要力量。而透视公募基金的港股投资趋势、特别是在一些板块和个股选择上的变化,可以给市场提供颇有意义的参考视角。

回顾2020年,既是港股通南下资金的“大年”,也是国内公募基金发行大年。而2021年初以来,公募基金更是可能成为推动港股通南下资金的主力。从投资偏好来看,王汉锋表示,相比港股通南向资金整体,公募基金更加偏好新经济,且持仓逐年提升。展望未来,预期港股的新经济龙头特别是优质稀缺标的仍将受到青睐。

公募基金已成为港股投资重要力量

近年来,伴随着资本市场改革深化以及居民资产配置拐点的出现,国内资产管理机构特别是公募基金取得了快速的发展。目前国内公募基金总规模已经突破20万亿人民币,扣除货币市场基金的公募基金产品规模也高达12.8万亿人民币。

在公募基金蓬勃发展的背景下,叠加港股市场自身吸引力的不断增强、互联互通机制完善和基金投资港股通的放宽,国内公募基金已经成为保险和银行理财等资金外,通过南下沪港通投资港股市场的一股重要力量。

就目前情况来看,公募基金投资港股的整体情况如何?王汉锋介绍,在沪港通开通以前,内地投资者只能通过QDII基金来投资港股市场。2015年3月,证监会明确公募基金投资通过港股通投资港股不需要具备QDII资格。2017年6月,监管进一步规范了公募基金的注册指引,中金研究分析的对象主要是除QDII外通过沪港通投资港股的公募基金。

截至2021年2月5日,国内公募基金总规模约为20.18万亿人民币,扣掉货币市场基金(8.05万亿元)后为12.77万亿人民币。通过筛选投资范围中包含“港股”字样的基金后,除QDII基金以外可投资港股的其他非货币公募基金共计1095支,基金总规模2.67万亿元。

根据2020年底公募基金四季报的披露信息,上述1095支可投资港股的公募基金港股持仓市值规模为3447亿人民币(不含QDII基金),占可比口径的基金总规模(2020年底为2.19万亿人民币)的15.8%,占港股通南下投资持股总市值2.1万亿人民币的16.4%。其中,主动偏股型公募基金是绝对主力,港股持股市值达2773亿人民币,占港股通南向持仓市值的13.2%。

王汉锋指出,不论是从整体规模、还是在港股通南下投资中的占比,公募基金都已经成为港股投资的重要力量。

推动南下资金加速流入

在2020年,“港股热”成为市场热议的话题。进入2021年,这一趋势仍在延续。在除夕之前,2月10日,恒生指数收涨1.91%,成交额1759.82亿港元。不难发现,内地资金正在大举积极买入。

对此,王汉锋介绍称,2020年是港股通南下资金的“大年”,累计近6000亿人民币的净流入是2014年底沪港通开通以来任何一年甚至两年之和。同时,2020年也是国内公募基金发行的大年,年度发行规模3.1万亿人民币,总资产管理规模高达20.8万亿人民币。

根据2020年底公募基金四季报的披露信息,1175支拥有港股投资资格的公募基金的港股持仓市值规模达3447亿人民币,较2019年底的753亿人民币增加了2694亿元,占整体港股通南向整体持股市值比例从2019底的6.6%提高到目前的16.4%。从持股市值的增量变化看,公募基金贡献了整体9590亿人民币持股规模增量中的28%。

王汉锋指出,2021年初以来,公募基金更是可能成为推动港股通南下资金的主力。2021年开年以来,港股通南下资金明显加速。截至2月7日,内地资金持续通过沪深港通流入港股的规模已超过3080亿人民币,相当于2020年全年的52%,日度流入规模更是屡创纪录。

“虽然没有完全的持仓数据佐证,但侧面信息来看,公募基金可能是推动2021年初港股通南下资金加速流入的一个主要动力。”王汉锋解释称,这主要是考虑到去年底和今年初公募基金发行维持高速增长。另一方面,2020年底提升企业年金权益和港股配置比例初期只能通过投资公募基金产品来实现。

在未来发展方面,王汉锋认为,港股市场将在中长期持续受益于不断提升的流动性和盈利增长,加之港股相对于A股更具吸引力的估值,港股的配置价值不断显现。配合居民资产配置拐点,以及中概股东归、新经济板块不断壮大等长期结构性变化的趋势下,大陆公募基金对港股的配置热情预计将得到延续。

具体而言,从存量基金和新发增量基金两个角度测算,未来几年内公募基金可能每年的增持规模为2500-3500亿人民币,有望占到预计的年度5000-6000亿人民币港股通南向资金流入的三分之一到一半,进而使得公募基金的港股持仓占基金资产比例约为20%,而占港股通南向持股比例达到28-33%。

长期来看,考虑到保险、私募以及其他类机构投资者的资金流入潜力,且大陆投资者对港股认知已经大幅提升。王汉锋表示,估计在港股估值保持吸引力的前提下,主动偏股型基金的对港股的配置比例将进一步提高。中长期来看,大陆机构投资者在A股和港股之间的持仓比例可能会与两边的流通市值比例大致相匹配(大致为7:3)。

偏好新经济、头部公司适度集中

王汉锋指出,由于公募基金持仓信息更为透明、且其投资风格与偏好与保险等其他类型投资者依然存在一定差异,因此通过透视公募基金的港股投资趋势、特别是在一些板块和个股选择上的变化,可以给市场提供颇有意义的参考视角。

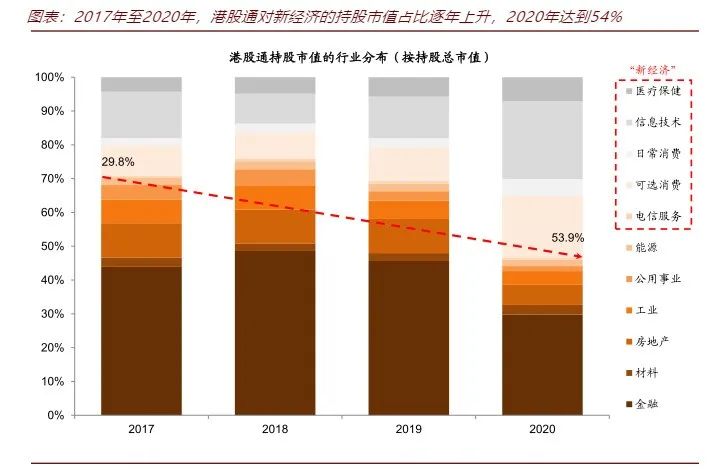

那么,公募基金特别是主动偏股型基金,是如何选择港股投资的赛道的?对此,王汉锋及其研究团队发现,相比港股通南向资金整体,公募基金更加偏好新经济,且这一比例近年来持续抬升。2020年全年,港股通南向资金接近2/3的资金流入新经济板块,远高于前几年资金流入保险和银行板块比例。“这与公募基金在港股通南向资金流入中贡献不断增多,甚至成为主力有直接关系。”

通过计算主动偏股型公募基金近年来重仓个股的行业分布来看,公募基金对新经济板块的持仓逐年提升,从2015年的17.5%大幅提升至2020年年底的86.8%,其中信息技术和可选消费板块持仓市值最高,从2015年的6.9%和0.0%分别提升至2020年年底的43.3%和30.8%。相比之下,对老经济板块的持股不断下降,例如金融板块的增持规模从2015年的38.6%降至2020年年底的9.5%。

更重要的是,公募基金对于新经济的偏好要明显高于港股通南向持股的平均水平。2020年底,公募基金新经济的持仓比例为86.8%,远高于港股通南向整体的53.9%,这也说明公募基金相比其他港股通南向的参与者,更为偏好新经济板块。

在重仓个股上,王汉锋指出,港股龙头公司被公募基金所普遍持有,这也体现了港股优质龙头公司的吸引力。根据2020年年报数据,在所有具有港股投资资格的624支主动偏股型公募基金中,重仓持有腾讯控股的基金数达到217支,持有美团的基金有118支,紧随其后的是小米集团(54支)、舜宇光学科技(36支)和长城汽车(35支),考虑到其他未披露的重仓持股,相关数量和比例可能更高。

此外,从持股集中度看,重仓持股仓位占比高达七成以上。从重仓市值来看,公募基金在4Q20重仓市值前10支港股为腾讯控股、美团、香港交易所、小米集团、颐海国际、药明生物、金蝶国际、华润啤酒、舜宇光学科技和安踏体育,这10支股票的持股市值占到前100支重仓港股市值的75.6%,较2020年三季度的72.5%进一步集中,更是远远高于2019年的47.3%,体现了明显的头部集中效应。

展望未来,王汉锋认为,预计港股的新经济龙头特别是优质稀缺标的仍将受到青睐。随着大陆新经济类公司近年持续在香港上市、越来越多的中概股在日益复杂的外部环境中选择东归,港股市场的新经济公司占比将逐渐提升,港股逐步成为大陆投资者投资中国新经济的桥头堡。同时,港股拥有A股相对稀缺的新经济龙头,以及港股独具特色的公司,对于南下港股投资者依然具有很大吸引力。

在港股吸引力不断增强、同时国内公募基金对于港股配置力度可能进一步加大的背景下,王汉锋表示,在当前时点,从短期和中期角度,可以考虑从以下四个角度进行港股布局:

一是优质互联网及科技新经济龙头公司;

二是两地上市但港股大幅折价、估值偏低、基本面稳健或改善的公司;

三是A股相对稀缺或在港股具备特色的独特公司;

四是一些近期受事件影响而估值较低的龙头蓝筹公司。

温馨提示:投资有风险,选择需谨慎。

重仓股是什么意思?重仓股意味着什么?

重仓股是什么意思?重仓股意味着什么?

什么叫重仓股?

什么叫重仓股?

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:35

2026-02-12 11:35

-

手把手教你操作国债逆回购+场内货基,躺赚22天利息!

2026-02-12 11:35

2026-02-12 11:35

-

2026年春节期间,基金会有收益吗?怎么获取?

2026-02-12 11:35

2026-02-12 11:35

问一问

问一问

+微信

+微信

分享该文章

分享该文章