近期地产调控收紧对股债影响几何?

发布时间:2020-7-22 15:23阅读:423

近日多地对房地产调控政策加码,先有杭州、东莞、宁波三个城市出台楼市新政,而后本轮地产销售反弹的代表城市——深圳出台房地产限购新政,其中深圳限购加码调控力度较大,这释放了重要信号。

一、楼市过热,深圳出台最严限购政策

二手房价过热,深圳“715”楼市新政加大调控力度,限购、限贷、豪宅标准等多方面收紧,深圳楼市调控力度与其他一线城市看齐。7月15日,深圳住建设局等八部门联合出台《关于进一步促进我市房地产市场平稳健康发展的通知》,提出八大调控措施,从购房门槛、税收、市场监管等多方面升级调控措施。从深圳的调控内容看,“715新政”限购标准向其他一线城市看齐。提高购房门槛,深圳本地户籍需要落户三年且连续缴交36个月社保或个税,非本地户籍需连续缴纳5年以上社保或个税;针对离异人士,离异起3年内拥有住房套数按离异前家庭总套数计算,对比其他一线城市,深圳的购房门槛明显提高,打击“落户炒房”、“假离婚”等投机行为,抑制投资需求,支持刚需,引导房地产市场健康发展。差别化信贷政策整体影响较小,或影响改善型需求市场;个人住房转让增值税征免年限由2年调整到5年,交易税费的增加有望降低二手房市场热度;豪宅标准增加总价750万的限制,对住房刚需置业影响较小。附上北上广深楼市政策对比表。

近期楼市收紧调控的并非深圳一城,7月以来,杭州、东莞、宁波三个城市密集出台楼市新政,降温楼市。其中,杭州高层次人才方式购买的新建商品住房限售5年;东莞加强价格指导明确同地区新房房价3个月涨幅不得超10%,且同幢新房每套均价差不宜超20%;宁波出台“十条”新政,“降温”偏热房地产市场;深圳的调控力度最大,涉及限购、限贷、增值税及附加、普通住宅标准等方面。

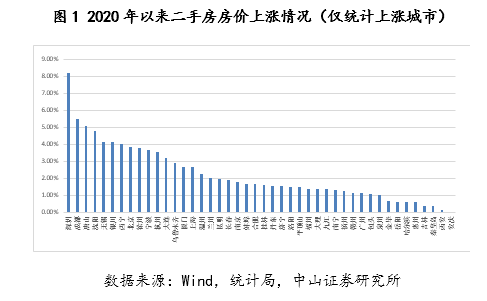

楼市调控的预警线是房价。全国楼市长期调控的态度是“托而不举,压而不破”。“托”和“压”切换的触发因素是房价。回顾之前几轮调控,可以发现当住宅价格指数接近或超过城镇居民人均可支配收入时,就会引发“调控潮”。疫情以来,我国经济经历了“深蹲”和“复起”,2020年上半年全国城镇居民人均可支配收入21655元,同比增长1.5%,若扣除价格因素实际下降2.0%。居民收入下降,个别城市房价却“突飞猛进”。根据统计局统计, 2020年6月深圳二手住宅价格指数较2019年末上涨了8.17%,居全国70城首位,深圳房价上涨压力几乎处于全国首位,如图1所示,深圳房价调控压力较大。

二、调控目的,是烫平房地产市场周期波动

深圳楼市调控加码说明全国地产调控仍然围绕“房住不炒”“因城施策”。部分城市调控收紧是为了抑制投机,放松是为了维稳地产,通过调控的艺术去烫平房地产市场的周期波动,增加房地产行业未来的确定性。疫情爆发以来,无论是多地出台政策稳楼市,还是部分城市收紧地产调控,地产监管态度是“托而不举,压而不破”,努力 “稳房价、稳地价、稳预期”,从政策面增强房地产市场未来的确定性。因为房价的暴涨暴跌,市场大波动易引起风险;此外,十几万亿的房地产市场对经济基本面、地方财政收入、金融系统影响非常大。所以房地产市场稳定性非常重要,监管层希望通过调控的艺术去烫平房地产市场的周期波动,增加未来确定性。实际上,“稳房价、稳地价、稳预期”的地产调控是从政策面增强房地产市场未来的确定性。

城镇化进程未停,市场需求还在,政策努力维护市场稳定,未尝不是一件好事,长期调控的态度,我们认为是“托而不举,压而不破”。2020年两会政府工作报告指出:“深入推进新型城镇化。发挥中心城市和城市群综合带动作用,培育产业、增加就业……加快落实区域发展战略。深入推进京津冀协同发展、粤港澳大湾区建设、长三角一体化发展。推动成渝地区双城经济圈建设。”城镇化的推进协同土地制度、户籍制度改革,意味着诸多大中城市落户限制将逐步放开,预计2030我国城镇化率将达到70%。未来10年我国城镇化率仍有10%的提升空间,平均每年提升0.9个百分点。城镇化率仍有提升空间,户籍制度改革加速户籍城镇化率,都市圈的崛起,这些因素长期提振一二线城市以及部分强三线城市的住宅需求。所以,政策努力维护市场稳定,未尝不是一件好事,保护刚需,抑制投机,“托而不举,压而不破”。因此,近期其他房产销售火爆的城市会有跟进收紧政策的可能性,销售较弱的城市维稳政策也不会缺席,因城施策、高频微调是楼市调控的常态化现象。

三、调控收紧,反映近期楼市基本面转暖

部分楼市调控收紧,反应了疫情冲击下地产行业基本面转暖,地产销售、投资和资金多方面修复,其中地产投资上半年实现1.9%增长。自3月复工以来,全国商品房销售市场保持复苏状态,受益于持续宽松的信贷和前期积压需求的释放,5月商品房销售额同比大增14%,6月商品房销售额同比增长9%,经过3月-6月的修复,全国上半年销售额微降5.4%,销售面积仅下滑8.4%。商品房销售恢复的同时,全国房价稳中有升,一线城市二手房房价从4月开始快速上涨,4月、5月和6月分别同比增长3.0%、4.1%、5.2%。

销售快速复苏的同时,地产投资数据也表现强劲,反映了开发商较为积极的预期。2020年上半年房地产开发投资完成额同比增速为1.9%,转负为正。地产投资数据较为强劲,原因主要有二,一是复工后各地积极推动复工复产,地产投资活动迅速启动,各地政府放出优质地块,房企积极补投;二是住房贷款增加促进房企销售回款和房企外部融资政策宽松,外部融资和销售回款为房企投资给予资金支持。此外,近期个别城市土地拍卖市场出现房企抢地和高溢价拿地现象,也反映了房企投资热情提升。资金方面,房企资金纾困措施的落地、个人购房贷款的恢复使得房地产开发到位资金5月和6月均实现同比10%以上高速增长,其中国内贷款和个人按揭贷款是主要驱动因素。地产行业销售、投资以及资金等多方面转暖,在一定程度上压缩了地产调控放松的空间,而部分城市楼市和土拍市场升温则打开了地产调控收紧的序幕。

四、地产政策,如何影响股债市场

地产政策收紧如何影响债券市场?深圳楼市加码调控,意味着“房住不炒”的政策保持定力,后续其他楼市火爆的城市有望跟进收紧政策。地产作为经济核心产业链之一,收紧地产政策对上游建筑、建材等可能产生一定不利影响,此轮经济反弹动力值得观望,对中长期债市形成新的利好。地产债方面,在政策保持定力、行业下行周期的环境下,房企强者恒强的逻辑仍在演绎,资金资源、土地资源以及销售资源都在加速向头部优质房企集中,企业加速分化。建议谨慎下沉资质,优选资产质量、资产偿债能力、流动性和融资能力较好的个券,警惕资产质量低、流动性压力大、非标融资占比过高、表外负债大的房企个券。

地产政策收紧如何影响地产股票?深圳调控政策发布短期对地产股的板块估值会有所压制,长期看调控政策不改变地产行业市场集中度持续提升的趋势,优质房企成长趋势不变。一方面,龙头优质房企业绩存在确定性,疫情冲击下龙头房企上半年销售基本恢复至去年同期水平,部分保持增长;另一方面,利润率出现改善的可能,疫情爆发以来优质房企的融资成本下降、拿地价格回归理性等因素助力利润率优化。此外,地产股的估值处于历史低位,市净率1.38倍左右,动态市盈率10.38倍,优质房企业绩确定性叠加低估值优势,未来房企业绩被市场认可带动地产股估值反弹

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章