月末资金紧张?国债逆回购利率飙升 1天期逆回购利率创一年半新高

发布时间:2020-6-29 16:22阅读:657

随着半年末临近,机构资金需求增加,国债逆回购收益率也水涨船高。数据显示,深交所1天期国债逆回购利率盘中升破6%,最高升至6.52%,创2019年初以来新高。

上交所1天期国债逆回购利率在6月24日突破7%后,收盘回落至3.35%,今日再次攀升,最高升至6.8%。

值得注意的是,短期国债逆回购利率波动较大,而长期国债逆回购利率相对稳定,14天期、28天期、91天期、182天期等期限相对较长等国债逆回购利率均在2%-3%之间波动,部分品种利率甚至还在下跌。

实际上,28天期逆回购利率自5月底以来便逐渐震荡攀升,6月24日盘中一度涨至2.8%。14天期逆回购利率自6月中旬开始快速攀升,6月24日最高升至3.35%。上述两个品种的大涨,在一定程度上也预示着6月底资金成本将走高,市场流动性或不是非常富裕。

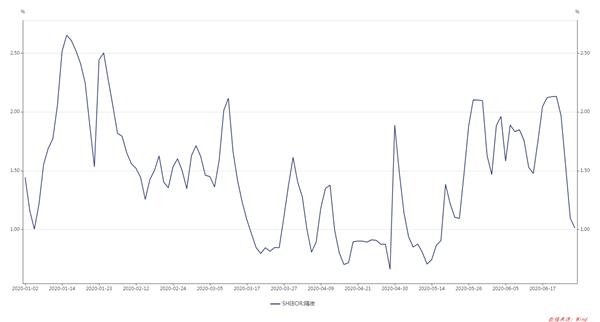

Shibor隔夜跌幅明显

国债逆回购收益率走高,但Shibor(上海银行间同业拆放利率)近期下行比较明显,Shibor 隔夜自6月中旬的2.1%附近一直回落,至目前逼近1%,银行体系流动性总体较为宽裕。

最新数据显示,隔夜品种下行8.4bp,报1.0120%;7天期下行0.1bp,报2.1810%;14天期下行8.1bp,报2.1560%;1个月期下行0.5bp,报2.0960%。

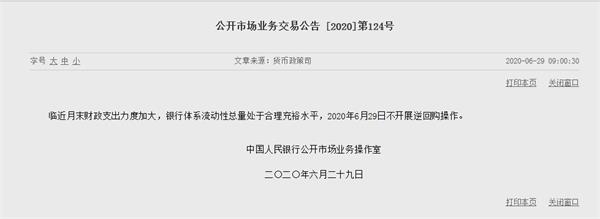

央行暂停逆回购

央行今日公告称,临近月末财政支出力度加大,银行体系流动性总量处于合理充裕水平,2020年6月29日不开展逆回购操作。公开市场今日有400亿元逆回购到期,即今日净回笼400亿元。

上周银行间流动性明显转松,共有1200亿元逆回购到期,央行开展6000亿元逆回购,当周净投放资金4800亿元。体现在资金利率方面,在央行大力度的流动性投放之下,资金利率大幅回落,Shibor 隔夜跌幅明显,最新报价为1.012%。

南华期货分析指出,目前基本面依然面临压力,流动性大幅收紧,资金利率转向的可能性不大。但货币政策的边际收紧已经得到验证,从央行此前的操作习惯来看,1.5%的隔夜质押回购利率附近可能是央行认为比较合适的点位,因此随着资金面压力过去,央行后续可能会再度放缓资金投放的节奏,保证流动性维持在合理充裕水平。从近期特别国债发行情况来说,一级市场发行利率均明显低于二级市场利率,此前市场所担忧奏的特别国债发行对于资金面的冲击可能较为有限。

兴业证券也表示,虽然流动性重回宽松状态需要基本面下行的配合,但进一步大幅收紧的概率可能不大:1、海外疫情有重新抬升趋势,外需链条是否能持续改善面临着较大的不确定性;2、当下环境并不支撑政策持续收紧货币来实现打击金融套利,可能更多是通过精细化管理方式操作(可能类似19年2月份政策打击票据套利的措施);3、地产“只住不炒”大方向未发生实质性改变,严控资金流入地产领域,地产修复的强度是否能进一步超预期存在不确定性;4、3-5月份信贷和社融持续走强,但政策在打击金融套利后,亦将影响信贷和社融的读数,从社融与经济的传导关系看也将影响经济修复的强度。

温馨提示:投资有风险,选择需谨慎。

国债逆回购利率为啥月末高,平时利率可以多少啊

国债逆回购利率为啥月末高,平时利率可以多少啊

为什么月末季末国债逆回购利率走高

为什么月末季末国债逆回购利率走高

-

最新整理:2026全年A股休市日历出炉!

2026-01-12 13:33

2026-01-12 13:33

-

2026年"国补"继续,核心变化有哪些?哪些板块&指数机会更大?

2026-01-12 13:33

2026-01-12 13:33

-

2026A股16阳后,春季行情如何合理布局?

2026-01-12 13:33

2026-01-12 13:33

问一问

问一问

+微信

+微信

分享该文章

分享该文章