尿素期货基础知识

发布时间:2020-6-10 14:28阅读:601

7月5日,证监会发布通知称,8月9日尿素期货合约在郑州商品交易所正式挂牌上市,为了让一些对尿素期货感兴趣的投资者更直观地了解尿素,本文从尿素的基本属性、尿素的生产、尿素的需求、尿素的贸易、尿素的进出口五个方面对尿素现货市场进行了综述,并在最后一部分简单介绍了尿素期货合约草案及相关内容,希望能对各位读者有所帮助。

在介绍尿素之前,我们先来简单的了解一下化肥。化肥是化学肥料的简称,是以矿石、酸、合成氨等为原料经化学及机械加工制成的肥料。化肥不仅能提高土壤肥力,而且是提高作物单位面积产量的重要保障。据FAO统计,化肥在农作物增产的总份额中占40—60%。我国能以世界7%的耕地养活世界22%的人口,可以说化肥起到举足轻重的作用。化肥主要分为三大类:氮肥、磷肥和钾肥。在氮磷钾三大基础肥中,氮肥占的比例最大,在氮肥中,尿素占的比例最大,所以说尿素是最大的化肥品种,尿素产量大约占我国化肥总产量的42%。下面来具体介绍尿素的相关知识。

一、尿素的基本属性

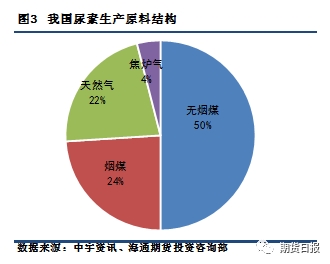

尿素,又称脲、碳酰胺或碳酰二胺,是最常用的脱水氮肥产品。它的分子式为CO(NH2)2,呈白色或微黄色结晶或颗粒,无嗅无味,稍有清凉感,熔点为132.7℃,加热温度超过熔点即分解。尿素有一定的吸湿性,与温湿度的变化有密切关系:常温下,相对湿度小于70%时,吸湿性不大,但当温度超过20℃,相对湿度大于80%时,一个月内就会融化成液体。尿素易溶于水,水溶液呈中性,属于中性化学肥料,是我国最主要的化肥品种。我国尿素生产技术成熟、产品同质性强,不同企业、不同装置、不同原料生产的尿素,品质基本上无差别。

依据国标,尿素可安用途、等级和粒度进行分类。根据用途,可分为农业用和工业用,农用尿素占比为70%。根据等级,可分为优等品和合格品,主要依据尿素的含氮量、水分、缩二脲等指标进行界定,市场上流通的尿素优等品占比在90%以上。根据粒度大小,可分为大、中、小颗粒尿素,尿素国家标准中,对粒径范围的规定共有四个,分别为:0.85mm—2.80mm,1.18mm—3.35mm,2.00mm—4.75mm,4.00mm—8.00mm。目前市场上流通的尿素主要为小颗粒尿素(0.85mm—2.80mm)、中颗粒尿素(1.18mm—3.35mm)和大颗粒尿素(2.00mm—4.75mm),粒径更大的尿素统称为尿素丸,市场流通极少。

二、尿素的生产情况

1。生产原料

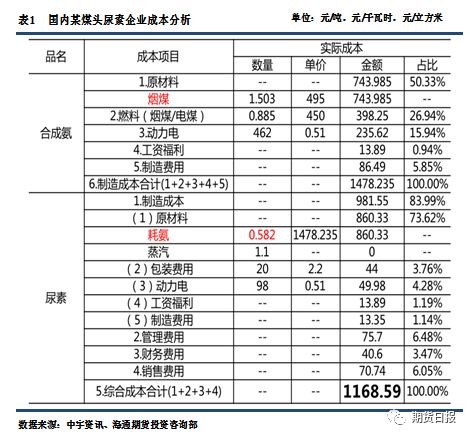

尿素的生产原料主要为煤和天然气,“富煤贫油少气”的能源状况决定了我国的尿素生产以煤炭为主,天然气为辅。2017年,全国尿素产能8200万吨,以煤为原料的尿素(简称煤头尿素)产能6068万吨,占比74%,其中以无烟煤为原料的尿素产能约占50%,以烟煤、褐煤为原料的尿素产能约占24%;以天然气为原料的尿素(简称气头尿素)产能1084万吨,占比22%;此外,还有少部分尿素产能以焦炉气为原料,约占总产能的4%。我国“十三五”期间关停尿素产能1300万吨,严格淘汰开工率低、连年亏损、半停产及负债率大于100%的企业,整体产能退出约 15%,2017年尿素开工率为 56.92%,其中煤头尿素企业开工率为 58.28%,气头尿素企业开工率为 27.6%。由于环保限气等原因,气头开工创新低。

我国尿素企业大致分为煤头尿素企业和气头尿素企业两种。煤头尿素的原料煤主要有无烟煤和烟煤(褐煤)两大类,无烟煤主要分布在我国山西、贵州和河南等省份,烟煤(褐煤)等煤种主要分布在内蒙古、新疆、山西等传统煤炭大省。

就尿素用煤技术来说,作为尿素生产原料的煤炭,根据煤气化技术的不同而有所区别。煤气化技术经过150多年的发展,有代表性的工业化煤气技术有:固定床、流化床和气流床。固定床块煤气化是一项传统的煤气化技术,炉内气体流速较慢,煤粒静止;用煤要求具有高活性、高灰熔点、高热稳定性的无烟块煤或焦炭,块煤粒度为25—75mm。目前应用较少,主要在小合成氨企业使用。流化床粉煤气化:炉内气体流速较大,煤粒悬浮于气流中做相对运动,呈沸腾状,有明显床层界限;原料要求具有高活性、高灰熔点的褐煤、低化学活性的烟煤和无烟煤,煤粒度1—5mm。该技术飞灰量大、对环境污染大,适合于就地或就近有煤炭资源的中小型氮肥厂。气流床水煤浆气化:炉内气体流速最大,煤粒与气流作同向运动;原料煤种适应性宽,对大气污染小。国内多数企业应用的都是该技术。

就尿素用煤来源地来说,中国尿素企业煤炭原料采购主要采取就近原则。具体而言,煤炭富裕省份自用本省货源,较少有采购外省煤炭现象。华北、华东、华中部分非煤炭主产区的省份主要采购山西、河南煤炭作为尿素生产原料。西南尿素企业受运输不畅及运距较远影响,所用煤炭以周边区域为主,但部分地区煤炭品质较差,优质煤炭仍需从山西或河南地区采购。

气头尿素的原材料主要为天然气,气头尿素生产企业主要分布在西北和西南等天然气资源比较丰富的地区。整体来说,我国天然气资源较为稀缺,为了缓解天然气供需矛盾,优化天然气使用结构,促进节能减排。经国务院同意,2007年8月国家发改委首次制定并实施了《天然气利用政策》,并于2012年12月对该政策进行调整,城市燃气、分布式能源等被列入优先类,将获得用地、融资等方面扶持政策。与此同时,发改委表示将研究推行差别性气价政策。目前,该政策已成为我国天然气产业发展及使用的重要指导。近年来,化肥用天然气名义上享受价格优惠政策,但以天然气为原料的氮肥企业计划内用气量不能满足生产的需求,为了实现生产装置的经济运行,企业不得不接受部分高价气源作为补充。

2。生产成本

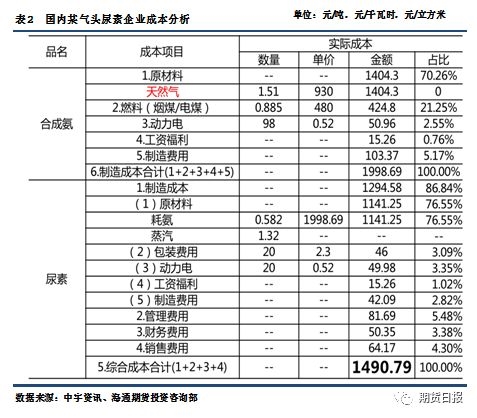

尿素生产成本中原料占比70%左右,制造费用占20%,直接人工成本占约10%,因此,尿素的生产成本主要取决于原料的价格,即煤炭或天然气的价格。由于我国“富煤贫油少气”的能源结构,煤头尿素相比气头尿素具有较强的成本优势。

煤头尿素的生产成本主要由“两煤一电”组成,“两煤”是原料煤和燃料煤,原料煤就是前面所提到的无烟煤和烟煤(褐煤),燃料煤是为生产提供动力的动力煤。当前煤头尿素的生产装置主要分为两类,一类是以无烟煤为原料的流化床装置;另一类是以烟煤为原料的航天炉装置和四喷嘴气化炉装置。在以无烟煤为原料的装置下,生产1吨尿素,需要消耗无烟煤(标准7000大卡)1吨左右、动力煤(通常使用4500—5000大卡,5000大卡为主流)0.1吨、耗电量1000度左右。在以烟煤为原料的装置下,生产1吨尿素,航天炉装置消耗烟煤1.3—1.5吨,耗电量700—1000度;四喷嘴气化炉装置消耗烟煤0.75—0.79吨,耗电量140—200度。通过成本换算,以烟煤为原料的航天炉装置生产尿素的成本为1100—1200元/吨,要比以无烟煤为原料的生产成本低100—200元/吨,四喷嘴气化炉装置生产成本更低,因此近几年以烟煤(褐煤)为生产原料的尿素企业越来越多。

气头尿素的生产成本主要由天然气价格、电费和加工费组成。前些年,气头尿素企业一直享受化肥用气价格优惠政策,但随着化肥用气价格全面开放,国内气头尿素企业面临天然气价格持续上涨的压力,生产成本提高,盈利低下。目前西北地区部分企业依靠较低的天然气价格,成本相对偏低,生产1吨尿素,消耗600—800立方米天然气,100度左右电,通过成本换算,每吨尿素的成本区间为1300—1500元/吨。

3。产能与产量

1964年之前,我国没有尿素生产装置;1964年至20世纪70年代中期,我国自主研发的尿素装置有少量生产,但由于技术原因产量一直很低。到20世纪70年代后期,我国引进的大型化肥装置逐步投产以后,我国尿素产能规模发展迅速,产量增长较快。进入21世纪,我国新建、扩建的尿素装置逐步投产,尿素产能及产量大幅增加。

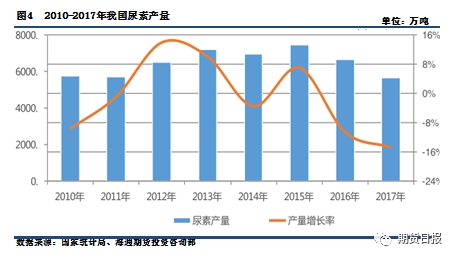

2010年后尿素新建、扩建产能集中释放,尿素产能及产量快速增加。目前,我国已成为世界上第一大尿素生产国。2015年尿素总产能达到8700万吨,产量增长至7444万吨,均达到历史最高值,整个行业出现产能严重过剩。2016年后受供给侧改革及下游需求影响,尿素产量持续下降,2018年尿素产量约为5000万吨,去产能初见成效。

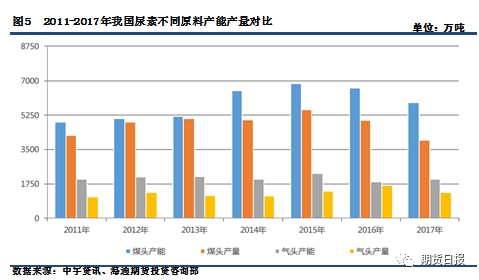

近年我国尿素产能产量维持高速增长态势,但煤头、气头产能产量却出现分化。2015年以前,得益于煤炭价格持续走低,煤头尿素产能产量双重增长趋势明显。2011年煤头尿素产能产量分别为4900万吨和4240万吨,2015年分别增加到6841万吨和5529万吨。2015年之后随着供给侧改革和环保因素的影响,煤炭价格逐步提升,落后的煤头尿素装置逐步淘汰,煤头尿素产能产量持续下降,2017年分别为5980万吨和3958万吨。气头尿素受制于国内有限的天然气资源,产能与产量保持相对稳定。随着2016年国家化肥用气价格的全面开放,受天然气价格上涨、环保和气源不足等多重因素影响,气头尿素装置开工率偏低,产量逐步下滑,2017年气头尿素的产能和产量分别为1978万吨和1304万吨。

4。行业集中度

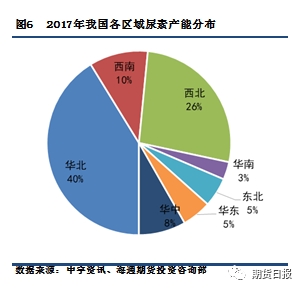

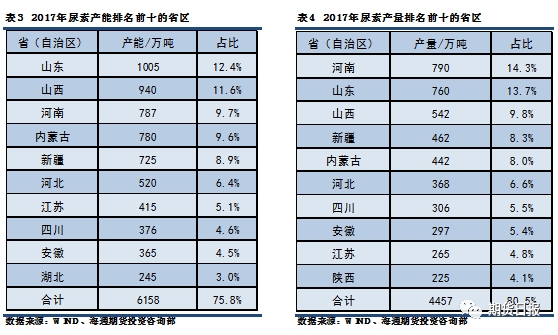

我国尿素产能主要集中在华北和西北地区,2017年华北地区产能约3252万吨,占全国总产能的39.7%。西北地区凭借丰富的原料资源优势,新增尿素产能不断释放,2017年产能达2093万吨,占全国总产能的25.5%。此外,西南、华中、华东、东北和华南地区尿素产能分别占全国总产能的10%、8%、5%、5%、5%和2.7%。

我国尿素产能与产量分布大体一致,主要集中在山东、河南、山西、内蒙古、新疆、河北等华北、西北地区,2017年上述区域产量合计3346万吨,占全国总产量的60.72%。

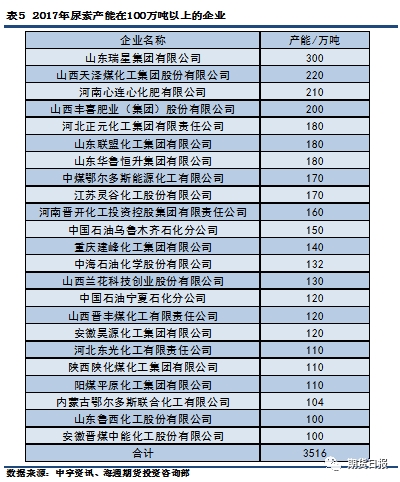

2017年,我国共有尿素生产企业123家,尿素产能在百万吨以上的企业达到23家,产能总和达到3516万吨,占总产能42.88%;产能在50—100万吨之间的中型企业39家,总产能2682万吨,占全国总量的32.71%;50万吨以下小型企业61家,产能占24.41%。目前,随着化肥行业的结构调整和行业自身的发展状况,尿素企业呈现大型化、集团化的态势。

尿素行业现有的大型生产集团主要有晋煤集团、湖北宜化、阳煤集团、中石油、中国兵器集团和云天化集团等。从近几年的情况来看,尿素受上游影响较大,煤头企业中,晋煤集团产能居第一位。2017年晋煤集团、湖北宜化、阳煤集团、中石油等前七大尿素企业集团总产能为3510万吨,占全国总产能的42.8%,产能及占比较往年略有下滑。从未来发展看,受西北大规模新增产能投放的影响,我国各大尿素集团产能、产量占比将继续下滑,同时因为多数集团下属30万吨以下尿素企业较多,落后产能淘汰的影响将会继续。

三、尿素的需求情况

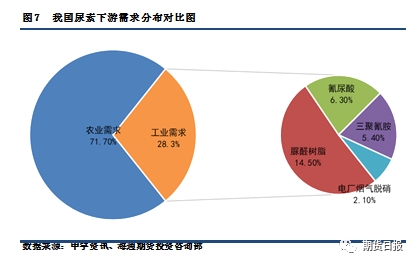

我国尿素下游需求分为农业需求和工业需求。其中农业需求为农作物直接施用和生产复合肥后间接施用(注:有的把复合肥划为工业需求,认为用于生产的都属于工业需求),直接施用主要以玉米、水稻等大田农作物为主。工业需求主要分为脲醛树脂、三聚氰胺、三聚氰酸(又名氰尿酸)、烟气脱硝和精细化工等领域。

我国是世界上最大的尿素消费国,2017年我国工农总需求量5527万吨,其中农业领域消费3965万吨,占比71.7%;工业领域消费1562万吨,占比28.3%。

1。需求分布

尿素的需求主要是农用需求,因此需求分布从某种意义上来说是尿素农业需求的分布。需求分布又分为地域性需求分布和时间性需求分布。

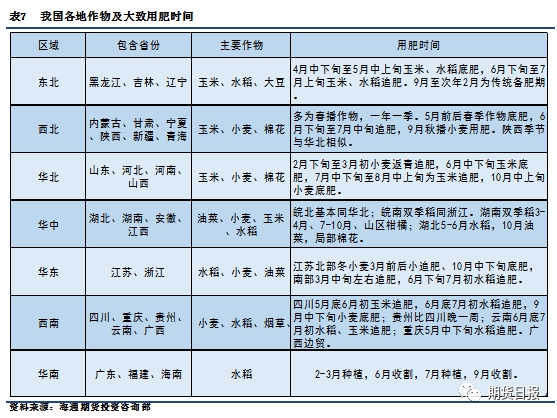

(1)地域性需求分布。尿素的消费主要集中于黄河中下游、长江中下游的农业主产省及内蒙古、新疆等地。从各区域消费量分析,华北地区工农业需求发达,为传统的尿素生产与消费地,全年需求超过1300万吨,占全国总消费量的27%,位列第一,其中山东、河南的年需求分别超过500万吨和400万吨,合计占全国总消费量的18%。尿素消费排名第二和第三的区域分别为西北和华中地区,以农业消费为主,全年尿素需求在950万吨左右。

从各省情况看,尿素消费量排名前十的省(自治区)分别是:山东、河南、江苏、安徽、湖北、四川、河北、新疆、内蒙古和湖南,上述省(自治区)的消费量合计3251万吨,占我国尿素消费总量的58.8%。

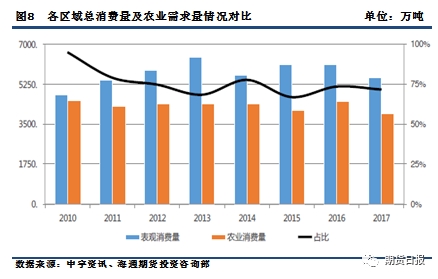

(2)时间性需求分布,又称季节性需求分布。我国尿素呈“全年生产、季节使用”的特点,工业用尿素消费季节性差异较小,需求保持稳定,但农业用尿素有明显的淡旺季特征。整体来看,我国农业需求旺季集中于3—10月,3月初北方小麦启动追肥,随后南方局部水稻追肥,5月初东北地区水稻开始用肥,6—7月北方多数地区玉米追肥、南方地区水稻追肥,9—10月北方局部地区小麦底肥用肥。

以2017年我国尿素市场工农业季节性需求为例,1—4月为传统的春耕季节,需求总量为1780万吨左右,占全国总消费量的32.20%;5—7月为传统的用肥旺季,南北方大田作物用肥开始,同时工业需求较为旺盛,需求总量月2400万吨,占全国总消费量的43.42%;8—12月,尤其10月份以后,农业消费进入淡季,需求量减少至1347万吨,占全国总消费量的24.37%。

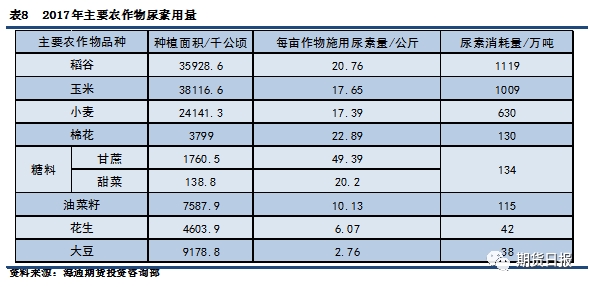

2。农用需求

(1)直接施用。近两年随着化肥利用率的提高和科学施肥的普及,化肥用量出现负增长,提前实现国家提倡的化肥使用零增长的目标。尿素是最大的化肥品种,近几年我国尿素的农业需求也呈现振荡减少的趋势,2017年农业用尿素需求为3965万吨,成为近几年的最低点。尿素在农业上的施用因作物、地区发展水平及农民施肥习惯的不同而不同,因此不同作物、不同地区间尿素消费量的差异很大。近几年的情况是:玉米和稻谷对尿素的需求量最大,分别占全国尿素农业总需求量的20%左右,其次是小麦,占15%—16%,最后是一些经济类作物。

从未来趋势看,农用尿素有两大趋势:一是产品结构呈现多元化发展态势,十三五期间,氮肥企业提高了对新型肥料的认识,增值肥料、液体肥料和硝基类肥料等有了一定发展;而是国家大力提倡发展生态农业,要求逐步控制化肥用量,农业部提出“2020年花费施用量零增长行动”及“化肥减量增效”,并编制了一系列行动方案,这将使尿素农业需求量逐步减少至一定量后保持稳定。

(2)加工成复合肥后的间接施用。2017年,复合肥尿素需求量1300万吨左右,占全年尿素需求量的23%,仅次于直接施用。从消费地区来看,华北地区复合肥企业全年尿素需求总量300万吨左右,占全国复合肥尿素需求总量的23.07%,山东、河南、河北等传统复合肥产区用量相对较大,其中山东需求总量140余万吨,占山东省全年总需求的10.7%;其次是华中和西南地区,复合肥尿素需求量分别为213万吨和128万吨,占全国复合肥脲尿素需求量的16.38%和9.8%。从需求季节来看,复合肥企业1—4月多数进行复合肥冬储生产,开工率较高,对尿素需求量较大,2017年此阶段内需求总量380万吨,占全年总量的30%。5—7月,复合肥企业需求量同样较为可观,本阶段集中进行高氮肥生产,备战三季度的玉米、水稻用肥,占全年符合肥用量近35%。

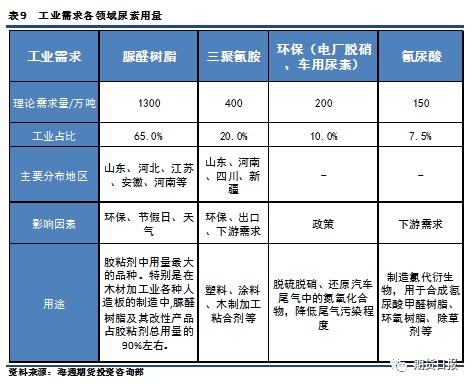

3。工用需求

工业用尿素需求量相对来说比较大的事人造板行业和三聚氰胺行业。

(1)人造板行业尿素需求。我国人造板生产省区集中度较高,但企业规模较小,产业集中度低。从消费区域分析,华北地区人造板企业较多,尿素需求量最大。华北全年人造板消耗尿素242万吨,占人造板需求量的33.8%,其中山东人造板企业年尿素消费量超120万吨,占全年主要工农业需求总量的23.4%。其次是华南、华中和华东地区,人造板年尿素消费量分别为138万吨、121.6万吨和109万吨,分别占人造板尿素消费总量的19.2%、17%和15.2%。一般来说,相对农业及复合肥需求,人造板全年需求较为稳定且持续性较高,是尿素消费淡季缓解尿素生产企业销售压力的一大方式。人造板企业尿素需求以中小颗粒为主,采购原则为低价原则,无品牌区分,对尿素指标基本无严格要求。尿素生产企业生产过程中的次品和板结货品也多由人造板企业消耗。

(2)三聚氰胺行业需求。三聚氰胺企业需求量受到行情和开工率的影响,冬季部分气头生产企业供气不足,导致产量有限。采购方面,部分三聚氰胺企业拥有尿素生产装置自用,外采部分对尿素指标无特殊要求,符合国标即可,企业一般就近采购。2017年三聚氰胺消耗尿素总量330万吨左右,占其全年总消费量的5.4%。从消费区域来看,华北地区是三聚氰胺企业消费尿素最多的地区,占全国三聚氰胺总尿素需求量的52%;西南地区位居第二,年用尿素量84万吨以上,占25.3%。

四、尿素的贸易情况

我国尿素企业销售模式主要有直销和代销两种,直销方式主要针对工业客户;代销则主要针对农业消费,生产企业将产品批发给贸易商,贸易商再进行二次销售给地方的经销商、农资超市和农民等终端用户。近年来,在尿素行情日趋低迷的情况下,越来越多的生产企业开始延伸直营渠道,在工厂周边300公里以内,可直接销售配送至乡镇级别的农资超市,缩减中间贸易环节,节省流通成本。

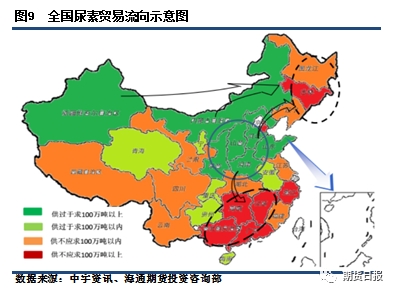

我国尿素贸易流向总体来看,呈“西向东、北向南”的贸易格局。尿素生产主要集中在北方地区,南方属于尿素净调入区,尿素贸易流向呈“北向南”格局;而西北地区组作为尿素主产区之一,但需求量有限,尿素主要外运至东北、华北地区,呈“西向东”贸易格局。

从各省理论调出量分析,2017年,山西、河南、新疆、内蒙古等主产区为主要调出地,其中山西省因供应充足而极其有限,调出量约为450万吨,居全国之最;河南省销量较大,调出量少于山西,调出量为337万吨位居第二;新疆供需情况与山西类似,需求极少,调出量为245万吨位居第三。从调入地来看,调入量较大的区域主要集中在华南、华东以及东北地区,其中湖南、广东分别因农业和工业需求旺盛,当地无尿素企业,位居第一、第二;华东和东北地区也为纯调入地区,调入量居全国前列。

从尿素的运输方式来看,尿素的主要运输方式为汽车运输,所占比例约为56%,汽运辐射半径多为300公里以内,部分时期辐射半径可达600—700公里。铁路运输比例次之,约为40%,长距离多采用火运,辐射范围可达上千公里。南方局部市场水资源丰富,水路运输仅南方部分企业采用,约占4%。东北地区以铁路运输为主,占比约为65%;华东、华中和西南均以汽运为主,其中,西南西区铁路运输相对困难,汽运比例高达66%;华北、西北地区汽运和火运比较平均,各为50%左右;另外,华南地区由于水运发达,且距离主产区较远,水运运费比较低,因此水运占比较高。

从运费来看,以2017年运费为例,华北地区发往东北市场运费150—200元/吨,发往华东市场运费为80—120元/吨,发往华南市场运费约为280元/吨;华东地区发往华南地区运费为150—220元/吨;华中地区发往华南地区运费为130—170元/吨;西北地区(如新疆)发往山东地区,运费为380元/吨左右。水运运费相对较低,市场没有统一标准。

五、尿素的进出口情况

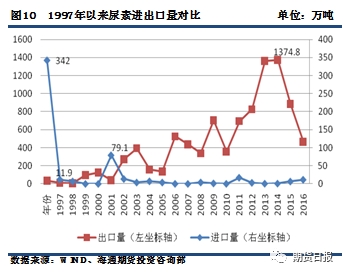

我们国家尿素的进出口可以分成两个阶段,1997年之前以进口为主,2000年之后出口为主。

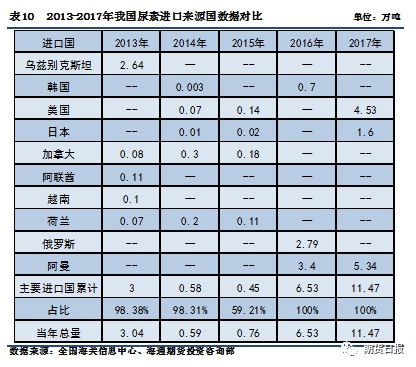

1。尿素进口情况

1997年之前,我国尿素生产无法满足国内需求,每年都需要进口一定量的尿素,而且为了鼓励进口,国家还出台了一系列对进口尿素的优惠政策。1997年之后,我国尿素生产量不断增长,为保护国内化肥产业,国家暂停尿素进口,1998—2001年尿素进口量很少进口尿素对国内尿素市场不构成影响。2001年12月,我国加入世贸组织,根据有关承诺和《化肥进口关税配额管理暂行办法》,国家经贸委会同海关总署实施化肥进口配额制度,严控化肥进口总量。该办法颁布后的2002年,尿素进口达到历年峰值79万吨,此后,尿素进口呈现逐年下降的态势。2018年,我国尿素的进口量为16万吨。从进口季节来说,进口尿素一般集中在上半年的消费旺季,其余时间段受国内尿素供应影响,进口量较少。

从进口来源国分析,2013年以前,我国尿素的主要进口国为乌兹别克斯坦,主要因为新疆地区农需较多,乌兹别克临近我国,其尿素货源由新疆进入我国;2016年以后,我国尿素进口来源国以阿曼和美国为主,这些国家的尿素生产成本较低,在国际市场有较强的竞争优势。

2。尿素出口情况

在过去很长一段时间里,由于我国尿素产量不能满足国内需求,尿素基本不出口,在1994年以后才达到了万吨级水平。自1997年国家停止尿素进口以后,国产尿素产量不断增加,不但满足了国内的需要,而且从2000年下半年起,我们国家的尿素开始走出国门,大规模出口。随着国内尿素装置的不断投产,内贸竞争压力增大,出口成为缓解供货压力的重要方式,2015年国家取消尿素出口淡旺季分别关税政策,出口关税同意按80元/吨征收,使得2015年尿素出口创新高,到达1375万吨。2016年后,随着国际新产能的投放,国际市场尿素供过于求的格局愈加凸显,行业竞争更加激烈,我国尿素生产成本一直高于国际水平,出口价格在国际上并不占优势,加上伊朗、中东等低价尿素冲击,我国尿素出口面临巨大的压力。2018年,尿素出口量仅为246万吨。从目前的情况来说,我们国家进出口尿素都占少数,还是自己生产自己消费的模式占主流。

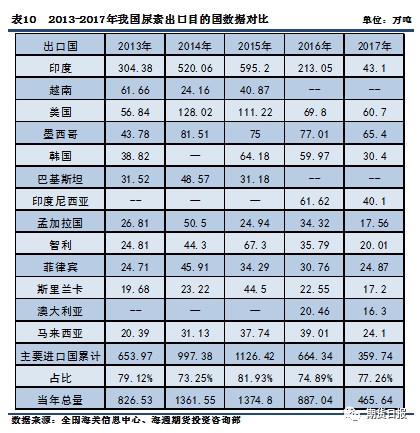

从出口目的国分析,近几年我国主要出口国为印度、美国(大颗粒为主)和墨西哥等地。上述国家需求量大,部分地区如印度、巴基斯坦不定期以招标的方式进行大批采购,招标采购也称为我国输出货源的一大方式。2013—2015年我国出口贸易量占世界总贸易量的30%左右,是世界第一大出口国,但2016年后,随着国际新产能的投放,国际市场尿素供过于求的格局愈加凸显,国产尿素因成本劣势出口量逐渐减少,但出口目的国仍以传统的印度、美国和墨西哥等为主。

我国尿素市场整体供大于求,市场基本面决定进口量相对有限,未来进口量仍难有较大提升。然而,尿素行业的出口形势也不乐观。受能源和资源的供应形势影响,全球氮肥工业格局正在发生着新的变化,氮肥生产向能源价格较低的中东、北美等资源地转移。同时,随着尿素价格的升高,促使印度、越南等尿素消费国趋向自给战略,一些生产装置也正在建设。在全球范围内,新建大型装置将会带来尿素产能近5000万吨。随着国际新产能的投放,国际市场尿素供过于求的格局愈加凸显。竞争加剧,国产尿素因成本劣势,出口量会逐步减少。

温馨提示:投资有风险,选择需谨慎。

期货需要哪些基础知识呢?

期货需要哪些基础知识呢?

尿素期货现在交易的基础知识是怎样的?

尿素期货现在交易的基础知识是怎样的?

尿素期货交易的基础知识是怎样的?

尿素期货交易的基础知识是怎样的?

问一问

问一问

+微信

+微信

分享该文章

分享该文章