日元“过山车”,干预代价大

发布时间:2024-5-23 16:33阅读:245

日元的快速贬值引发日本央行的干预,日元的“过山车”行情更加剧了其波动。在美日利差不断走阔的背景下,干预日元汇市可能要消耗大量的外汇储备,而且还不一定能持续见效。

廖宗魁/文

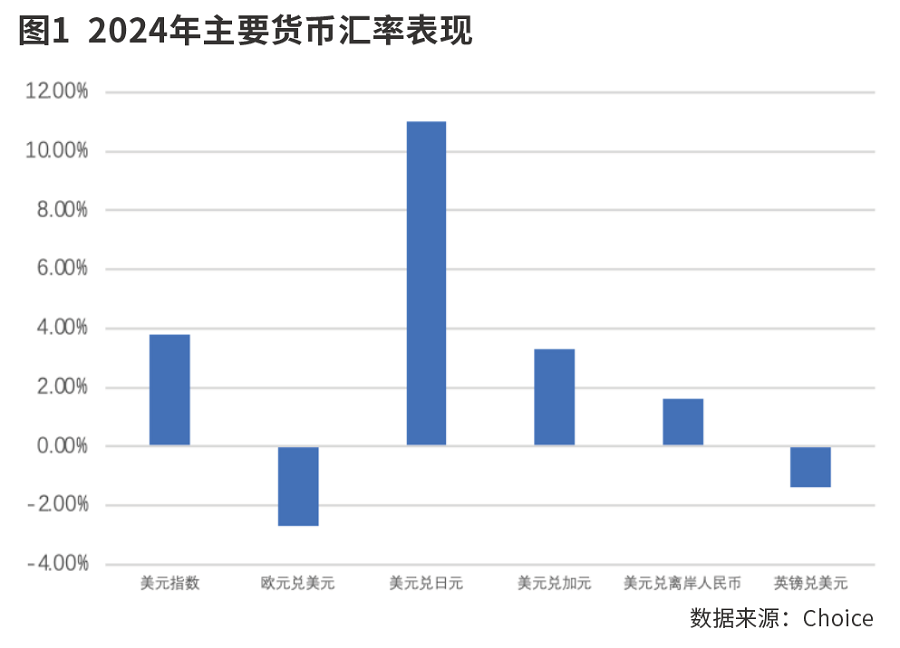

2024年外汇市场最引人瞩目的无疑是日元,年初以来,日元对美元汇率从140一度贬值至160,创下年以来的最低。在4月26日后的5个交易日内,日元又快速的回升152附近,“过山车”行情惊呆众人,疑似日本央行已经入场干预汇市。

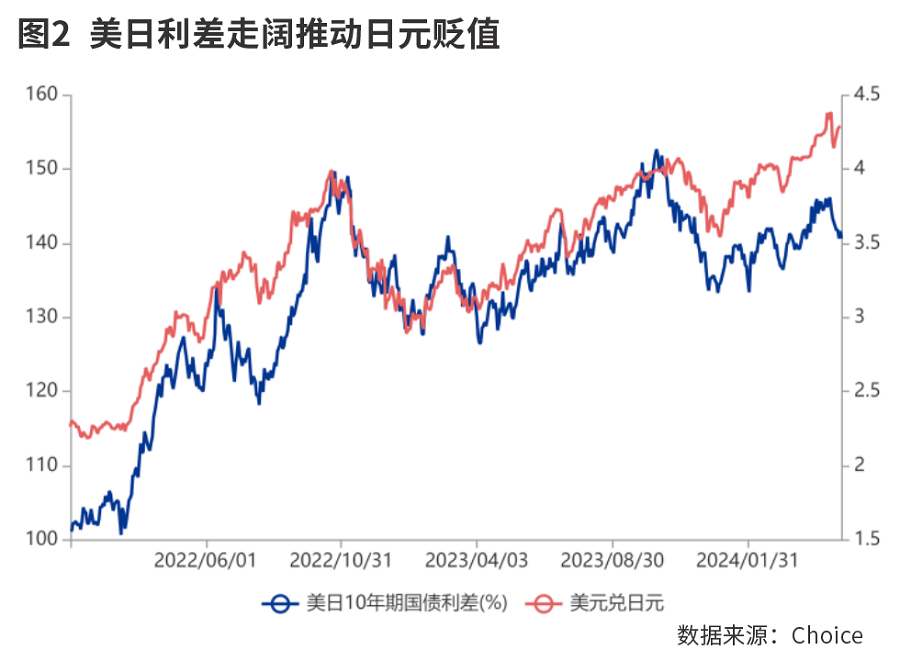

日本央行不是刚刚于3月开启了“加息”吗,为何日元反而“跌跌不休”?主要原因可能还在于,美联储的降息预期已经变得遥遥无期,不断走阔的美日国债利差让日元承压。

日本央行干预汇市历来有先例,但也不是每一次干预都有成效。由于日元外汇市场规模较大,在美联储迟迟不降息的背景下,要想通过干预彻底扭转日元贬值的趋势,可能需要消耗上千亿美元的外汇储备。这一次的干预会奏效吗?

日元为何大幅贬值

年初以来,市场预计的剧本是美联储将迎来降息,而日本央行则逐步结束零利率。预期总是很“丰满”,但现实往往南辕北辙。日本央行确实如期的“加息”了,但美联储却“失约”了。

在3月的议息会议上,日本央行决定退出负利率政策(NIRP),使用无抵押隔夜拆借利率作为新的政策利率,并将其保持在0%-0.1%区间,同时退出收益率曲线控制(YCC)政策,这标志着日本将告别零利率时代。

日本央行只是开了个加息的头,但似乎并没有打算持续加息下去。在4月份的新闻发布会上,日本央行行长植田和男称,委员会内部没有人明显反对维持此前6万亿日元/月的购债。这意味着,日本央行仍不打算很快缩减QE。植田和男还表示,通胀趋势仍然低于2%,但如果未来通胀上行会进一步加息。这被市场认为是,日本央行短期内并没有进一步加息的打算。

一边是日本央行对进一步加息的观望,另一边的美联储则不断的给降息预期“泼冷水”,顽固的通胀走势使得美联储改变了主意,美联储降息已经变得遥遥无期。美联储主席鲍威尔近日表示,“我们通向2%通胀路径的可能需要更长的时间。”目前,市场对2024年美联储降息的预期已经修正到1次,越来越多的人甚至认为年内美联储可能不会降息了。

此消彼长之下,美日国债利差在不断走阔。年初以来,10年期美债与日债利差上升了约40bp。尽管如此,这一利差的上升似乎也不足以让日元贬值到如此地步。由于日本工资大幅上涨,未来的通胀预期处于上升通道,考虑了通胀预期的美日国债利差要比名义利差大。

日本长期以来一直饱受通缩的困扰,这一次好不容易有机会摆脱通缩困境,对于通胀预期的上升日本央行并不排斥。而且汇率的贬值也在一定程度上有利于通胀的回升,植田和男此前曾暗示暂时不会通过加息来阻止日元贬值,承认汇率贬值是上修2024财年核心CPI预测的原因之一。

事物都有两面性,日元贬值虽然有利于日本通胀的回升,但过快过大的贬值也可能扭曲经济基本面,产生一些意想不到的负面影响。

干预未必能阻挡趋势

看着日元不断的下跌,日本央行终于坐不住了,疑似在4月底入场进行了干预。4月29日,当日元汇率击穿160的关键点位后快速回撤至155。日本财务省副大臣神田真人表示,“对于是否进行外汇干预不予置评,但是将继续采取适当措施应对过度的外汇波动,将在5月底公布是否进行外汇干预;对于是否准备在外汇市场采取行动,365天24小时随时准备做出回应,不关注特定外汇水平。”

虽然日本当局还未承认入场干预,但市场已经默认了这一猜测,因为日本央行历史上有过多次干预汇市的先例。据华泰证券测算,近期日本央行干预汇市的规模可能达到600亿美元,占其外汇储备的左右。

为什么日本央行这个时候要出手呢?日元过度的贬值,有可能会对金融稳定产生负面冲击。华泰证券认为,2020年来,日元的贬值日本经济的恢复和通胀的回暖都起到了积极作用。贬值可以一定程度上刺激出口,也会让进口价格抬升,从而推动通胀回升。而且日元贬值推动日本股市创出新高,巨大的财富效应使得居民和企业的资产负债表得到快速修复,这些都是日本央行乐于看到的。

不过,华泰证券指出,近期一些迹象表明,日元贬值推升企业盈利的传导机制不像此前顺畅,比如日本股市表现在过去一个月似乎不再受日元贬值提振,这或许意味着,日元贬值对通胀预期的边际提振在减弱。

在4月日元加速贬值的过程中,日经指数并未像以往那样做出积极反应,反而出现了近10%的调整,说明市场已经对贬值从欢迎转为了担忧。

干预了如果有效果倒还好,但如果只是昙花一现,则就是“赔了夫人又折兵”了。5月3日后的短短几个交易日,日元汇率又快速从151贬值至156附近。

华泰证券认为,日本央行的干预可能短期奏效,但不会改变长期趋势。如果央行干预,则可能短期打断贬值趋势,尤其是如果干预时聚集在日元空方的投机头寸较多,那么,“平仓”的压力可能带动日元汇率盘整。然而,干预并不能打破汇率的趋势、改变汇率的基本面。往前看,日元汇率走势取决于日本的货币政策取向,及海外尤其是美国利率走势。中长期看,真实汇率会由真实投资回报率决定。

日本央行以往针对日元强势升值进行干预的情况较多,而对贬值的干预则相对偏少。自1973年日元采用浮动汇率至今,日央行共有三次针对日元贬值的干预操作,第一次是1991年至1992年,干预规模约0.7万亿日元。第二次是1997年至1998年亚洲金融危机时期,干预规模约4.2万亿日元。第三次是2022年9月至10月,干预规模约9.2万亿日元。

干预汇市是有代价的,它需要消耗大量的外汇储备。从过去几次日本央行干预日元贬值看,由于日元汇市的成交额不断增长,要想让干预产生一定的效果,需要消耗的“子弹”在大幅增加。有分析师预计,按当前日元的规模,要想撬动市场日本央行可能需要消耗上千亿美元的外汇储备,这相当于日本总外汇储备的10%左右。

干预的效果好不好,一方面取决于干预的规模,另一方面还要看外部条件是否配合。比如,1998年4月10日,日本抛售200亿美元,盘中高点和低点之间的差异为3.3%;而1997年12月19日,日本抛售54亿美元,盘中高点和低点之间的差异仅为1.4%。这种差异主要在于,1998年美联储已经有了降息的打算,“顺势而为”进行干预的效果会大大增加。也就是说,如果这一次美联储迟迟不降息,日本干预汇率的成本可能会远超以往。

本文刊于5月18日出版的《证券市场周刊》

温馨提示:投资有风险,选择需谨慎。

股市中的过山车是什么意思?

股市中的过山车是什么意思?

股市中的过山车是什么意思?

股市中的过山车是什么意思?

股市中的过山车是什么意思?

股市中的过山车是什么意思?

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

+微信

+微信

分享该文章

分享该文章