对话许之彦:疯狂的黄金见顶了?屡创新高三大核心逻辑,“中国大妈”有哪些选项

发布时间:2024-4-27 10:30阅读:190

华夏时报记者 陈锋 实习生 李欣雨 北京报道

年内金价屡创新高,尽管面临美联储降息预期减弱、债券收益率上升和美元强势等多重压力,4月国际金价一度站上2400美元/盎司,最高冲至2436美元/盎司。近期国际黄金价格出现短期回调,一直在2300美元/盎司窄幅震荡,此时不少投资者想趁机“上车”。面对黄金期货、黄金ETF、黄金股以及黄金股ETF这些看似相似的投资工具,普通投资者如何分辨投资方式、风险收益十分重要。

支撑黄金大涨的逻辑是否依旧有效?其长期趋势又将怎样发展?目前市场中的黄金ETF都有哪些类型?它们的风险如何评估?国内金价比国际金价高背后的真相是什么?作为普通投资者该如何在黄金市场上进行合理的资产配置?华安基金总经理助理、指数与量化投资部高级总监许之彦日前做客《华夏新闻会客厅》,针对以上热点问题给出了详尽分析。

金价上涨三大逻辑未变,中长期趋势依然向好

许之彦和团队经过深入研究认为黄金依然是一个值得投资的优质品种,其潜在机会依旧显著。不应仅因其当前价格高于2012年的1920和2021年的2080就轻易断定其无法再创新高。

这一观点基于三大核心背景和逻辑。首先,尽管市场对美联储的降息预期存在波动,但短期经济数据显示通胀受控、失业率偏低,整体经济呈上升趋势。然而,许之彦坚信未来三年仍将是降息周期,黄金作为货币对抗物,在货币宽松周期内仍有较大增值空间。

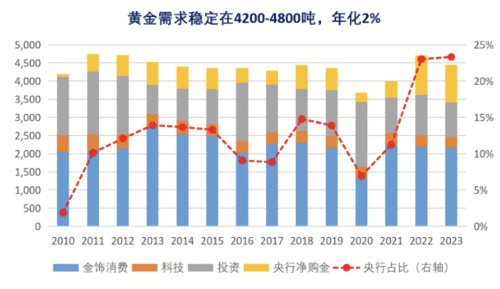

其次,央行对黄金的需求异常旺盛,自2022年起大幅增购,每年购买量超过1000吨,这一增量需求对市场产生了显著影响。这种刚性需求背后的原因值得深入探讨。

最后,全球范围内的冲突和地缘政治紧张局势也为黄金提供了中长期的投资价值。这些因素可能持续存在,因此许之彦表示对黄金的配置持积极态度。

尽管短期内黄金价格出现回调,但考虑到上述因素及其他未发生逆转的因素,他认为黄金的长期投资价值并未改变。同时,美联储的政策动向也是影响黄金价格的重要因素。

许之彦强调,这三个核心因素目前并未显示出减弱的趋势,黄金在价格层面呈现出积极的多头态势。近期,投机头寸的增长迅速,投资者在金价上涨过程中持续买入,推动黄金价格再创新高。然而,他也提醒投资者,应警惕短期追高的风险,而中长期的投资趋势则依然向好。

值得关注的是,黄金作为全球性的交易商品,在COMEX期货市场和伦敦实物市场占据重要地位。我国上海黄金交易所连续多年成为全球最大的实物黄金市场。随着全球交易格局的演变,以中国和印度为代表的东方国家对黄金定价权的影响力正逐步提升,但美元体系在黄金交易中的占比依然较高。

黄金作为一种商品,其交易价格受到汇率的影响。同时,随着黄金需求的逐步增强,央行和国内市场对黄金的需求均呈上升趋势。由于我国的黄金生产量无法满足国内需求,因此需要从国外进口,这就涉及到成本和汇率的问题。

在短期内,由于人民币资本项目尚未全面开放,进口黄金会消耗一定的外汇。因此,许之彦认为,当国内黄金需求快速上升时,相对于汇率和COMEX价格,国内黄金价格的涨幅可能会更大。

总的来说,目前国内黄金价格存在一定的溢价,这与供需情况、产能状况以及外汇的相对紧张状况有关。然而,考虑到黄金需求的持续增长,当前的黄金价格仍在合理范围内。

黄金需求结构变化亮点:央行净购金比重明显提升

近年来,地缘政治冲突愈演愈烈,同时美国频繁将美元体系用作“武器”,这些因素进一步强化了黄金的避险特性,使其成为各国央行增加储备的重要选择。数据显示,全球央行对黄金的购买规模在近两年内显著增长。特别是2022年和2023年,全球央行的购金需求均达到了历史新高,分别超过了1081吨和1037吨。

(数据来源:世界黄金协会,2023)

许之彦指出,黄金的需求端需求主要分为工业用金、央行购金、实物金条和金首饰需求。工业用金约占全球黄金需求的8%,尤其在高端电子产品中有所应用。央行购金在2022年加速,与地缘政治冲突和央行负债表改善需求有关。

过去十几年,全球非美央行持有美元资产减少,对美元中长期存在顾虑。我国央行连续17个月积极购买黄金,持仓量居全球前列,但外汇占比仍较低。国内需求以实物金条和金首饰为主,符合传统文化,年轻人对首饰的需求也在逐步改善。总体来看,国内黄金需求处于增长阶段。

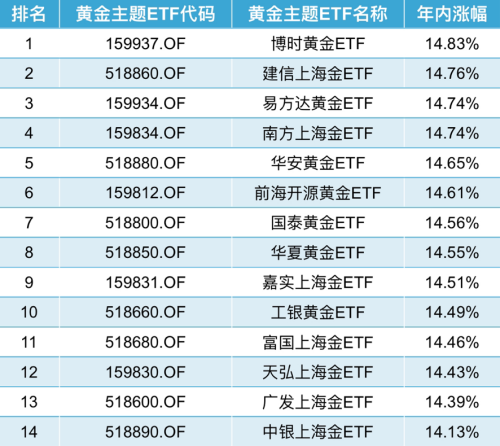

许之彦指出,购买黄金主要有两种方式:直接购买金条或首饰,以及通过黄金ETF进行投资。实物黄金是最真实的投资形式,而黄金ETF则是利用证券账户持有黄金的一种便捷方式。

(数据来源:同花顺)

在海外,黄金ETF是个人和机构投资黄金的主要形式。在国内,黄金ETF市场已发展十余年,且今年市场情况与往年有所不同,投资者表现出更强烈的追涨意愿。对于投资者而言,黄金投资具有中长期特性,不宜进行短期交易。许之彦建议投资者避免追涨,以配置思维对待黄金投资。

黄金ETF主要分为两大类:以au9999为基准的主流品种和包含上海金的特殊品种。两者本质上都是跟踪实物黄金的价格,但上海金在交易时间和定价方式上略有不同。

此外,市场上还存在黄金股ETF,其背后是黄金相关产业的股票,与黄金ETF存在本质差异。黄金股ETF的溢价现象需要引起投资者的警惕,过高的溢价可能意味着过高的投资风险。投资者应理性看待溢价,避免盲目追高。

在投资黄金股票时,投资者需要注意其杠杆效应和业务不纯的问题。黄金股票的涨跌幅度可能大于实物黄金,且上市公司的业务范围可能多元化,黄金业务占比不高。因此,投资者在选择黄金股票或黄金股ETF时,需要谨慎评估其风险和收益。

最后,投资者对黄金和黄金股票的预期也不同。黄金作为长期投资工具,主要用于抵御通胀和防范风险;而黄金股票则更多地体现了权益类投资的特点。因此,在进行黄金投资时,投资者需要根据自己的投资目标和风险承受能力做出合理的选择。

实物金条,黄金ETF,黄金股,选择哪个好?

许之彦表示,因为国内黄金首饰和实物金条购买便捷,黄金投资在国内颇受欢迎。典型案例有2013、2014年中国大妈的“购金潮”,市场统计显示购金量达两三百吨,如今价格近乎翻番。

因此从资产配置角度看,黄金是优秀的配置品种,其长期收益与标普500无显著差异。以历史数据为例,COMEX期货年化收益率约为7%至8%,过去20年与标普500的收益无显著差异。黄金在居民家庭配置中,主要起到风险分散和收益增强的作用。

许之彦将资产配置的逻辑比喻成“将鸡蛋放在不同的篮子里”,黄金作为资产配置的柔和剂,能够缓释其他资产的风险,在投资组合中起到平衡作用。因其在收益较为客观的同时与股票资产负相关,与债券资产弱相关,这使得整个投资组合更为稳固,增强了抗波动能力。

家庭资产配置方面,基于大类资产配置的分散化原理,许之彦建议黄金占比在5%至15%之间。投资者应选择购买实物黄金或黄金ETF,而不是参与期货等高风险的投资形式。从成本角度考虑,黄金ETF相比实物金条更为合算,且安全性高,具有租赁功能,可以为实体经济提供更好支持。

温馨提示:投资有风险,选择需谨慎。

黄金凭啥再创新高?

黄金凭啥再创新高?

-

春节红包大战升级,腾讯元宝 vs 阿里千问——AI入口之争白热化,哪些投资主线值得关注?

2026-02-08 11:27

2026-02-08 11:27

-

2026春节档电影定档,影视涨幅居前,传媒还能上车吗?

2026-02-08 11:27

2026-02-08 11:27

-

春节出行热背后,哪些“交通+旅居”指数值得关注?

2026-02-08 11:27

2026-02-08 11:27

+微信

+微信

分享该文章

分享该文章