百亿私募连夜道歉!监管力度加强,量化私募如何应对

发布时间:2024-2-22 07:40阅读:222

百亿量化私募被限制交易、集体谴责,量化私募该何去何从,成为了春节后投资圈的第一热点。

从事件发酵的经过来看,2月19日沪指高开后被迅速砸下来。2月20日盘后,沪深两家交易所均通报了宁波灵均投资开盘一分钟时间内大量卖出25.67亿元,导致指数快速下挫。沪深交易所对宁波灵均名下相关证券账户采取限制交易措施,并启动公开谴责纪律处分的程序。2月21日,灵均投资在官方公众号公开致歉。

2月20日深交所的公告称,2月19日,深交所在交易监控中发现,9:30:00至9:30:42,宁波灵均投资名下多个证券账户通过计算机程序自动生成交易指令、短时间内集中大量下单,卖出深市股票合计13.72亿元,期间深证成指快速下挫,影响了正常交易秩序,构成了异常交易行为。深交所决定,从2024年2月20日起至2024年2月22日止,对宁波灵均名下相关证券账户采取限制交易措施,限制其在上述期间买卖在本所上市交易的所有股票,并启动对宁波灵均公开谴责纪律处分的程序。

上交所发布的公告也表示,2月19日在交易监控中发现,9:30:00至9:31:00,宁波灵均投资管理的多个产品大量卖出沪市股票合计11.95亿元,期间上证指数短时快速下挫。经查明,宁波灵均上述交易违反了《上海证券交易所交易规则》“通过计算机程序自动生成或者下达交易指令进行程序化交易,影响本所系统安全或者正常交易秩序”规定。上交所决定,从2024年2月20日起至2024年2月22日止对宁波灵均管理的相关产品连续实施暂停投资者账户交易的监管措施,即暂停相关产品账户在上述期间在上交所上市交易的所有股票交易,同时启动对宁波灵均予以公开谴责的纪律处分程序。

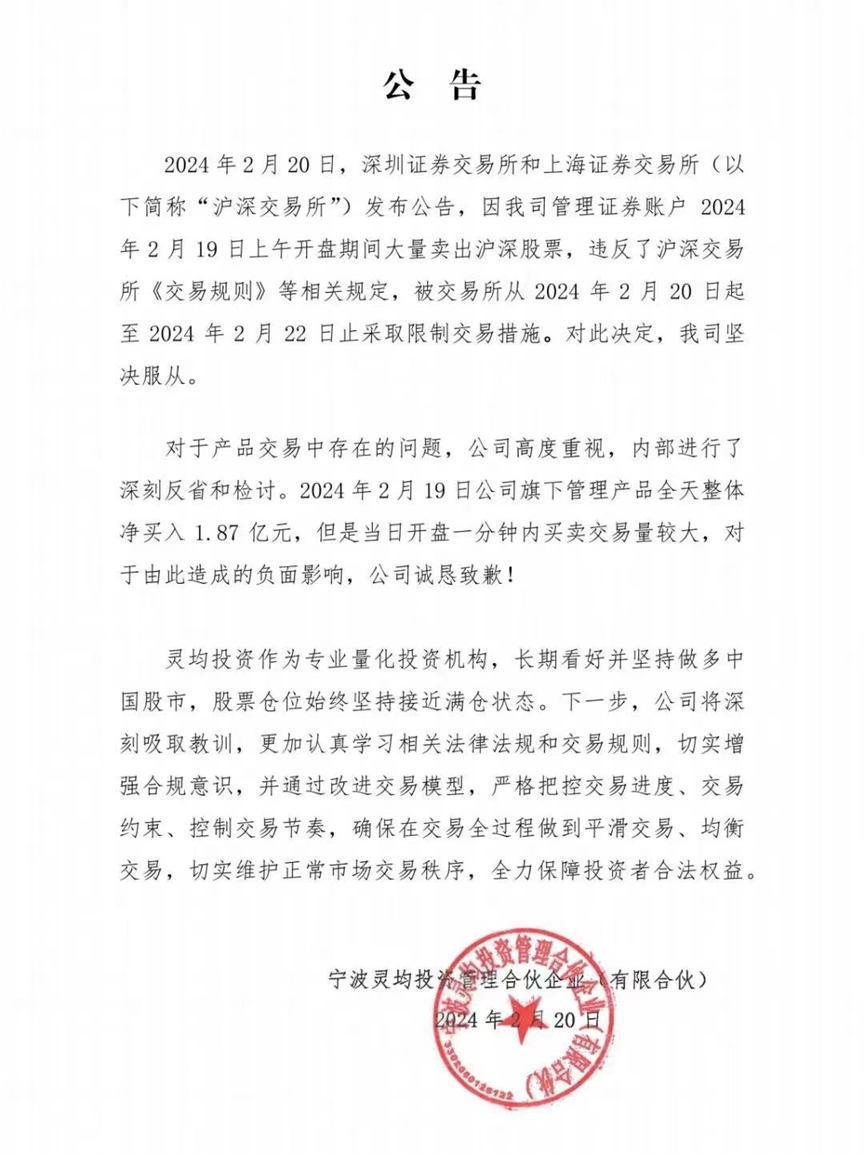

2月21日凌晨,灵均投资在官方公众号发布公告称,对于被沪深交易所采取限制交易措施,公司坚决服从。对于产品交易中存在的问题,公司高度重视,内部进行了深刻反省和检讨。2024年2月19日公司旗下管理产品全天整体净买入1.87亿元,但是当日开盘一分钟内买卖交易量较大,对于由此造成的负面影响,公司诚恳致歉。

在公告中,灵均投资还称,长期看好并坚持做多中国股市,股票仓位始终坚持接近满仓状态。下一步,公司将深刻吸取教训,更加认真学习相关法律法规和交易规则,切实增强合规意识,并通过改进交易模型,严格把控交易进度、交易约束、控制交易节奏,确保在交易全过程做到平滑交易、均衡交易,切实维护正常市场交易秩序,全力保障投资者合法权益。

私募股票量化业绩与风控均面临挑战

两则公告发布后,不仅是灵均投资的客户坐不住了,投了股票量化产品的投资人坐不住,私募圈关于量化交易的各类讨论也层出不穷。

因为如此大量的卖单被处分,有私募人士向期货日报记者表示,其实与百亿私募本身体量太大有关,体量太大单子对市场的冲击就必然比较大。而从百亿私募自身的利益来看,这样的操作他们可以稳定制造超额收益。

资料显示,灵均投资在2018年首次突破百亿规模,至2022年资产管理规模已经超过了600亿元。

但是对量化交易的担忧不仅局限于体量大的百亿私募。“这次事件可能会让其他股票量化产品的投资人对量化策略产生怀疑。”一位私募基金经理向期货日报记者说,流动性风险和政策风险都在股票量化私募身上得到了体现。对量化私募来说,不仅是处理好策略的更新和风险的控制,目前监管层面和市场的负面认知可能是近期更需要处理好的。

“对于量化交易,监管的方向和规则是明确的,限制也是明确的。”上海一家量化私募负责人告诉期货日报记者,这次灵均投资的事件,主要矛盾在于策略的体量已经很大了,当市场出现较大较快风险时,规避风险所需要的交易,可能会明显大于相关规则的限制。规模越大的机构,这个问题会越突出。而作为量化机构,显然没有对其一类策略的管理规模在极端情况下的应对机制做好准备。这可能是产品规模超发导致,也可能是风控机制不健全,对监管考虑不充分所致。监管规则摆在那里,并没有加严,只是频繁触碰后被多次强调给了人监管加严的感觉。

所以他认为,这种市场情况,对量化交易的风控能力提出了严峻的挑战。同时,量化机构如何在规模,逻辑实现和监管之间寻找平衡,而非一味追求规模,忽略了监管要求,以及市场流动性允许的策略容量,也是一个值得深思的问题。

值得注意的是,春节前量化私募的收益大回撤就已经被广为讨论。私募量化在春节前已经经历了前所未有的冲击,多家私募机构也发布了运作情况说明解释回撤情况。

在市场流传的一份灵均投资的《策略运作情况说明》中,公司表示,2024 年春节前的两周时间,市场短期经历了巨大的波动与前所未有的挑战。2月5到8日,市场上大量资金避险式的扎堆进入到中证500/1000ETF成份股里,导致成份股内股票相对于成份股外股票出现了明显的上涨,伴随着市场波动的进一步加剧,更多管理人开始收紧风格敞口来贴近指数。在这种环境下,风控中对于非线性市值等因子的风控条件直接走出了10年以来5倍标准差的幅度,短期风控的条件则完全与模型是否在中证500/1000指数之内拿了足够多的股票正相关,这直接导致了本轮超额的大幅回撤。“本次极端环境确实是一个沉重的教训。”

从业绩来看,灵均投资2024年以来的表现并不如人意。有私募业绩展示平台显示,公司今年以来多只产品净值曲线出现断崖式下滑,亏损超过30%。事实上这种情况并不只有灵均投资一家,甚至在2月20日有市场传闻说头部量化私募由于透支交易,欠下券商十几亿,面临破产。

一位量化私募机构负责人向期货日报记者坦言,近期量化对于某类策略的大回撤是真实发生的。“其原因在于对微盘股的抱团。”他解释,去年开始,微盘股中性阿尔法策略在市场上很火,策略本质在于买入尾盘股股票,用股指期货做对冲。此次微盘股雪崩,由于挤兑效应,且对冲机制无法完成风险对冲,造成了这次的大回撤。

量化监管进一步加强,量化私募如何应对?

2月20日晚间,上交所、深交所官网分别发布《上交所量化交易报告制度平稳落地》《深交所量化交易报告制度平稳落地》的报告。沪深交易指出量化交易的专门报告制度和相应监管安排已经平稳落地,未来持续加强对量化交易特别是高频交易的监测分析,动态评估完善报告制度。

昨日,证监会市场监管一司相关人士表示,“下阶段出台的量化交易监管系列举措,将成熟一项、推出一项,并充分加强跟市场各类投资者沟通交流,把握好工作节奏和力度,促进量化交易规范健康发展,维护市场稳定运行。”

对于监管的加强,有私募人士表示,后续量化私募自身也需要多和监管沟通,做到合规。同时监管的尺度和边界本身也需要向全市场的交易者透明化,尽快制定出明确的行业惩罚标准。不然对于一些大体量的量化私募本身可能面临“薛定谔式的惩罚”,不利于量化行业的健康发展。

证监会上述人士表示,沪深交易所综合施策监管量化交易,不是为了“一棒子”打死量化交易,也不是禁止量化交易这种方式,而是在日常监管过程中发现量化交易较多出现交易频率、报撤单频率过高的情况,存在过度运用信息优势,加剧信息不对称等现象,给市场带来的不公平性越来越明显。本次量化交易监管重点放在高频交易上。从国际经验来看,境外市场普遍对量化交易特别是高频交易实施更为严格的监管,以防范对市场秩序造成负面影响。

在监管不断加强和完善的环境下,对于量化私募下一步的出路,上述上海量化私募负责人认为,仍然是推出逻辑过硬,符合监管的合理产品。

“比如这次的事情,如果你真的做中性策略,哪怕遇到比较极端的行情,多空两端哪怕有一点是对不齐的,都不应该是太大的问题。即便监管有要求,怎么会被被迫持仓搞得如此狼狈呢?”他指出,问题的本质,可能只是做到了多空持仓上的平衡,但逻辑上并非中性的。即在微盘股超买,抱团取暖,然后用期指对冲风险。如果不考虑挤兑风险,在策略顺利的时候,漂亮的净值曲线其实是纸面化的,是没有落袋的浮盈而已。但一旦踩踏,现在的情况就出现了。所以,只是一种市场特征持续的时间有点长而已,看似多空中性的策略,也就仅仅是仓位上的体现,但逻辑仍然有问题,只是因为表现好受到了市场的追捧。但凡老老实实从中证500、1000里面选取成分股做中性,这波行情是会盈利的,因为股指期货在这个过程中存在非常大的贴水。

市场追求盈利策略是人性的体现,他坦言,这几年的确也出了很多问题,雪球的集中敲入,DMA出现问题,这次微盘股带来的问题,其背后的本质,还是产品追求短期表现,但整体的逻辑有或较大或较明显缺陷所致。这暴露出来的问题是,哪怕很多私募机构在研究上投入很多,有着非常多的优势,但是产品设计能力却很薄弱。同时,对相应的监管规定的理解不够深刻。后续,在这两方面加强自身能力,设计出监管框架内,且逻辑过硬的产品,或许是量化私募后期健康发展的大方向。

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

+微信

+微信

分享该文章

分享该文章