天胶:产业链利润再平衡

发布时间:2024-1-16 08:04阅读:294

天胶:产业链利润再平衡

能化团队

姓名 余婧 橡胶分析师

从业资格号:F0257483

投资咨询号:Z0002896

摘 要

1.近三年全球天胶理论产能仍处于历史高位,但天胶的供应韧性有所下降。2023下半年原料胶价格走高,橡胶种植端收益有所改善,预计将带动24年整体的天胶成本重心上移。但海外标胶生产利润持续为负,抑制了成品胶的开工和产量。

2.2023年中国天胶进口小幅增长,年末至24年初海外主产国出口有望进一步增长,对应则是国内进口端也将出现季节性增长,国内的供应及库存压力仍偏大。

3.下游轮胎行业2023年产销两旺,轮胎内销和出口均有增长,但24年出口市场有减速或下降的风险。当前轮胎行业处于近两年较高的利润水平,但来年有回落可能。

4.国内汽车销售市场2023年恢复增长,但增速低于预期,24年新车原配胎需求增速或下降。用车市场替换胎需求冷热不均。总体来看,轮胎内需市场表现不温不火。

5.2024年天然橡胶产业链利润分配将寻找新的平衡点。上游种植端利润趋于改善,橡胶生产环节负利润不可持续,中游贸易的套利利润空间有所收窄,下游轮胎行业高利润则存回落风险。整体上看,上游的议价能力有望加强,天然橡胶价格重心或在中长期内持续抬升。

风险提示:开割初期病虫害及气候影响;海外经济衰退风险和地缘政治风险提升。

一、2023年行情回顾

2023年天胶期货市场不改震荡格局,截止12月26日,ru主力合约年内运行区间在12628~15123之间,振幅接近18%,均价在13647,累计成交量6802万手。nr主力合约运行区间在9431~11815,振幅24%,均价在10210,累计成交量990万手。两品种全年上涨和下跌的天数基本持平。对比单边下行的2022年来看,2023年天胶板块的价格峰值虽然有所下移,但下跌行情的持续时间和空间缩小,上涨的交易日数量小幅增多,成交量增长约一成,表明市场悲观心态得到修复。

分阶段来看,ru、nr年初和秋冬季均有冲高行情,分别对应的是供应淡季和需求旺季的基本面;二三季度则大部分时间为低位震荡整理行情,因时值供应上量期和需求淡季,整体上看全年走势与基本面运行情况紧密联动,但阶段性也会受到国内收储传闻、合成胶期货暴涨等外围因素影响。年末,虽然国内陆续停割,但海外仍处于旺季,且产区过度降雨情况改善,新胶加速上市的预期增强,库存高位再累库,下游需求则季节性走弱,价格明显回落。

图1:ru主力合约走势(元/吨) |

图2:nr主力合约走势(元/吨) |

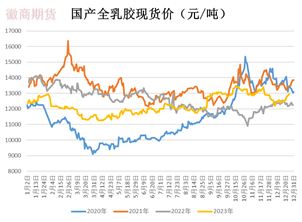

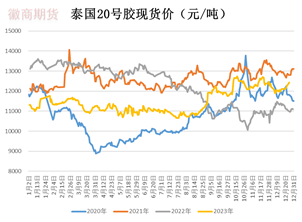

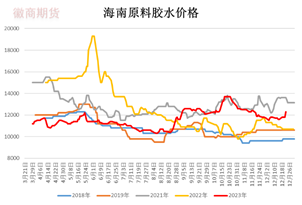

2023年,天胶现货价格走势与对应的期货品种基本一致。上半年现货价格同比弱于22年同期,因开割初期原料胶价格偏低,导致现货成本下移。8月下旬开始,受厄尔尼诺影响,国内外产区降雨过多影响开割进程,新胶上量不及预期,现货价格上行至年内高位,并逐渐高于22年同期。全年来看,现货市场价格运行平稳,波动空间收窄。

图3: | 图4: |

二、上游产区情况分析

(一)国外产区

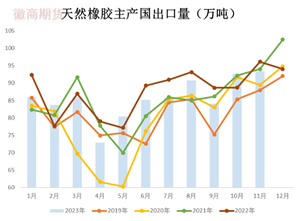

据国际橡胶生产国协会预估,2023年全球天胶产量料同比增加3.5%至1514.5万吨。其中,泰国增2.5%、印尼增1.8%、印度增3.8%、越南增4.1%、马来西亚降11.2%、其他国家增13.8%。以上数据中部分国家的情况可能存在偏差,因据行业调研反馈,泰国、印尼预计均有一定减产。

图5: | 图6: |

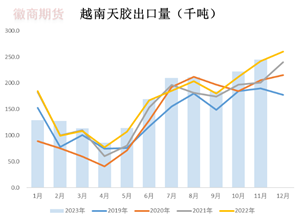

中国市场天胶主要进口来源国居前二位的分别是泰国、越南,根据11月最新数据两国各占进口量的三分之一左右。2023年,泰国预计减产15-20%,出口量因而有明显下降,但因其他消费国采购下降,出口至中国的数量仍小幅增长;越南出口量虽为增长,但增速较去年明显放缓。整体来看,我国主要进口来源国的产量和出口量略低于预期,主要原因是:东南亚产区开割季降雨偏多,部分区域出现橡胶树的病虫害,新胶上量速度偏慢,阶段性供应不足,以及当地原料胶价格走势强于成品胶,橡胶生产加工利润长期为负,工厂生产意愿偏低。

1-11月泰国出口天然橡胶、混合胶合计399.8万吨,同比下降11.8%。其中,标胶累计出口144.9万吨,同比降7%;混合胶合计为148.9万吨,同比增2%。1-11月泰国橡胶出口至中国246.3万吨,同比则增1%,占其当期总出口量的62%;其中,标胶出口至中国67.1万吨,同比增37%;混合胶出口至中国147.1万吨,同比增2%。

1-11月越南出口天然橡胶、混合胶合计193万吨,同比增长3.6%。其中,标胶出口40.2万吨,同比下降5%,混合橡胶出口125.9万吨,同比增13%。1-11月越南橡胶出口至中国146.3万吨,同比增11.3%,占其当期总出口量的76%;其中,天胶出口中国20.8万吨,同比增6%;混合橡胶出口中国125.5万吨,同比增12%。

2021、2022、2023年泰国、越南两国合计的橡胶开割面积分别为426.83、425.96、426.28万公顷,基本上没有增减变动。全球种植面积最大的印尼,近三年则维持在300-306万公顷左右,距离19年的历史性峰值下降约17万公顷。由此可以看出,受到连年胶价低迷的影响,主产国橡胶扩种意愿持续下降,开割面积虽仍在历史高位,但未来随着现有胶树平均树龄增大,以及低价之下的养护支出减少,供应韧性下降。

图7: | 图8: |

图9: | 图10: |

(二)国内产区

我国天然橡胶的种植主要集中在海南和云南两省,两者各占国产胶产量的50%左右。据调研了解,每年云南有两个旺产期,分别是5-6月、9-10月。今年,云南天胶种植集中区因4-6月出现干旱、病虫害,6月后才正常割胶,原料产量在第一个旺产期受到影响,到了三季度的第二个旺产期雨水又偏多,预计全年当地产量与往年持平或略低。海南方面开割初期未出现不利影响因素,但三季度的割胶旺季同样出现了降雨过多影响割胶进程的情况。

目前,云南、海南产区已先后停割,年内新胶产量预计与往年持平,仍在80万吨左右。此外,2023年浓缩乳胶下游需求转淡,产区乳胶厂高价竞争采购原料胶水的情况没有再出现,干胶厂年内原料供应稳定,但据调研了解,云南某国营干胶厂(属于交割品生产厂之一)今年收胶量骤减,交割品全乳胶供应量预计小幅波动。

(三)种植收益低位回升,生产利润仍不佳

从上游种植收益来看,2023年呈现先低后高的态势。1-2月,因逐渐向低产季过度,泰国当地胶水、杯胶价格偏强运行,但较2022年同期有较大的跌幅。3-7月,时值停割期和开割初期,按照历史规律原料胶尤其是胶水价格一般会有偏强表现,但23年则出现反常的走低情况,杯胶和胶水价格长时间在40和45泰铢/公斤之下,种植收益偏低。8月,产区降雨异常偏多,新胶上量速度低于预期,泰国原料胶价格触底反弹,并逐渐超过2022年同期水平,四季度价格虽有回调但整体上仍是同比偏高的,种植端收益明显改善。国内方面情况类似,云南、海南产区23年3-4月开割初期胶水报价分别在10000、11000元/吨,属于历史同期偏低水平,但二季度云南地区因干旱和病虫害,胶树二次落叶开割时间推迟,三季度海南地区降雨增多,价格逐步上涨并超过22年。综合来看,2023年橡胶种植端在下半年的旺产期收益好于往年。预计2024年,在国内外用工成本普遍上升、橡胶树养护力度减弱病虫害风险高发、厄尔尼诺气候的综合影响下,种植端原料胶仍将偏强运行,触及停割、弃割的绝对低价出现概率逐年下降。

图11: | 图12: |

数据来源:隆众资讯、徽商期货研究所 |

图13: | 图14: |

数据来源:隆众资讯、徽商期货研究所 |

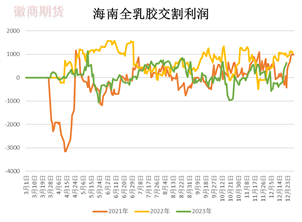

生产利润国内国外有一定分化。2023年国内海南产全乳胶的交割利润同比偏低,云南产全乳胶交割利润则自7月产区开割恢复正常后运行至相对较高的水平。泰国产区20号胶生产利润自2023年2月起持续走低并转负,7-8月虽有阶段性好转,但不改负利润格局,截至完稿生产利润仍处于年内低位,较往年也有不小差距。预计在上游原料价格坚挺、中游库存偏高、下游刚需为主的背景下,明年橡胶生产环节利润仍难有大的提升。

图15: | 图16: |

数据来源:隆众资讯、徽商期货研究所 | |

图17: | |

数据来源:隆众资讯、徽商期货研究所 |

三、中游进口、库存及贸易

(一)进口市场

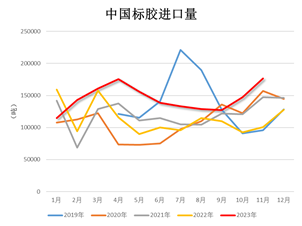

进口是国内天胶供应的主要来源,约占总供应量的九成,预计2023年进口量仍将小幅增长。1-11月中国进口天然橡胶及混合橡胶、复合胶共计589万吨,较去年同期的539万吨增长9.25%。预估全年中国进口天然橡胶共计648万吨,较22年增长约7%。分胶种来看,标胶1-11月共计160万吨,同比增长30.27%,因22年进口下滑较多、基数偏低;烟片胶15.78万吨,同比下降17.43%;混合胶进口338万吨,同比增长13.47%。从体量来看,混合胶仍是进口量增长的主要构成,但下半年进口量开始持续回落。

图18: |

图19: | 图20: |

(二)社会库存

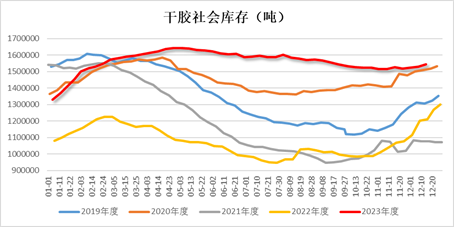

截至2023年12月15日当周,中国天胶社会库存共计154.5万吨,同比增长33万吨或27.57%。其中:深色胶93.1万吨,同比增长40.79%,浅色胶61.4万吨,同比增长8.36%;青岛保税区库存11.20万吨,同比增长50.24%;一般贸易库存55.66万吨,同比增长49.12%。全年来看,天胶社会库存同比有较大增幅,且1-5月仍在累库,5月启动去库进程,略迟于往年,说明国内库存压力偏大。库存居高不下仍与贸易行业盛行期现套利交易有关。近年来,天胶非标套利利润空间频繁打开,全球天胶产量处于历史高位但海外市场用胶需求转弱,供应过剩的部分大量流入国内被套利资金锁定,使得库存蓄水池越蓄越高,是期现货价格上常悬之剑。

图21: | |

数据来源:隆众资讯、徽商期货研究所 | |

图22: | 图23: |

数据来源:隆众资讯、徽商期货研究所 |

(三)贸易利润

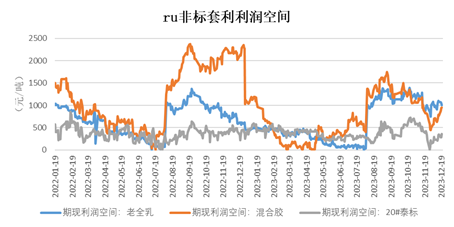

如上文所述,在内外盘、产销区价格基本走平的背景下,天胶尤其是干胶贸易行业目前盛行期现套利的获利模式,通过跟踪期现基差波动能够一定程度上监测到贸易环节盈利水平。2023年内,ru与老全乳胶、混合胶、20号泰标的基差最大波动空间分别是1395、1750、725元/吨,平均波动空间分别是613、708、383元/吨。与2022年对比,老全乳胶、20号胶的非标套利利润空间变化不大,混合胶的套利空间有所缩减,而后者的交易体量更大,说明随着期现套利模式趋于成熟,利润空间也在收窄。

图24: |

数据来源:隆众资讯、徽商期货研究所 |

四、下游轮胎及汽车行业

(一)轮胎行业

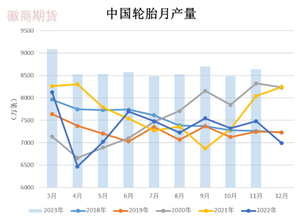

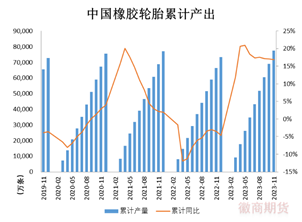

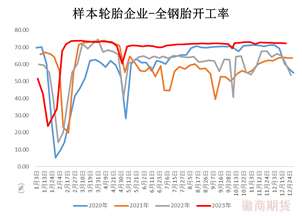

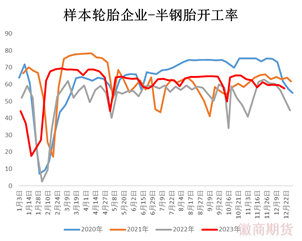

2023年前11个月,中国橡胶轮胎累计产量为7.76亿条,同比大幅增长16.86%,预计全年产量在8.5亿条左右,刷新历史最高记录,同比增长16%。开工方面,全钢胎年内平均开工率为60.4%,较前一年增加8.38个百分点;半钢胎平均开工率68.98%,同比增加9.36个百分点,半钢胎产出景气度长期高于全钢胎。综合来看,2023年中国轮胎行业对天胶的消费量有明显增长。

图25: | 图26: |

图27: | 图28: |

数据来源:隆众资讯、徽商期货研究所 |

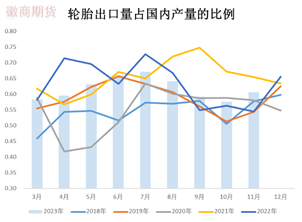

目前国内轮胎产出主要流向两个市场,一是内需市场,二是出口市场,后者占比更大。

受海外消费降级、国际海运费下行、人民币贬值等因素综合影响,2023年中国橡胶轮胎出口量预计也将创历史新高,1-11月累计出口5.64万条,同比增长11.40%,并已超过2022年全年的总量,出口市场占轮胎总产量的比重连续第三年达到七成以上,带动天然橡胶消费约235万吨。展望2024年,海外需求和人民币汇率波动或将受美联储政策转向、全球经济衰退风险提升等因素的扰动,而海运费下行趋势目前正面临地缘政治因素的考验,短期已出现较大涨幅。综合来看,轮胎出口市场的风险因素增多,增长速度或将放缓乃至下降。

图29: | 图30: |

(二)汽车行业及用车市场

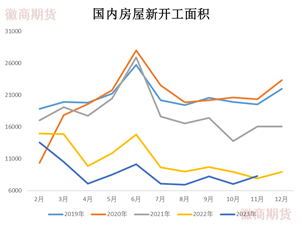

2023年1-11月中国汽车累计销售2694万辆,同比增长10.8%,其中乘用车销售2327万辆,同比增长9.3%;商用车367万辆,同比增长21.8%。在摆脱新冠疫情影响后,2023年中国各地密集出台汽车消费刺激措施,新车产销逐渐恢复增长,配套胎拉动的用胶需求相应提升,但全年来看增速略低于预期,下半年经销商库存持续增加,主要汽车厂商大多难以达到全年销售目标,年初对汽车市场过于乐观的预期或将在2024年进行修正。

图31: | 图32: |

终端用车领域的替换胎需求冷热不均。因居民出行增多,乘用车替换胎需求恢复性增长;快递发货量1-11月1188亿件,同比增长18.56%,物流车替换胎需求再创新高;房地产市场暴雷不断、投资低迷,工程车替换胎需求偏清淡。

图33: | 图34: |

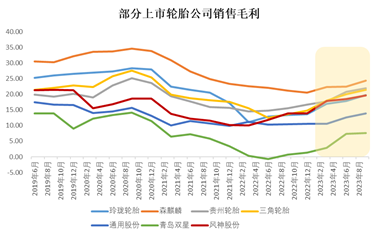

(三)下游利润分析

根据国内部分轮胎上市企业公布的业绩数据,受益于橡胶、炭黑等原材料价格的走弱和终端需求向好,2023年轮胎行业销售利润率同比、环比均提升,行业盈利水平处于21年以来的高位。轮胎制造行业预计是天然橡胶产业链中利润相对丰厚的一个环节。但2024年,轮胎行业产销景气度有下降风险,利润率或将同比下行。

图35: |

五、后市展望

近三年全球天胶开割面积变化不大,理论产能仍处于历史高位,但从人工成本上升、养护支出减少、厄尔尼诺气候影响来看,未来天胶的供应韧性有所下降。

2023下半年橡胶种植端收益改善,长期来看主产区用工成本持续上升,对原料胶偏低报价接受度不强。因此2023年原料胶价格先低后高,旺产期仍然保持偏强走势,预计将带动24年整体的天胶成本重心上移。

海外标胶生产利润则持续倒挂,抑制了成品胶的开工和产量。目前来看,橡胶生产端是上下游博弈中利润受挫最严重的一环,但负利润预计难以长期持续,未来必将通过供应和现货价格之间的互相反馈转正。

2023年中国天胶进口小幅增长,但其中进口量最大的混合橡胶在下半年环比下降明显。年末至24年初海外主产国出口量预增,对应则是国内进口量也将增长,国内市场的供应及库存压力仍将处于高位。

天胶社会库存2023年全年来看同比有较大增幅,处于历史偏高水平。下半年启动了去库进程,库存压力稍有减轻,年末至2024年初随着进口增加,库存或重新开始累库。

下游轮胎行业2023年产销两旺,轮胎内销和出口均有增长,尤其是出口市场保持较高的增速,因受利于海外消费降级、人民币贬值,海运费下降,但以上因素在2024年可能均有所变化,轮胎出口有减速或下降的风险。当前轮胎行业处于近两年较高的利润水平,是天胶产业链中利润较丰厚的一环,但随着出口市场减速,未来其利润空间将有回落可能。

国内汽车销售市场2023年恢复增长,但增速低于预期,24年新车原配胎需求增速或转弱。用车市场替换胎需求冷热不均,乘用车替换胎需求恢复性增长,物流车替换胎需求再创新高,工程车替换胎需求偏清淡。总体来看,轮胎内需市场表现不温不火。

2024年天然橡胶产业链利润分配将寻找新的平衡点。上游种植端利润趋于改善,橡胶生产环节负利润不可持续,中游贸易的套利利润空间有所收窄,下游轮胎行业高利润则存回落风险。整体上看,上游的议价能力有望加强,天然橡胶价格重心或在中长期内持续抬升。

温馨提示:投资有风险,选择需谨慎。

卫星产业链概念是啥?

卫星产业链概念是啥?

什么是卫星产业链概念,a股有哪些卫星产业链概念公司?

什么是卫星产业链概念,a股有哪些卫星产业链概念公司?

-

2026年最新证券公司排名TOP20,一文给你选择参考~

2026-01-20 10:20

2026-01-20 10:20

-

2026年美联储利率决议时间一览,关系各类资产,赶紧收藏!

2026-01-20 10:20

2026-01-20 10:20

-

小白入门:投资炒股必知的30个金融名词

2026-01-20 10:20

2026-01-20 10:20

+微信

+微信

分享该文章

分享该文章