行至水穷处坐看云起时

发布时间:2024-1-2 09:23阅读:317

锡

供需紧平衡 存阶段性缺口

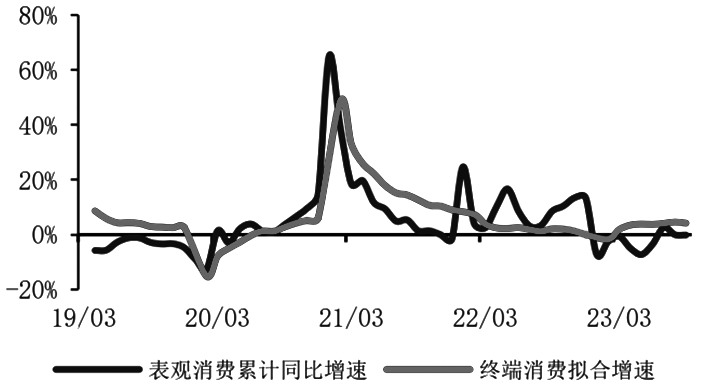

去年半导体持续去库存,仅在进入四季度后,锡价经历明显下跌,表观消费增速有所回归。从样本上市公司库存天数看,半导体去库存有望在今年二季度前后结束,届时表观消费有望修复,目前预期增速达5%。

自上而下展望今年消费,国内仍延续经济修复主基调,宏观去库存周期临近尾声,有望转入补库存周期,海外则仍有部分压力。半导体电子终端领域去年已有企稳回升迹象,今年低基数效应下增速有望转正,贡献约达1%。此外,在家电领域,我们认为增速将下降,但不宜过分悲观。在新动能领域,新能源汽车有望保持高景气,光伏目前不过分悲观,组件去库存压力不大,汽车光伏合计贡献约2%。基于消纳问题,我们对国内光伏装机量的预期较之前有所下降,至15%左右,海外预期20%。

供应端,锡矿预计重回增长,供需总体差异不大,冶炼利润环境预计不会差于去年,矿—锭可实现顺利转化。梳理锡矿增量项目,预计今年增长1.3wt左右,供需增速差距不大,预计冶炼利润不会进一步被压缩,总体水平不低于去年,矿—锭转化顺利。节奏上前低后高,主因今年一二季度或有原料隐忧,下半年原料端改善后冶炼利润增加,刺激产出水平提高。

展望2024年价格,考虑远期平衡有望转入缺口,预计锡价下方有支撑,上方取决于消费修复程度,核心区间沪锡190000—260000元/吨,LME锡22000—31000美元/吨。结构方面,从国内供需缺口来看,预计将有所扩大,净进口量增加,进口盈利或高于去年,时间窗口建议关注二季度。

图为表观消费与终端消费增速(单位:%)

图为半导体销售增速与库存天数(单位:%、天)

镍

持续全面过剩 底部锚定印尼原料利润

随着电积镍项目逐步投产,镍金属由供给结构性矛盾转变为全面过剩,转产电积镍也使得镍金属内部价差与利润回归平衡,海内外纯镍逐步兑现累库,镍价从去年年初高位一路振荡下行,年内跌幅超45%。

图为沪镍加权指数周线

2024年印尼二级镍及国内电积镍仍有大量新增产能释放,湿法冶炼项目将成为印尼投资重点,镍矿供应宽松且印尼配额新规利好,利润压缩下增速有所放缓,但增量仍可观,预计镍金属供给增长8%至387万吨。

2024年镍铁及不锈钢产能过剩加剧,不锈钢需求缺乏亮点但韧性强,价格向上空间有限,主要受成本支撑影响明显,产业利润在镍铁和不锈钢环节持续承压博弈,但向下压缩空间有限;预计2024年镍铁不锈钢价格运行重心下移,振荡波幅有望收窄,镍铁价格中枢将在850—110元/镍点区间,不锈钢价格中枢在12500—15000元/吨区间波动。

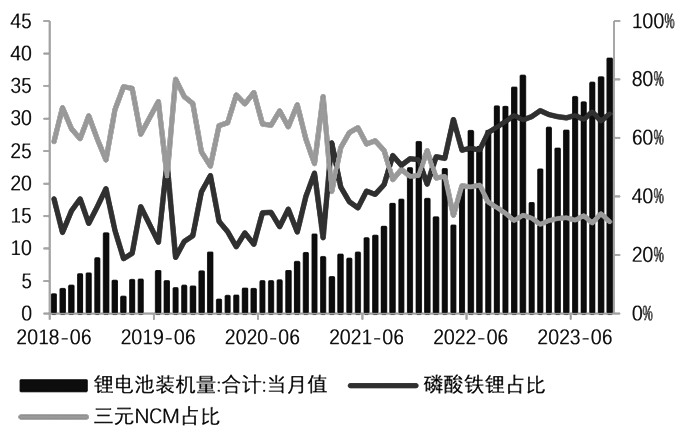

图为动力电池装机量及占比(单位:Gwh)

2023年新能源对镍需求大幅不及预期,主要是由于磷酸铁锂持续挤占三元电池需求以及产业链漫长去库过程,预计2024年全球新能源汽车销量仍能同比增长27%至1860万辆。2024年新能源汽车仍有较高增长预期,但行业竞争加剧,众多车企采用价格战策略抢占市场,新能源产业链上下游均面临产能过剩的压力,预计全行业利润持续压缩,产业链补库及调整过程预计缓慢。上半年对原料增量需求有限,但下半年随着新能源汽车销售旺季回归,产业链有望重启补库。材料结构上,国内磷酸铁锂与三元占比基本稳定,而产业链存阶段性补库需求,新能源对镍需求预计恢复增长,三元电池镍需求同比增加23%至53万吨。

纯镍的高溢价已经与硫酸镍修复,大趋势上后期价格与硫酸镍一致并向下,现阶段外采高冰镍、MHP及硫酸镍转产电积镍利润均已倒挂,仅MHP生产环节仍有一定的利润空间,一体化MHP转产电积镍成本可以作为纯镍的长期支撑,结合现金成本分析和利润修复路径来看,底部的支撑价格为伦镍1.4万美元/吨,沪镍11万元/吨。

图为新能源电池产量及装机量(单位:Gwh)

展望2024年,镍金属持续全面过剩且过剩幅度与去年基本一致,全球过剩35.3万吨,纯镍、镍铁和中间品分别过剩12万、12万、10万吨,一二级镍价差修复转产电积镍利润继续压缩,全年镍价运行重心有望进一步下移,底部锚定一体化MHP转产电积镍利润与镍矿原料成本,预计今年伦镍在14000—21000美元/吨,沪镍在110000—165000元/吨核心区间运行,整体价格偏弱运行。

碳酸锂

供应增长 底在何方

回顾2023年碳酸锂行情走势,基本面逐渐转向供过于求局面,我国碳酸锂需求增速(17%)缓于供应增速(26%),同时远期锂资源过剩预期一致,锂价振荡下行。接下来,我们将站在当前的价格和利润水平下,探究2024年的供应及需求情况,拆析锂资源成本曲线,展望碳酸锂价格趋势。

通过测算锂盐厂生产利润与国内锂盐产量对比,发现国内锂盐厂对利润较为敏感。换言之,冶炼利润能够有效调节锂盐产出。详细拆分锂盐厂成本分布,发现对于锂盐生产来说,矿石价格占据其绝对成本比重,因而矿石价格波动主导着锂盐厂的利润及生产兑付。

2024年锂矿端新投产项目众多,预计今年锂资源产量137万吨LCE。分地区看,非洲、澳洲矿石类项目总计贡献15万吨LCE的增量;南美地区以盐湖项目为主,各项目预计贡献8万吨LCE;国内汇集了锂辉石、云母、盐湖三种资源形式的增量项目,预计贡献增量9万吨LCE。结合回收碳酸锂9万吨LCE供应,今年锂资源总供应为146万吨LCE,增速31%。

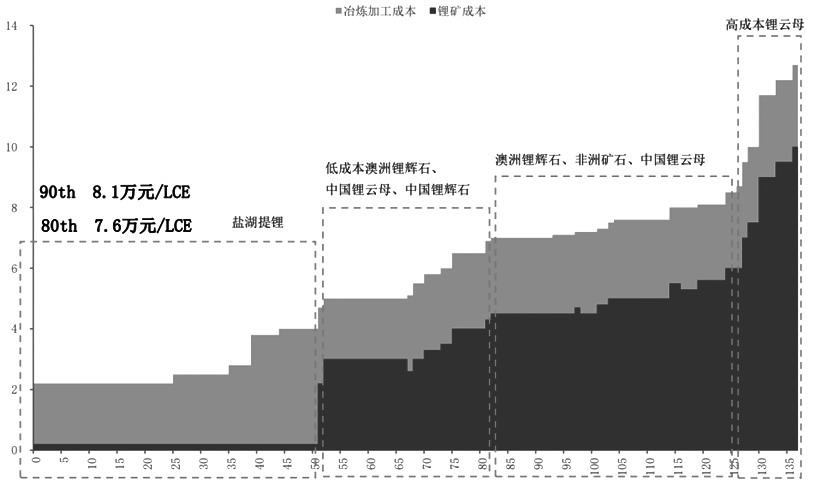

详细拆分2024年新增项目的成本位置,发现大部分新增项目都处于成本曲线的左侧,产能曲线60%—85%,集中在7万至8万吨之间。较之2023年,2024年除了后侧陡峭产能外,中段成本产能较为集中且规模更大,混杂着国内低成本云母、非洲矿石、澳洲矿石等资源形式。

图为2024年锂资源成本曲线(折合LCE)(不含回收)

需求方面,下游行业进入快速扩张的后期,增速放缓,2024年全年需求预计125万吨LCE,增速19%。动力电池领域,去年整车市场价格战与压力向上游传导,今年新能源汽车增速或将继续放缓。储能电池领域,随着原材料成本下降、技术性能升级,经济性将有所改善。综合来看,2024年新能源车仍然为主要的锂资源需求场景,占比64%,增速25%;电化学储能需求增速最快,占比14%,仅次于新能源车。其他传统锂离子电池及传统消费需求则预计持稳运行,考虑产业链4个月库存需求,预计2024年碳酸锂总需求125万吨LCE,增速19%。

展望2024年,相较于供应的大幅增长,锂资源需求总量上存在增速放缓的可能,二者比较下,2024年锂资源依然过剩21万吨,需要挤压尾部供应端利润来调节供需平衡。我们将以上得到的锂资源平衡结果重新代入2024年全球锂资源成本曲线看,满足125万吨LCE需求的产能对应的锂资源成本位置在8.5万元/吨。考虑回收碳酸锂供给,预计2024年碳酸锂成本支撑位在8万元/吨至8.5万元/吨区间,碳酸锂主力合约核心运行在80000—150000元/吨区间波动。

工业硅

价格围绕成本线运行

回顾2023年行情,工业硅价格高位回落,触底后小幅反弹,供需逐步改善,全年产业链库存得到一定程度去化。我们对2024年的供应和需求分别进行梳理,重点剖析以当前的企业利润水平,结合水电季节性变化看今年供应投产的情况,尤其是2024年多晶硅对工业硅的需求边际变化。

2024年新扩产规模高达144万吨,但在利润空间收窄情形下投产不确定性高。新产能集中在西北地区,主要由于北方地区利润情况较好,而西南地区成本波动季节性显著,枯水季开工积极性低。站在当前利润下展望2024年供应,预计2024年中国硅供应为507万吨,环比增量69万吨,增速18%。供应结构中,工业硅为主要硅供应,占比88%,其次为再生硅、97硅。

2024年需求预计总体持稳,多晶硅消费仍是主力。去年光伏装机如火如荼,多晶硅新增产能陆续投放,多晶硅价格下跌。由于多晶硅企业利润空间收缩,今年部分新增产能投放或将取消和延期。按新增产能当前利润情况调整开工率,预计2024年多晶硅产量约185万吨,增速22%。今年全球光伏新增装机量或将因面临消纳问题而放缓,预计今年全球及中国新增装机量分别为430GW、215GW,增速19%、19%。其余领域需求相较稳定,有机硅单体2024年产量增速15%,耗硅138万吨;铸造铝合金2024年产量增速5%,耗硅量71万吨。综合测算下,2024年中国硅消费为509万吨,增速15%。

在现有的利润水平下展望今年供应,虽新增产能在利润收缩情况下投产或有延期,但总体供应预计有所增加。从2024年平衡结果看,基本面未见明显趋势,平衡结果呈紧平衡小幅去库,预计工业硅价格2024年将围绕成本线波动,核心区间在11000—15000元/吨。

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

+微信

+微信

分享该文章

分享该文章