原油:病毒变异利空来袭 关注OPEC+应对

发布时间:2021-12-10 10:02阅读:271

原油:病毒变异利空来袭 关注OPEC+应对

主要观点:

11月原油截至到26日全月出现自去年4月以来的最大跌幅。面对油价持续高位运行,美国干预持续加强,但OPEC+在11月初的会议上仍决定12月份继续维持40万桶/的增量。美国遂联合几大主要消费国开始释放战略储备:美国释放5000万桶原油战略储备,其中3200万桶石油释放将在未来几个月进行交易,国会已批准的1800万桶战略石油储备销售则将加速进行,释放的战略石油储备将在2022年、2023年、2024年回补;印度释放500万桶原油;英国释放150万桶石油;日本释放420万桶石油储备;韩国同意参与联合释放石油储备。整体释放量超过六千万桶。但市场认为抛储量不及预期,油价反而出现一定程度反弹。不过南非变异病毒Omicron的出现令市场再度出现恐慌情绪,带来了盘面单日的大崩盘。展望后市,供应端重点关注12月2日OPEC+会议决定,是否因本次油价快速回落及需求的担忧,从而放缓增产速度来保油价,毕竟目前供应端的话语权主要集中在OPEC+。需求端重点看南非变异病毒影响的持续性及对需求实际利空影响几何。由于美国国内通胀高压的影响,政策层面的持续干预,原油即使再次出现反弹中期也很难再突破前高。如未出现供应端的超级利好震荡继续回落将是大概率事件。

操作建议:

技术面出现破位下行,第一支撑暂关注8月下旬点位。由于当前盘面走势主要还是看疫情发展和OPEC+会议应对情况。如供应端未出现明显挺价举措,策略上仍继续以高空思路对待,但波动率增大后,注意轻仓为主,或同时买入偏虚值的看涨期权做保护。

重点监测点:

Omicron病毒后期影响;OPEC+会议;美国对油价干预。

一、行情回顾

11月份截至到26日,原油当月震荡大幅下跌,回落至9月初以来低点。外盘国际原油月内周线四连阴。其中WTI跌幅最大超18%,Brent超14%,SC主力超11%,国际原油创下去年4月以来最大跌幅。上中旬主要是围绕着高油价,OPEC+在月度会议上仍维持12月增产40万桶/日的小幅增产决议,而已美国为首的石油消费国开始联合释放战略储备,原油震荡小幅回落。月内主要跌幅集中在11月26日,南非发现新病毒变异情况,多国重启开启对其封锁,市场恐慌情绪蔓延,国际原油暴跌单日跌幅超10%,内盘SC原油跌停。

图1 WTI原油期货月线走势

打开APP 阅读最新报道

打开APP 阅读最新报道

来源:文华 华联期货研究所

图2 SC原油主力期货合约周线走势图

来源:文华 华联期货研究所

二、供应分析

IEA11月报预计OPEC+2022年第一季度的原油日产量可能比预期高出110万桶。第四季度美国轻质致密油产量将增加71万桶/日。全球原油精炼产量将在11月、12月增加300万桶/日。

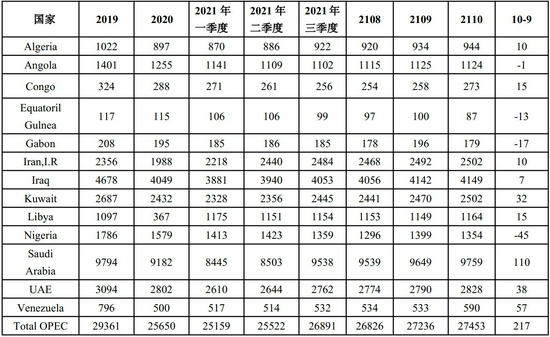

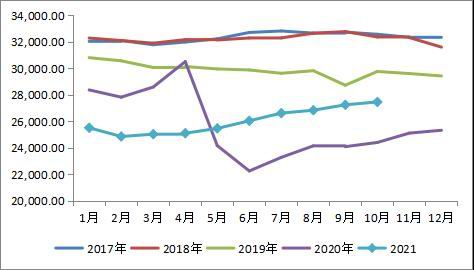

1.欧佩克

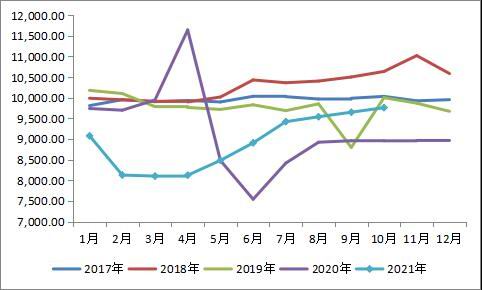

从欧佩克11月报来看,10月OPEC原油产量环比增加21.7万桶/日至2745.3万桶/日。其中主要是沙特增加了11万桶/日。11月OPEC+会议表示12月继续维持原定40万桶/日增产。欧佩克成员国计划于12月1日会面,欧佩克+会议将于12月2日召开,联合部长级监督委员会(JMMC)将于11月30日召开。从目前市场关注来看,面对美国等主要消费国的释放战略储备举动,据消息沙特和俄罗斯正在考虑改变OPEC+产油政策,作为对美国联合石油消费国释放战略原油储备的报复行动。但阿联酋和科威特都不同意暂停增产。另外随着疫情病毒变异情况的出现,OPEC+放缓增产的可能性更大,12月的会议将至关重要。

表1 OPEC产量明细

来源:华联期货研究所 OPEC月报

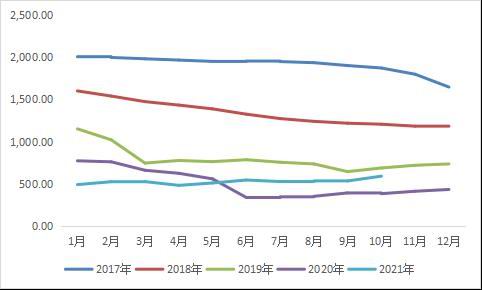

图3 OPEC月度产量(千桶/日)

来源:华联期货研究所 WIND

图4 沙特产量(千桶/日)

来源:华联期货研究所 WIND

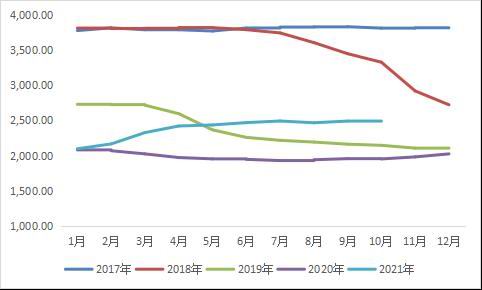

图5 伊朗产量

来源:华联期货研究所 WIND

图6 委内瑞拉产量

来源:华联期货研究所 WIND

2.美国

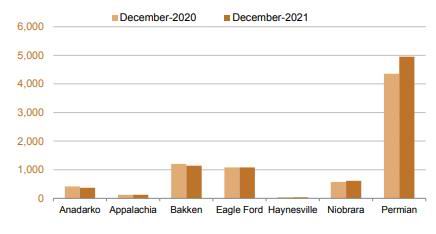

11月底EIA报告数据显示,截至11月19日美国原油产量为1150万桶/日,环比10月底持平。贝克休斯钻井数截至到11月24日当周为467座,环比10月底增加23座。尽管活跃井数整体在上升通道中,当相比疫情前仍有较大差距,且石油生产商并未对上游加大投资,因此整体石油产量依旧恢复缓慢。EIA预计美国12月页岩油产量将增加8.5万桶/日至832万桶/日,预计二叠纪石油产量将在12月达到495万桶/日,11月为489万桶/日。EIA11月短期能源展望预计2021年美国原油产量将为1113万桶/日,此前预期为1102万桶/日;预计2022年美国原油产量将为1190万桶/日,此前预计为1173万桶/日。

图7 美国原油产量,千桶/日

来源:华联期货研究所 WIND EIA钻井报告

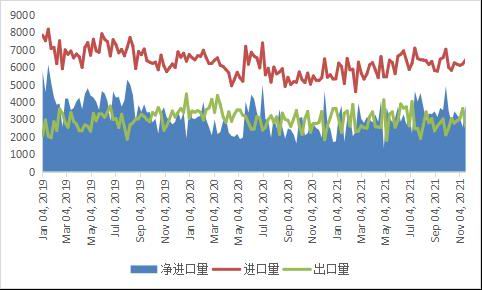

图8 美国原油进出口,千桶/日

来源:华联期货研究所 WIND EIA钻井报告

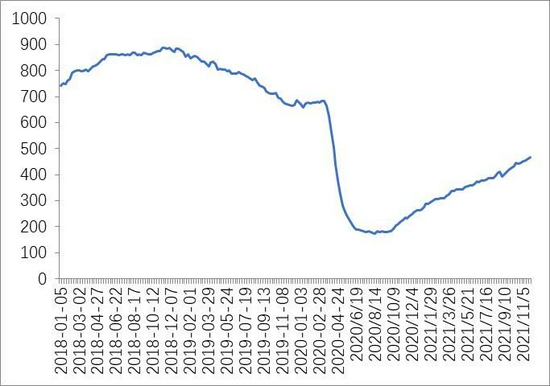

图9 贝克休斯钻机数

来源:华联期货研究所 WIND EIA钻井报告

图10 美国页岩油分地区产量预测

来源:华联期货研究所 WIND EIA钻井报告

三、需求分析

欧佩克11月报中将2021年世界石油需求增长预测下调16万桶/日至565万桶/日,将2022年全球原油需求增速预测维持在420万桶/日不变;预测2021年全球石油需求为9640万桶/日;将2022年全球原油平均需求维持1.008亿桶/日不变。EIA短期能源展望预计2021年全球原油需求增速预期为511万桶/日,此前预计为505万桶/日;预计2022年全球原油需求增速预期为335万桶/日,此前预计为348万桶/日。

1.美国

从美国炼厂开工率来看,目前为季节性正常水平,后期还有回升可能。从库存表现来看,商业原油库存稳定偏低,战略储备继续走低至2003年6月以来的最低水平。库欣库存亦持续降低至近几年新低。汽油库存仍在去库处于近年来低位,馏分油库存稍高于往年同期,全口径库存处于低位运行。美国疫情处于震荡偏高,在未出现封锁情况下,对需求影响有限。

图11 美国炼厂开工率,%

来源:华联期货研究所 EIA WIND

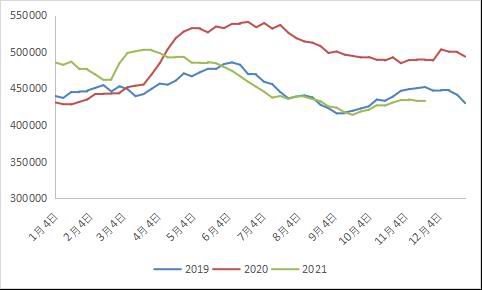

图12 美国商业原油库存,千桶

来源:华联期货研究所 EIA WIND

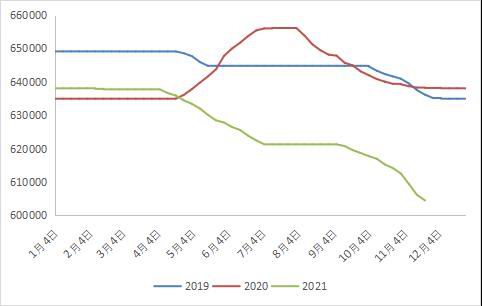

图13 美国战略储备库,千桶

来源:华联期货研究所 EIA WIND

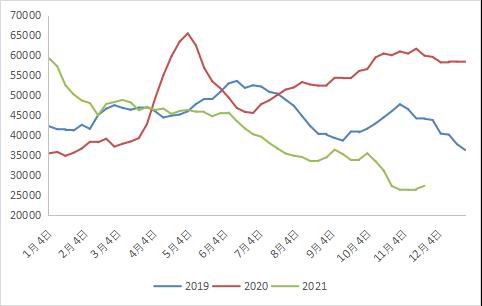

图14 美国库欣库存,千桶

来源:华联期货研究所 EIA WIND

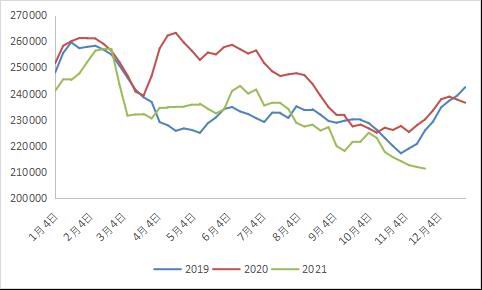

图15 美国汽油库存,千桶

来源:华联期货研究所 EIA WIND

图16 美国馏分油库存,千桶

来源:华联期货研究所 EIA WIND

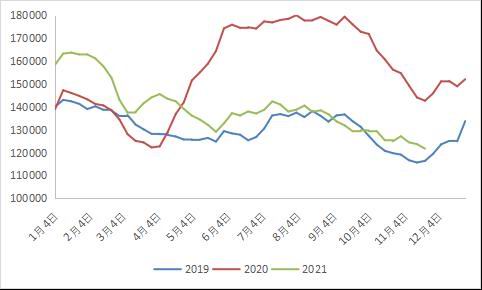

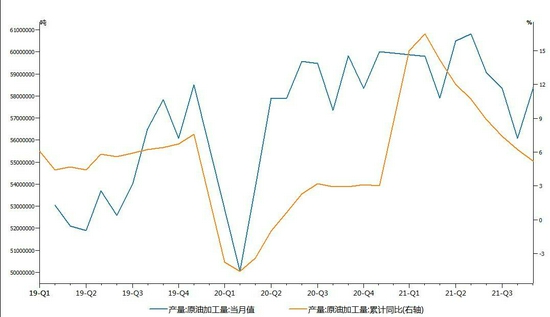

2.中国

中国方面统计局数据显示,国内1-10月份,全国加工原油58515.2万吨,同比增长5.2%。比2019年同期增长8.3%,两年平均增长4.1%。据隆众资讯,截至10月下旬,国内主营炼厂常减压开工率为80.29%,环比下降0.25%,同比上升5.48%。后期广州石化进入检修,整体开工率或有下降。山东独立炼厂常减压开工率为70.63%,环比下降0.32个百分点,同比下降5.06个百分点。11月底山东海化(000822,股吧)常减压装置开工,不过个别炼厂因生产原因小幅调低开工负荷,整体核算之下11月末常减压产能利用率环比小降。目前36家样本中有35家有常减压装置处于开工状态。据隆众统计,截至11月底成品油商业库存汽柴均涨,其中汽油库存达1468.16万吨,环比上升0.22%,库容比41.95%;柴油库存1554.19万吨,环比上升1.91%,库容比34.54%。

从终端汽车产销数据来看,据中国汽车工业协会数据:10月汽车产销分别完成233万辆和233.3万辆,环比分别增长12.2%和12.8%,同比分别下降8.8%和9.4%,降幅比9月分别收窄9.1和10.2个百分点,与2019年同期相比,产销同比分别增长1.4%和1.5%。1至10月,汽车产销分别为2058.7万辆和2097万辆,同比增长5.4%和6.4%。其中,新能源汽车的表现尤为抢眼,10月份的产销量再创历史新高。

图17 中国原油加工量

来源:华联期货研究所 WIND

图18 中国主营炼厂开工率

来源:华联期货研究所 隆众

图19 山东地炼开工率

来源:华联期货研究所 隆众

图20 中国成品油商业库存

来源:华联期货研究所 隆众

图21 中国汽车产销及增速

来源:华联期货研究所 WIND

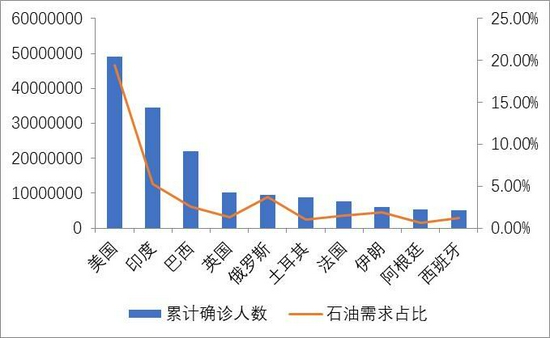

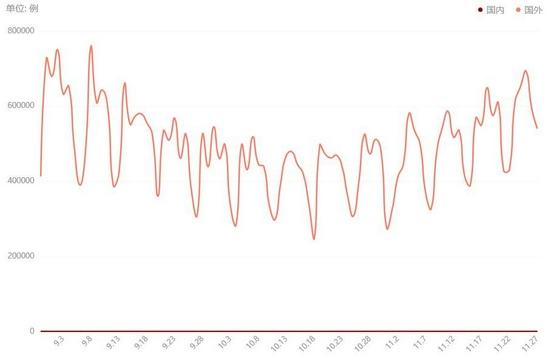

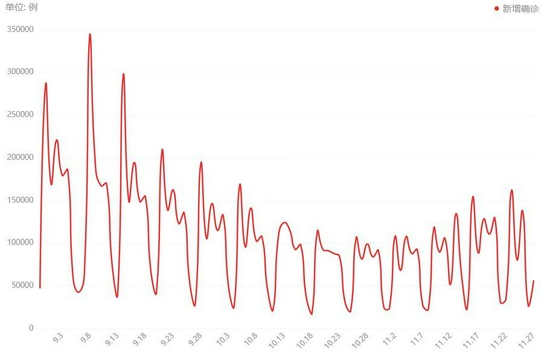

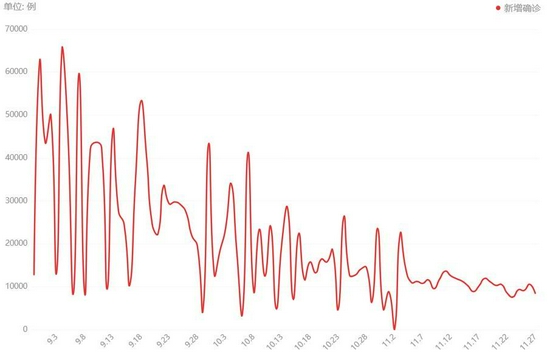

3.海外疫情

从全球疫情形势来看,近几个月均维持偏高位震荡态势。其中美国、印度疫情形势较前期有所缓和,但欧洲再度抬升。至11月下旬南非发现新型病毒变异情况,变异位点众多,多国重启国际旅行限制,短期对航煤需求有较大利空。后期该变异毒株“奥密克戎”具体影响及持续性如何,还要进一步关注。

图22 海外国家确诊病例数与石油消费占比

来源:华联期货研究所 百度数据中心 BP

图23 国内/国外新增确诊趋势

来源:华联期货研究所 百度数据中心 BP

图24 美国新增确诊趋势

来源:华联期货研究所 百度数据中心 BP

图25 印度新增确诊趋势

来源:华联期货研究所 百度数据中心 BP

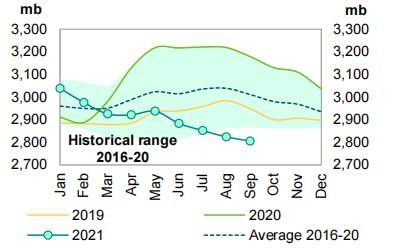

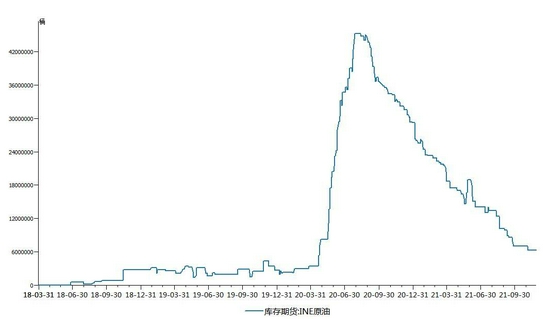

四、库存

从OPEC11月报数据来看,经合组织(OECD)9月商业石油库存环比下降1850万桶(其中原油下降930万桶,成品油下降920万桶),低于去年同期3.74亿桶,低于5年均值1.63亿桶。全球石油库存继续维持去化,国内SC仓单库存仍在缓慢去库中。

图26 OECD库存

图27 SC库存

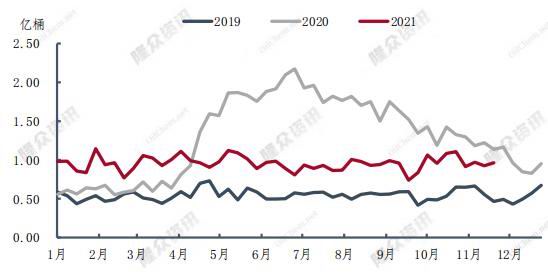

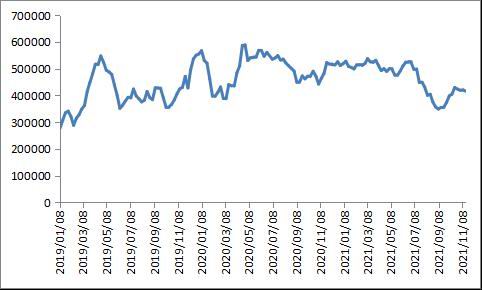

图28 全球浮仓原油库存

图29 全球在途原油库存

五、持仓、价差

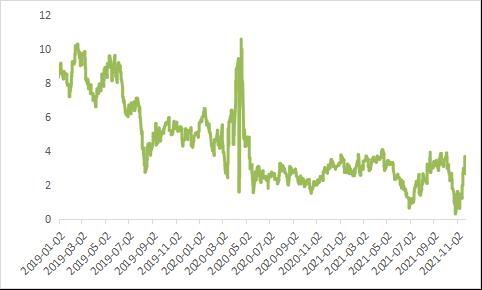

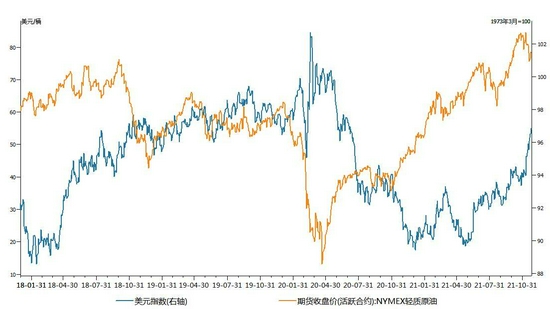

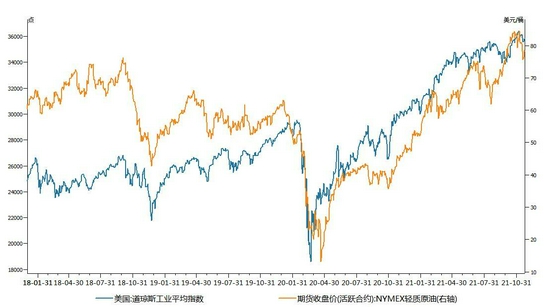

从原油的金融属性观察,原油和美股走势高度相关,特别是在行情出现较大波动时,金融市场风险偏好情绪一致,美股对原油影响更大。原油与美元指数呈现较好的负相关性。美元指数持续上行,对原油还是有一定的利空影响。B-W价差11月底部反弹,主要是美国对油价的干预意愿更为强烈。原油非商业持仓作为主要的投机力量,可以作为多空力量走势强弱的一个判断指标,11月以来震荡走弱。

图30 WTI原油期货和基金持仓

图31 B-W价差

图32 原油与美元指数走势

图33 原油与美股走势

六、结论和操作策略

展望后市,供应端重点关注12月2日OPEC+会议决定,是否因本次油价快速回落及需求的担忧,从而放缓增产速度来保油价,毕竟目前供应端的话语权主要集中在OPEC+。需求端重点看南非变异病毒影响的持续性及对需求实际利空影响几何。由于美国国内通胀高压的影响,政策层面的持续干预,原油即使再次出现反弹中期也很难再突破前高。如未出现供应端的超级利好震荡继续回落将是大概率事件。技术面出现破位下行,第一支撑暂关注8月下旬点位。由于当前盘面走势主要还是看疫情发展和OPEC+会议应对情况。如供应端未出现明显挺价举措,策略上仍继续以高空思路对待,但波动率增大后,注意轻仓为主,或同时买入偏虚值的看涨期权做保护。

华联期货 黄桂仁

文章转自和讯网,不构成投资建议,投资者据此操作风险请自担!!期货开户欢迎联系张经理!!!

温馨提示:投资有风险,选择需谨慎。

离婚之后保单能作为共同财产进行分割吗?

离婚之后保单能作为共同财产进行分割吗?

当前我在线

当前我在线

分享该文章

分享该文章