港美股:顶级机构抄底科技股 中概股喜提大佬认可 投资者如何抄作业?

发布时间:2021-5-20 08:43阅读:340

港美股券商开户,港美股打新,港美股交易,支持大陆银行卡,专属客服经理一站式服务,有相关需要的朋友可以在线联系我,微信同手机号:18600765695。

所有的投资逻辑都需要通过交易才能兑现成投资收益。因此,投资大佬们持仓动向,一直被市场重点关注,市场也希望从大佬持仓动向的蛛丝马迹中寻找投资的价值。

据美国证监会SEC规定,股票资产超1亿美元的投资机构需在每个季度结束后的45天内向SEC提交该季度的持仓报告13F文件。具体来看,这些顶级机构新一季度持仓有哪些变化?

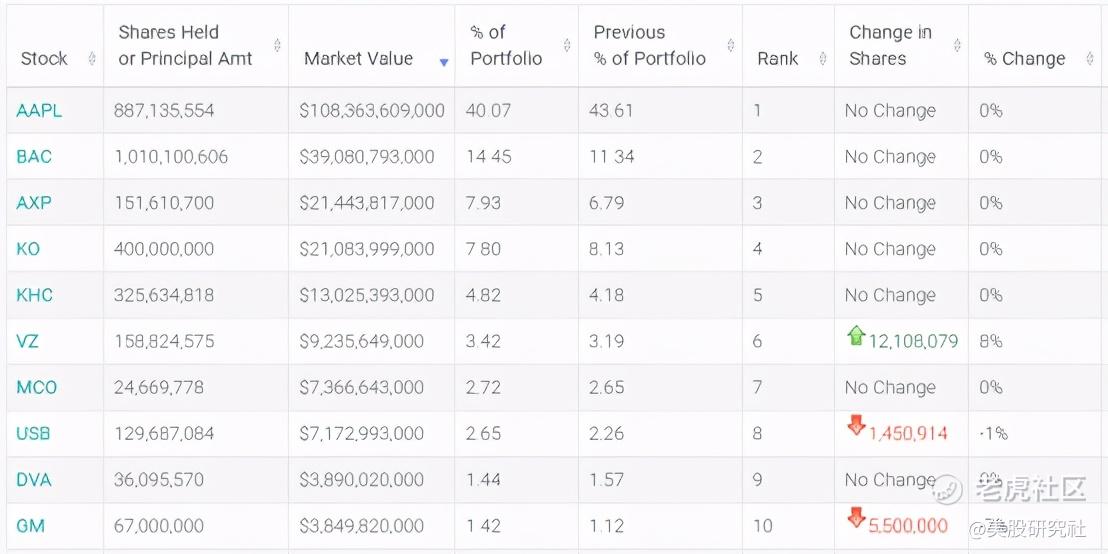

股神巴菲特旗下的伯克希尔$伯克希尔(BRK.A)$ 公布了最新持仓,本季度伯克希尔持仓中,前十大重仓股变动较少,前五大重仓股更是不增不减。其中,苹果、美国银行、美国运通$美国运通(AXP)$ 、可口可乐$可口可乐(KO)$ 、卡夫亨氏位列前5大重仓股,苹果公司更是以40%持仓占比雄居第一大重仓股,受苹果持仓占比高的影响,伯克希尔公司前十大持仓占比达86%。

股神巴菲特新建仓了怡安保险,但规模较小仅占投资组合的0.35%,增持了8%的Verizon,并大幅增持52%的克罗格,增持后市值达18.37亿美元,威达信集团也增持23%市值达到6.44亿美元。

减持方面,第八大持仓美国合众银行和第十大持仓通胀汽车分别减持1%、7%,雪佛龙一季度被大幅减持51%,富国银行几乎被清仓式减持98%,医药龙头默沙东也被大幅减持37%,此外,占比不足1%的森科能源、Synchrony Financial均被清仓。

13F报告显示,金融巨鳄索罗斯的量子基金在一季度加仓了亚马逊、谷歌的母公司Alphabet,本季度末市值占比位居投资组合的第四大、第八大重仓股。量子基金不仅加仓美国科技股,对中概股也是情有独钟,前一阵子因Archegos爆仓事件引发中概股暴跌,被量子基金捡了大便宜新买入了百度约35.28万股、腾讯音乐165万股以及唯品会155.4万股。

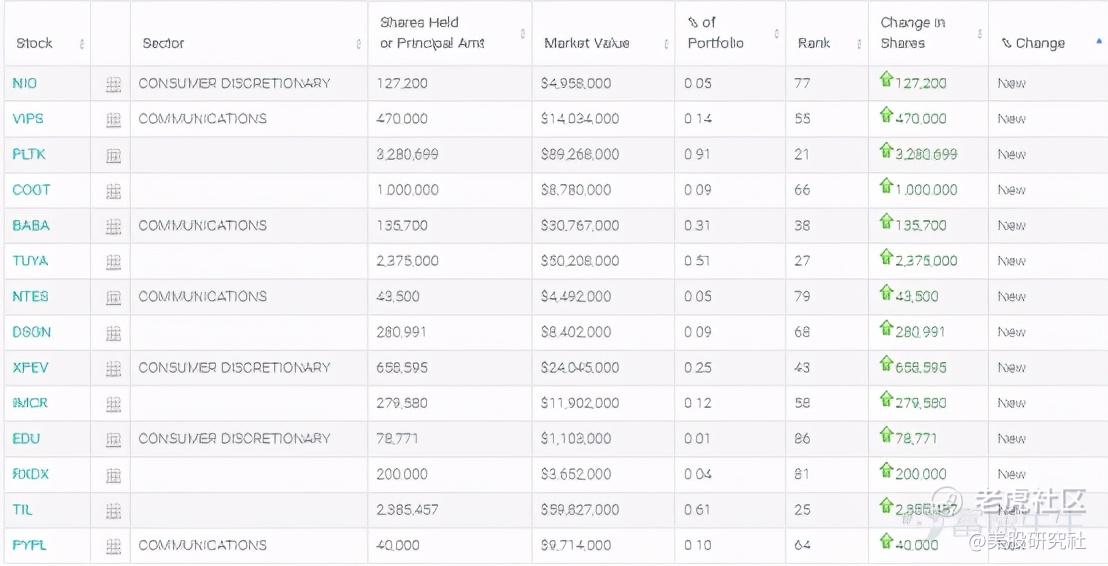

北京时间5月18日,高瓴资本向SEC公布了2021年一季度美股持仓情况。数据显示,高瓴资本在美股共持有91家公司的股票,持仓市值达101亿美元,行业配置上还是一如既往地偏爱消费、医药、科技,91家持股公司一半是医药医疗领域内的企业。特别地,高瓴资本持仓60%都配置在了中概股上,百济神州、拼多多、爱奇艺、京东、泰邦医药、天境生物位列前十大重仓股。

在高位清仓新能源汽车和阿里巴巴后,高瓴资本本季度重新买入了蔚来、小鹏和阿里,京东、哔哩哔哩等涨幅巨大的中概股也被相应减持,好未来和一起教育则被清仓卖出。

万国数据、Salesforce依旧就是高瓴在云计算、大数据上的重要棋子,本季度高瓴万国数据持仓达314万股,市值位列持仓第12位,Salesforce则获加仓6.4万股,市值持仓占比第13位。

本季度老虎环球最大持仓个股为京东,持仓占比达11.63%,位列第一重仓股,微软为第二重仓股,在前十大持仓中,拼多多、亚马逊维持仓位不变。

一季度,老虎环球一举对17支科技股进行了大幅增持,其中包括了Now、ZOOM、Shopify、Roblox等近期表现不佳的个股,老虎的坚定增持表明其对科技股强烈的看好,其中中概股富途被首次建仓。

艺高人胆大 投资大佬依旧集中发力科技股

股神巴菲特的投资风格素来以稳健保守著称,这些年一直坚守能力圈且偏爱金融、能源、消费,头几大重仓股仓位没有较大变化,本季的仓位变动也主要集中于这几个行业内。倒是富国银行几乎被清仓了,要知道巴菲特投资富国银行将近30年了,一直以来,巴老爷子自从1989年来对富国银行是只买不卖。

然而,自从疫情爆发以来,富国银行、摩根大通、花旗集团的财报不忍直视,摩根大通净利润腰斩,花旗净利润暴跌七成多,富国更是08年金融危机以来首次巨亏24亿美元。而且,疫情对银行业的影响迟迟不见消退已长久影响银行业经营基本面,也难怪股神巴菲特就大举减持了除美银、美林以外的银行股。

索罗斯量子基金,则把“人弃我取,人取我弃”的逆向投资发挥得淋漓尽致,在Archegos爆仓事件中大肆抄底探索传播。要知道探索传播短短5个交易日暴跌45.77%,而爆仓事件引发的暴跌对公司经营基本面并没有任何影响,只是买入价格突然便宜了45.77%,也难怪引得索罗斯这条大锷飞身铺食。

高瓴资本则继续专注于消费、医药、科技三大赛道的长期主义投资。然而,再长期主义的投资也需要规避股票的价格泡沫,在去年四季度,高瓴资本清仓了小鹏、蔚来、阿里,本季度高瓴资本又重拾旧爱。

从整个时间节点来看,高瓴完美避开2021年开年的一波大跌,择时之准确实有几把刷子,经过大跌挤泡沫后的新能源造车新势力与电商巨头阿里,依然被坚定看好,特别是处于高景气度的新能源汽车行业,深得高瓴资本的厚爱。

综合来看,但凡去年涨幅惊人的中概股都被高瓴资本相应程度地减持,而作为战略性配置的医药行业却依然雷打不动,长期坚持持有。未来中国老龄化趋势来势汹汹,伴随人群医疗意识的提升,对医药生物产品的需求长期增长,而且,弱周期的医药行业以其医药医疗需求的刚性使其受经济周期的影响较小,而容易出长期大牛品种。因而,在全球疫情影响下,不受损反受益的医药生物行业成为其战略性配置也就不难理解。

老虎环球基金在中概股上,跟高瓴颇有相似之处,比如重仓京东、拼多多和阿里,又同时在疫情爆发后加仓京东、拼多多,去年四季度陆续减持新能源汽车股。但略有差异的是,老虎更倾向于长期持有,高瓴二级市场团队则更喜欢波段操作,同时,高瓴资本的投资范围也更广,老虎的持仓则集中于自己更熟悉的电商、教育、流媒体等领域。

纵观顶级投资人的持仓,我们可以发现,不同的投资风格下持仓动向也不尽相同,但比较一致的是大佬们都非常看好科技股。投资者们又该如何看待医药、消费、科技这三个板块的长线价值呢?

医药消费被大佬看重 备受偏爱的科技股美中带刺

八仙过海,各显神通。钟情于科技股的投资大佬们,还是各有各的侧重点,但整体而言都落在了消费、医药、科技三大长期易出大牛股的行业。全世界范围内,消费医药一直是大牛股榜单上的常客,而科技股则是最近二三十年以来的新星。

80-90年代美国消费升级的黄金时代,大市值公司收益率前十的公司中有8个消费股,2个为医药股。

美国2008-2018年年化复合收益率排名前十中,消费股占了4个,医药股占了2个。

即使是在日本经济萎靡不振失去的二十年中,指数几乎不涨,但消费行业频出牛股。日本2008-2018年年化复合收益率排名前十的公司中有3个消费股,2个医药股。

在中国,过去十五年收益率最高的股票中,消费股占比40%以上,医药股占比30%以上,医药、消费两个行业就占掉了70%以上。

从投资大佬们的行业逻辑来看,消费行业有以下特性收获投资大佬们的高度认可:

一是,必需消费品的需求弹性弱,受经验周期波动影响小,现金流收入稳定,行情往往能穿越牛熊周期。

二是较高的用户粘性构成了极宽的护城河,从而保证了消费品收入增长的持续性与稳定性。

三是,从美日韩历史经验来看,人均GDP越过1万美元大关即会慢慢开启消费升级将近10-20年消费股牛市。

而医药行业被称为永不衰落的朝阳行业,与消费行业一样,医药行业以下的特性也使医药股长期受到顶级投资机构的青睐:

一、医药行业受经济周期影响小,其弱周期性来源于医药医疗的需求刚性,没有人不生病,生病了必须去医院,去了医院就要治疗。

二、议价能力强,人去了医院就干2件事:交钱、看病,从来没有看到过患者与医院讨价还价一说。

三、门槛高、行业管制,多数细分行业处于有序竞争,行业供给难以短期急剧放大。

四、医疗支出占比高,60岁以上的老人在医药、医疗、健康服务上的支出占掉你人生当中的80%消费支出。多少人辛辛苦苦一辈子,到老一场大病全送给医院了。

投资大佬们所共同钟爱的科技行业最大的难度在于看懂变化,行业变化日新月异,且行业先驱都往往难判断未来成败趋势(要不腾讯马化腾曾经怎么会60万想要卖掉QQ呢?)。巴菲特说过,高科技行业确实能出大牛股,但对于投资能力要求非常地高,远非一般投资者可以轻易把握。

因此,对于普通投资者而言,深耕于消费、医药行业的能力圈建立与扩大,才是投资更容易成功的法门。正如股神巴菲特所言,他们取得的成功来自于专门寻找容易通过的一尺栏,而非七尺栏。不可否认科技行业潜在投资回报率高,还是吸引了不少投资人跃跃欲试,有志于啃硬骨头的投资者需要作好长期专注、深度研究的心理准备,方可一试成败。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章