转债也疯狂 7天暴涨150%!“妖券”炒作悄然复苏

发布时间:2021-3-11 09:43阅读:319

熟悉的配方、熟悉的味道,年初以来几近崩盘的“妖券”炒作近期又悄然复苏了!

大盘的剧烈调整,让可转债市场的亮点更显“夺目”。7个交易日,怒涨近150%,它就是联泰转债!如此暴涨甚至完全无视其正股表现。

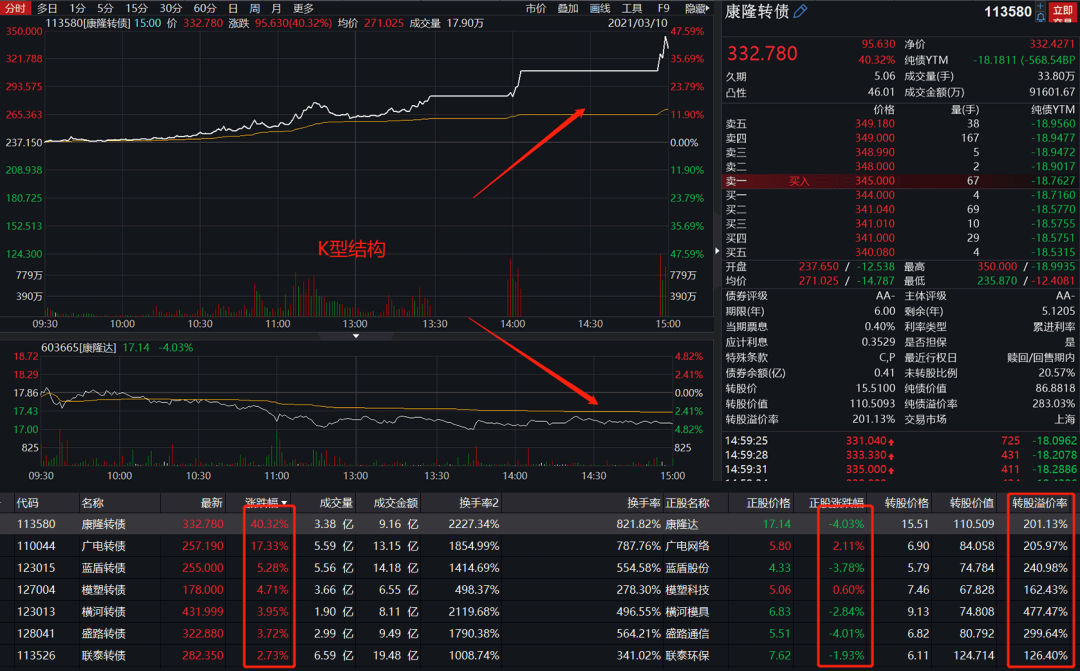

在联泰转债暴涨之时,一串“妖券”尾随其后。昨日尾盘,康隆转债暴涨40%,站上330元大关!

股债分离,7日暴涨150%

3月份以来,联泰转债拔地而起,连续7日大幅上攻,至昨日收盘已经从126元最高冲至315元,最高涨幅近150%,堪称3月份转债市场最火爆的品种。另一边,正股联泰环保表现极其低迷,3月份仅仅上涨了不足2%。

联泰转债是上市公司联泰环保发行的一只规模仅有1.93亿元的迷你转债。

“联泰转债不仅涨幅巨大,同时与正股股价脱节之势愈演愈烈。”一位可转债基金研究人士称,这种涨幅有明显的炒作迹象。

最新数据显示,联泰环保股价为7.62元,联泰转债目前最新价格为282元,转股溢价率126%。这意味着联泰转债相对于正股贵1.26倍。

“联泰转债的炒作应该是‘妖券’现象的重演!”上述基金人士向记者表示。

迷你“妖券”一般呈现出高换手率、高价格、高溢价率的“三高”特点。以联泰转债为例,目前其价格在短短几个交易日就已经站上200元大关,溢价率高达126%,昨日换手率更是高达1000%。

规则“拿捏”恰到好处?

对于“妖券”而言,最大的杀手锏是强赎机制。

炒作联泰转债这种去年末曾经触发强赎机制的品种,风险系数极高。联泰环保股价如果持续高于7.94元,公司就会重新审视是否行使提前赎回机制,也被称为“强赎机制”。一旦行使强赎,公司将以“面值+当期利息”的价格赎回已发行转债。对于动辄数百元价格的转债而言,这会给投资者造成巨大损失。

今年1月末,“妖券”代表之一的特发转债实施强赎后,转债价格很快被“腰斩”。凯龙转债启动了强赎后,价格也出现重挫。旧有“妖券”纷纷走弱,一度失去了炒作空间。

2020年12月,根据《募集说明书》的约定,联泰转债已触发赎回条款。该公司第四届董事会第六次会议审议通过了《关于不提前赎回可转换公司债券的议案》,考虑到联泰转债自2019年7月29日起开始转股,转股时间相对较短,目前公司账上资金已有相应支出安排,用于日常生产经营活动及建设项目的支出,同时结合当前的市场情况,董事会决定本次不行使联泰转债的提前赎回权利,不提前赎回联泰转债。

按照最新《可转换债券管理办法》,从1月31日起,发行人决定不行使赎回权的,在证券交易场所规定的期限内不得再次行使赎回权。

不过,低迷股市并未给联泰转债强赎机会,相反提供了炒作的土壤。目前,联泰环保股价持续低于7.94元,强赎条款难以触及。

随着联泰转债横空出世,“妖券”又重新活跃起来。

“妖券”卷土重来?

联泰转债火爆之余,甚至带动了一批“妖券”卷土重来。

昨日,康隆转债尾盘暴涨40%,站稳300元大关;广电转债大涨17%紧随其后;传统“妖券”横河转债、盛路转债等也纷纷走强。

“目前很像去年‘妖券’风起之时,同样是大盘羸弱,同样是风格狂野。”市场人士认为。

面对如此爆炒,监管政策急需“亮剑”。此前在制定《可转换债券管理办法》之时,就曾专门针对转债市场爆炒现象施策。

最新《可转换债券管理办法》要求,证券交易场所应当加强对可转债的风险监测,建立跨正股与可转债的监测机制,并根据可转债的特点制定针对性的监测指标。可转债交易出现异常波动时,证券交易场所可以根据业务规则要求发行人进行核查、披露异常波动公告,向市场充分提示风险,也可以根据业务规则采取临时停牌等处置措施。

温馨提示:投资有风险,选择需谨慎。

-

春晚黑科技背后:人形机器人离“真赚钱”还有多远?

2026-03-02 16:15

2026-03-02 16:15

-

2026年打新债需满足哪些条件?具体怎么做?

2026-03-02 16:15

2026-03-02 16:15

-

年度盘点:10+热门赛道ETF榜单合集

2026-03-02 16:15

2026-03-02 16:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章