郑棉关注16000元/吨一线支撑有效性

发布时间:2021-3-4 17:59阅读:398

近期郑棉主力合约期价震荡偏弱,主要由于美棉高位震荡回落,内外棉价差走升,相关品价格下跌拖累,而依然偏好的纺纱利润对郑棉期价有支撑作用,但在国内股市连续回调的影响下期价偏弱。目前国内纺织成品库存依然偏低,原料方面经过前期纺企主动补库,纺企棉花库存较高,进一步补库对棉价带来的提振作用减弱。当前全球棉花供需收紧,货币政策宽松,外围棉价预计依然维持高位,国内宏观面态势良好,储备棉库存低位,棉纺织行业进入“金三银四”旺季,国内皮棉销售偏快,成本支撑,预计后续郑棉期价依然以偏强为主,关注16000元/吨一线支撑有效性。

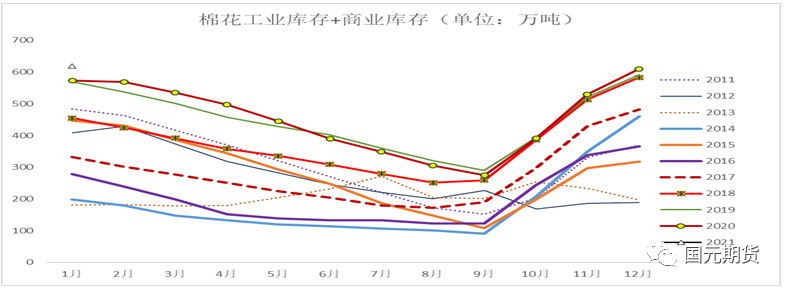

国内棉花显性库存高位。据中国棉花信息网,截至2020年1月底全国棉花工业库存为93.05吨,同比增加28.08%,1月底我国棉花商业库存为525.36万吨,同比增加4.82%。棉花显性库存偏高给予棉价压力。

前期内外棉价差回落至接近800元/吨的本年度50万吨新疆棉收储“临界点”,但近期内外棉价差回升,使得市场希望再次幻灭,内外棉纱价差也由前期的倒挂转变为顺挂,使得市场对外纱进口增加的预期增强,一定程度上施压棉花价格。但当前纺纱利润为近些年同期最高水平,偏好的加工利润利好原料的需求,对棉价有一定支撑作用。目前纺企棉花库存较高。据国家棉花市场监测系统,2月初企业棉花平均库存使用天数为50.9天,连续两个月环比回升,同比略减3.2天。纺企棉花库存较高使得棉花补库需求减弱,不利棉价涨势。另外短纤近期价格回落,棉涤价差再次走强,也使得郑棉期价承压。

美棉期价处于历史同期高位,近期震荡回落。近期美棉周度出口销售净增出现走弱迹象,不及去年同期,且对中国的周度出口装船量下滑明显。由于美棉2020/21年度产量较上一年度出现明显减少,美棉出口方面保持强劲,美棉库销比较上年度下降较多,据最新的2月月度供需报告显示,美棉2020/21年度库销比为24.01%,较上年度下降17.38个百分点。印度棉花库销比同样下降明显,由上年度的75.79%下降至61.72%。巴西棉花库销比亦连续第二个年度下滑。2020年6月开始美元持续贬值,给予美棉支撑。另外,大豆棉花比价较高,使得美国、巴西等国家减少棉花种植面积的预期较强。据美国农业部最新农业展望论坛预测,2020/21年度美棉产量预估为326.59万吨,同比减25%,美棉种植面积7345.31万亩,同比减12%,预测2021/22年度美棉种植面积7284.6万亩,同比降0.8%,2021/22年度美棉总产预期为381.5万吨,同比增17%。

国内经济数据较好,纺织品服装内需、外需均保持良好。储备棉库存理论上仅处于162万吨的低水平,国内依然存在补库的需求。目前棉纺织行业进入“金三银四”旺季,国内皮棉销售偏快。据棉花市场监测系统,截至2021年2月26日,国内皮棉销售率为70.8%,同比高出20.1个百分点。另外,本年度籽棉收购成本偏高,同样给予棉价支撑。

综上所述,近期多重因素下郑棉期价走弱,但全球棉花供需收紧的大背景下以及国内储备棉库存低位,内外需表现均良好,纺纱利润较高的支撑下,预期郑棉期价仍将维持高位,关注郑棉助力合约期价在16000元/吨一线的支撑。

欢迎前来咨询预约开户,点击头像添加微信沟通。

温馨提示:投资有风险,选择需谨慎。

郑棉期货一手需要多少钱?准备想做郑棉

郑棉期货一手需要多少钱?准备想做郑棉

炒郑棉开户,炒郑棉如何开户,炒郑棉开户平台

炒郑棉开户,炒郑棉如何开户,炒郑棉开户平台

-

比黄金还疯狂,白银到底还能投资吗?

2026-02-02 14:15

2026-02-02 14:15

-

多项政策利好+春节景气上升,【交通+旅居】主线可关注哪些指数?

2026-02-02 14:15

2026-02-02 14:15

-

美联储2026年第一次议息结束,美股、A股、黄金等资产之后将怎么走?

2026-02-02 14:15

2026-02-02 14:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章