套期保值案例分析

发布时间:2020-12-1 15:43阅读:1982

买入套期保值:(又称多头套期保值)是在期货市场中购入期货,以期货市场的多 头来保证现货市场的空头,以规避价格上涨的风险。

套期保值

例:油脂厂3月份计划两个月後购进100吨大豆,当时的现货价为每吨 0.22万元,5月份期货价为每 吨0.23万元。该厂担心价格上涨,于是买入100 吨大豆期货。到了5月份,现货价果然上涨至每吨 0.24万元,而期货价为每吨0.25万元。该厂于是买入现货,每吨亏损 0.02万元;同时卖出期货,每吨 盈利0.02万 元。 两个市场的盈亏相抵,有效地锁定了成本 。

卖出套期保值:(又称空头套期保制值)是在期货市场出售期货,以期货市场上的空头来保证现货市场的多头,以规避价格下跌的风险。

例:5月份供销公司与橡胶轮胎厂签订8月份销售100吨天然橡胶的合同,价格按市价计算,8月份期货价为每吨 1.25万元。供销公司担心价格下跌,于是卖出100吨天然橡胶期货。8月份时,现货价跌至每吨1.1 万元。该公司卖出现货,每吨亏损0.1万元;又按每吨 1.15 万元价格买进 100 吨的期货, 每吨盈利0.1万元。两个市场的盈亏相抵,有效地防止了天然橡胶价格下跌的风险。

股指期货之所以具有套期保值的功能,是因为在一般情况下,股指期货的价格与股票现货的价格受相近因素的影响,从而它们的变动方向是一致的。因此,投资者只要在股指期货市场建立与股票现货市场相反的持仓,则在市场价格发生变化时,他必然会在一个市场上获利而在另一个市场上亏损。通过计算适当的套期保值比率可以达到亏损与获利的大致平衡,从而实现保值的目的。

例如,在2006年11月29日,某投资者所持有的股票组合(贝塔系数为1)总价值为500万元,当时的沪深300指数为1650点。该投资者预计未来3个月内股票市场会出现下跌,但是由于其股票组合在年末具有较强的分红和送股潜力,于是该投资者决定用2007年3月份到期的沪深300指数期货合约(假定合约乘数为300元/点)来对其股票组合实施空头套期保值。期货网

假设11月29日0703沪深300指数期货的价格为1670点,则该投资者需要卖出10张(即500万元/(1670点*300元/点))0703合约。如果至2007年3月1日沪深300指数下跌至1485点,该投资者的股票组合总市值也跌至450万元,损失50万元。但此时0703沪深300指数期货价格相应下跌至1503点,于是该投资者平仓其期货合约,将获利(1670-1503)点*300元/点*10=50.1万元,基本弥补在股票市场的损失,从而实现套期保值。相反,如果股票市场上涨,股票组合总市值也将增加,但是随着股指期货价格的相应上涨,该投资者在股指期货市场的空头持仓将出现损失,也将基本抵消在股票市场的盈利。

需要提醒投资者注意的是,在实际交易中,盈亏正好相等的完全套期保值往往难以实现,一是因为期货合约的标准化使套期保值者难以根据实际需要选择合意的数量和交割日;二是由于受基差风险的影响。

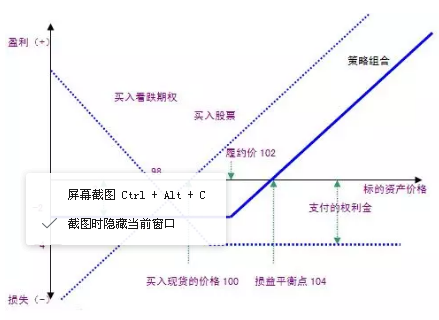

利用看跌股票指数期权进行套期保值。期货入门网http://www.qihuorumen.com

例如,某证券公司与一家上市公司签订协议,3个月内按每股8美元的价格包销100万股该公司股票,签约后该证券公司便买入50份3月期的某看跌股票指数期权合约,每份期权合约价格为80美元, 合约执行价格为指数点1000,若每一点代表100美元,则50份合约的总价值为1000×100 ×50=500万美元。3个月后,股票指数下跌到950点,该证券公司执行期权合约,获利(1000-950)×100×50-50×80=24.6万美元。但是,受到股指下跌影响,股票以每股7.50美元发行,则该证券公司损失50万美元。由于采取了购买看跌期权的套期保值措施,该公司少损失24.6万美元,最终损失为50万-24.6万=25.4万美元。若在3个月后,股票指数上涨到1050点,则放弃执行期权,但此时因指数上涨而导致公司股票发行价上升到8.2美元/股,则在股票上赢利20万美元, 除掉购买期权的费用50×80=4000美元,最终净赢利为19.6万美元。

利用看涨股票指数期权进行套期保值。

例如,某投资者由于某种原因需要卖出10万股A公司股票,假定股票卖出价格为10美元/股。但该投资者预计日后股票市场会上涨,于是便买入50份S&P100股票指数的看涨期权,每份合约的购买费用为40美元,到期日为6月1日,执行价格为500点。若在期权的到期日, 指数现货价格为540点,A公司股票上涨到12美元/股。则该投资者在股票上的相对损失为(12-10)×100000=20万美元,但投资者执行期权合约, 他在指数期权交易上赢利(540-500)×100×50-50×40=19.8万美元,最终净损失为2000 美元;反之,若在到期日,股票指数下跌到480点,则该投资者放弃执行期权,损失期权购买成本50×40=2000美元;而A公司股票跌到9美元/股,则在股票上相对赢利( 10-9)×100000=10万美元,最终该投资者净赢利为98000美元。

在以上看涨期权的套期保值例子中,假如该投资者采取股票指数期货的办法来进行套期保值。例如,他以执行价格500点买入50份3月期的S&P100股票指数期货,在6月1日的到期日,指数现货价格为540点,A公司股票上涨到12美元/股,则该投资者的最终净损失为0。但是,若在到期日,股票指数反而下跌到480点,A 公司股票价格跌到9美元/股,则投资者在股票上相对赢利(10-9)调100000=10万美元,而在指数期货上亏损为(500-480)xl00x50= 10万美元,最终净赢利为0。

因此,利用股票指数期权可以对有关的资产进行套期保值,锁住价格变动的风险,同时也可以获取价格有利变动中的收益。而利用股票指数期货来对同样的资产进行套期保值,也可以锁住价格变动方面的风险,但该过程中投资者放弃了价格变动中获利的机会,即用价格有利变动的收益来换取对价格不利变动损失的风险防范。这就是二者在套期保值、防范风险方面的本质区别。但作为两种工具,股票指数期权和股票指数期货是不能替代的。

总而言之,利用股票指数期权进行套期保值交易,将会出现四种不同的情况,即买入看涨指数期权、卖出看涨指数期权、买入看跌指数期权及卖出看跌指数期权。如果以X表示股票指数期权的执行价格,以表示到期日的股票指数价格, 购买期权费用为C,则欧式期权的四种收益情况可表示为:

(1)买入看涨期权:Max(St-x-C,-C);

(2)买入看跌期权:Max(X-St-C,-C):

(3)卖出看涨期权:

-Max(St-X-C,-C)=Min(X-St+C,C);

(4)卖出看跌期权:

-Max(X-St-C,-C)=Min(St-X+C,C)。

不难知道,股票指数期权的购买者(多头)的最大损失可以控制在一个有限的数额上,即为购买期权的费用,而收益可能是较大的;而股票指数期权的出售者(空头)的赢利是有限的,即为出售期权的价格,而损失可能是较大的。通常某个投资者可以是一笔股票指数期权的多头,同时也可能是另外一笔股票指数期权的空头,其最终的收益状况取决于他所持有的全部期权合约的组合投资收益。

套期保值损益表

温馨提示:投资有风险,选择需谨慎。

套期保值期货投资案例分析

套期保值期货投资案例分析

企业集运指数套期保值案例分析

企业集运指数套期保值案例分析

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章