议息会议平淡无奇 美元指数即将进入大选波动期

发布时间:2020-7-30 15:04阅读:289

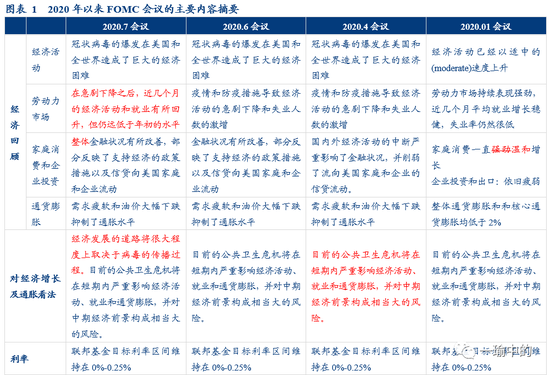

7月FOMC会议主要内容:重申美联储能做的更多,但具体调整或等到9月。

1、美联储维持联邦基金利率0%-0.25%不变;将央行美元流动性互换与临时回购便利(FIMA)的截止期限延长至2021年3月31日。

2、利率政策前瞻:委员会维持0%-0.25%的目标区间,直到确信美国有望实现充分就业和物价稳定的目标。这一表述与4月会议保持一致。目前市场预期在9月FOMC会议上美联储会对前值指引做出调整。

3、经济预期:肯定5月以来经济和就业的恢复,但指出疫情反复后,各项高频数据显示经济复苏再度放缓,因此未来经济的走势将取决于疫情的发展。

4、货币政策。对于已有的货币政策工具,如资产购买以及各类紧急贷款工具将继续延续,保障宽松的货币政策以促进经济复苏;同时鲍威尔重申美联储甚至还没有开始考虑加息。而对于未来货币政策额外的工具,鲍威尔在新闻发布会中表示前瞻指引、调整资产购买方式都是可选项,美联储有能力做的更多(因此也未排除实施负利率政策的可能)。

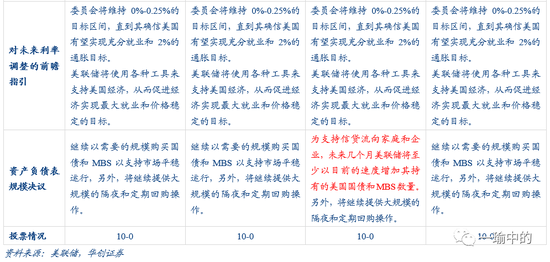

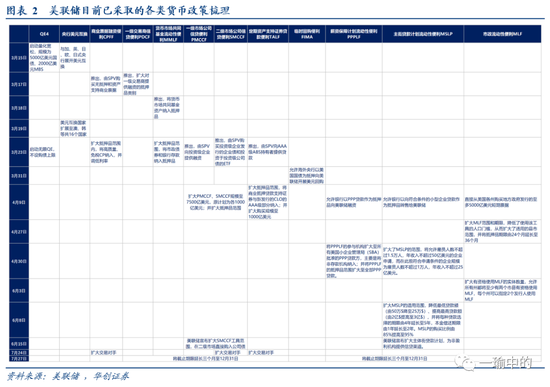

美联储货币政策执行进度:自6月FOMC会议后,美联储在货币政策上未作出大幅调整,主要对已有工具做出修正。包括扩大CPFF、SMCCF、TALF的交易对手,将9项紧急贷款计划中的7项延长了截止期限至12月31日,将央行美元流动性互换与临时回购便利(FIMA)的期限延长至2021年3月31日。

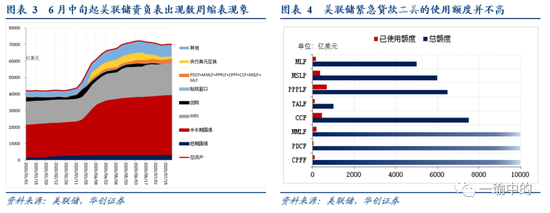

6月中旬起,美联储资产负债表出现短暂缩表现象,主要缩表科目为前期应对美元流动性紧张而实施的紧急工具,反映美国金融体系流动性缓和。

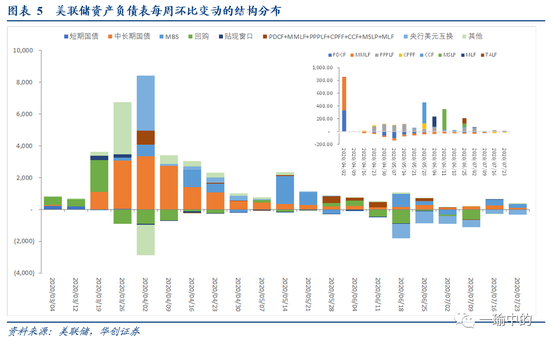

不过,美联储紧急贷款工具的使用额度并不高。CCF的使用额度较低或体现了美联储通过承诺为企业债兜底已稳定了金融市场预期。而MSLF与MLF作为类财政工具,其使用额度较低或反映了目前美联储推出的呵护实体经济与地方政府的工具并未真实为经济主体带来资金支持。

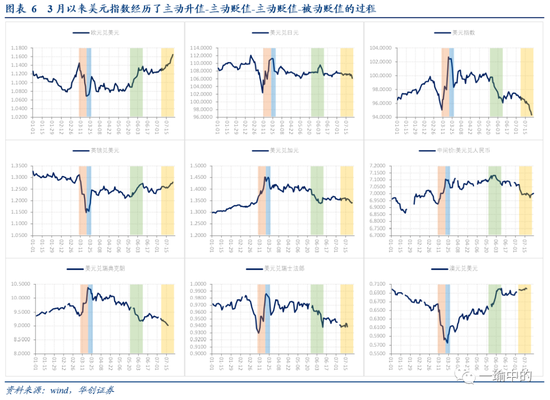

美元指数:中长期或开启主动贬值周期。美元指数的变动可以分为主动和被动两种模式,3月以来经历主动升值→主动贬值→主动贬值→被动贬值的过程。

美元指数走势展望:短期(大选前)由主被动因素交织,长期转向主动贬值。短期,一方面欧强美弱的格局将继续推动美元被动贬值,另一方面大选前特朗普煽动民粹的不确定性,手段多样,泛政治化冲突、金融点式制裁、甚至局部军事微摩擦,可能会激发市场的避险,抬升美元,历史上大选年也存在美元走强的大选效应。长期美元大概率将转向由主动因素带来的贬值周期,直至美联储货币政策转向的预期出现;背后主要的触发因素在于:1)从美国自身的经济实力来看,美国财政赤字占GDP比重与美元指数或创新高、美国GDP占全球GDP的比重或走弱,带来美国自身经济实力的弱化;2)从资产配置的角度来看,疫情后美联储迅速降息带来美德利差大幅收窄,降低了欧日资产套利交易的需求;3)从美国对外政策的角度来看,当前美国对外政策的不确定性(诸如美中摩擦、美国退出WHO等)可能会弱化全球对美元资产的投资需求。

美债:定价机制已超出三因素定价模型,在为经济复苏定价。根据我们的美债三因素模型,所测算的当前美债收益率应为负值,而根据Q2和Q3以来的收益率均值倒算的隐含实际GDP增速分别为2.3%、1.4%,说明当前的美债市场已开始定价复苏。预计未来在美国经济真实复苏之前,若市场无其他变化,则美债大概率延续当前低位震荡的水平。

人民币汇率:基本面支撑下大趋势向好,但中美事件型冲击或加剧人民币汇率波动。1)干预视角:近期逆周期因子基本没有干预汇率;2.)基本面视角经常账户顺差与金融账户资本流动下半年预计稳定流入格局不变,所以结售汇比较稳定;3)预期面视角:企业结售汇比例稳定,意味着预期稳定;4.交易面视角:近期中美摩擦加剧造成交易量快速走高,后续需要警惕大选前中美的不确定性可能带来交易面的恐慌贬值波动。下半年汇率展望上,汇率波动或类似2019年,即基本面向好带来汇率大趋势向好,但中美事件型冲击可能会让汇率波动加大,但不改趋势。

风险提示:美国经济下滑幅度超预期,疫情控制不及预期

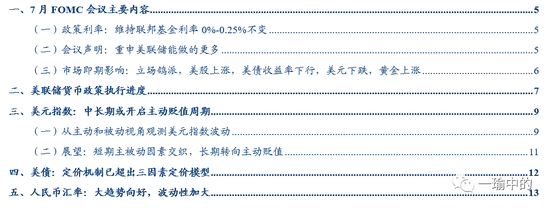

报告目录

报告正文

一

7月FOMC会议主要内容

(一)政策利率:维持联邦基金利率0%-0.25%不变

美联储维持联邦基金利率0%-0.25%不变,符合市场预期。维持超额存款准备金利率0.1%不变,维持隔夜逆回购利率0%不变,会议决议获得公开市场委员会一致同意。同时,美联储宣布将央行美元流动性互换与临时回购便利(FIMA)的截止期限延长至2021年3月31日,从而保证政策工具可随时使用。

(二)会议声明:重申美联储能做的更多

此次议息会议除了将央行美元流动性互换与临时回购便利延期外,未做出政策上的调整,对于宽松货币政策立场的前瞻指引也未作出调整或进一步细化。但鲍威尔依然强调美联储有能力为货币宽松做出更多,表态全程鸽派,因此会后市场对年内美联储加息的预期维持在0%,具体来看:

1)利率前瞻指引:委员会将维持0%-0.25%的目标区间,直到其确信美国有望实现充分就业和2%的通胀目标。这一表述与此前议息会议保持一致,目前市场预期在9月FOMC会议上美联储会对前值指引做出调整,有可能与具体的经济指标目标相挂钩或明确具体的美联储维持低利率的时间期限。

2)经济预期:在会议声明中,美联储实际上认可了5月以来经济活动和就业的恢复,并认为经济修复的比美联储预期的更快,但在新闻发布会中鲍威尔也表示疫情反复后,各项高频数据显示经济复苏再度放缓,因此未来经济的走势将取决于疫情的发展。而在7月FOMC会议开始前,市场就有预期由于美联储对疫情发展与经济前景也存在较大的不确定性,因此在此次会议中大概率不会盲目做出政策调整。

3)货币政策。对于已有的货币政策工具,如资产购买以及各类紧急贷款工具将继续延续,同时美联储在近期延长了多数政策工具的期限,从而保证在有需要时可随时使用,延续宽松的货币政策以促进经济复苏。同时在新闻发布会中,鲍威尔重申美联储甚至还没有开始考虑加息,由于疫情对经济的影响是一个长尾现象,因此美联储将维持货币的长期宽松。而对于未来货币政策额外的工具,鲍威尔在新闻发布会中表示前瞻指引、调整资产购买方式都是可选项,美联储有能力做的更多(因此也未排除实施负利率政策)。

(三)市场即期影响:立场鸽派,美股上涨,美债收益率下行,美元下跌,黄金上涨

美股上涨,美债收益率下行,美元下跌,黄金上涨:降息决议公布之后四个小时窗口看,美元指数由93.3153下跌0.03%至93.2858,道琼斯指数/纳斯达克指数/标普500指数先涨后跌收盘分别+0.2%/+0.2%/+0.2%,美国10年期基准国债收益率由0.594%下行1.4bps至0.58%,COMEX黄金由1954.4美元/盎司上涨0.52%至1964.5美元/盎司。

二

美联储货币政策执行进度

自6月FOMC会议后,美联储在货币政策上未作出大幅调整,主要对已有工具做出修正。具体来看,美联储扩大了CPFF、SMCCF、TALF的交易对手,并将9项紧急贷款计划中的7项延长了截止期限至12月31日(原计划截止期限在9月30日前后,未延长的市政流动性便利MLF与商业票据融资便利CPFF的截止期限分别为2020年12月31日、和2021年3月17日),同时在7月FOMC会议同期,美联储宣布将央行美元流动性互换与临时回购便利(FIMA)的截止期限延长至2021年3月31日。通过扩大交易对手并延长期限,有助于货币政策继续呵护经济重启,延长市场对宽松货币政策的预期。

6月中旬起,美联储资产负债表出现短暂缩表现象,主要反映了美国金融体系流动性缓和。从缩表科目来看,主要为前期应对美元流动性紧张而实施的紧急工具,如回购、央行美元互换、PDCF、MMLF等,而其他流动性便利工具如MSLF、PPPLF未出现规模的缩小,国债与MBS购买仍持续进行,为美联储扩表的主要科目,由此也可印证当下美国金融体系流动性尚稳定。随着前期使用的回购等工具到期,缩表科目对总资产的拖累消退,美联储再度回归扩表,不过预计在金融市场相对稳定的环境下,美联储扩表的速度也将较此前放缓。

美联储紧急贷款工具的使用额度并不高,其中已使用额度最高的PPPLF工具也仅使用了11%,CCF、MSLF与MLF工具的使用额度分别在6%、6%与3%左右。CCF的使用额度较低或体现了美联储通过承诺为企业债兜底已稳定了金融市场预期,因此无需真实购买也可维持企业债市场的稳定。而MSLF与MLF作为类财政工具,其使用额度较低或反映了目前美联储推出的呵护实体经济与地方政府的工具并未真实为经济主体带来资金支持。

三

美元指数:中长期或开启主动贬值周期

(一)从主动和被动视角观测美元指数波动

美元指数的变动可以分为两种动能模式——主动和被动。具体来说,主动动能:是基于美国自身经济、货币、资产价格因素的变化,主要观测特点为美元相对一篮子币种普遍升贬值;被动动能:由于美元指数中欧元占比达到近6成,因此被动动能的主要影响因素即为欧元,主要观测特点为欧元主动变动带来的美元指数被动升贬值,美元兑其他币种则对稳定。3月以来美元指数经历了主动升值-主动贬值-主动贬值-被动贬值的过程:

3月9日-3月23日:美元流动性紧张带来的主动升值。疫情全球蔓延后,全球资本市场大幅波动,资产价格出现普跌,带来风险资产大量被抛售,美元流动性短期内出现极度短缺的格局,在此背景下美元指数迅速升值突破100,而同期欧洲货币、日元、加元呈现普遍性的贬值。

3月24日-4月1日:美元流动性缓和带来的主动贬值。全球金融市场动荡后,美联储迅速行动:美联储3月15日紧急降息100bp,3月17日启动新一轮量化宽松,与加拿大、英国、日本、欧洲、瑞士央行开展美元流动性互换协议,并陆续推出CPFF、MMLF、PDCF等一系列流动性便利工具。从而带来美元流动性逐步缓和,美元结束快速升值的趋势,回调至100以下。

5月18日-6月10日:全球复苏预期开启,risk on环境下的主动贬值。4月美欧疫情开始逐步得到控制,各国陆续发布经济重启路线图,进入5月后公布的4月数据验证了经济复苏的预期,全球进入到由复工预期带来的risk on阶段,全球股市、大宗商品大幅反弹,美元指数中枢进一步下跌至97左右,同期全球主要货币均呈现升值趋势。

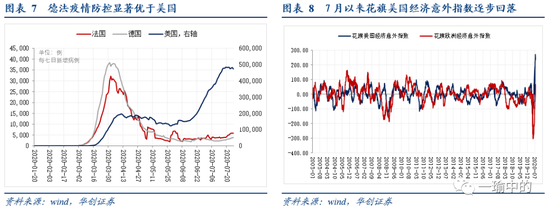

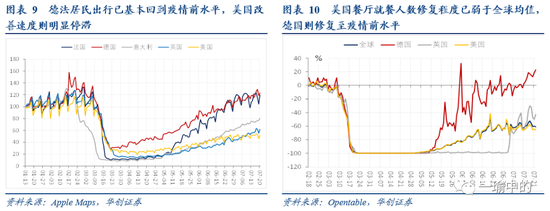

7月以来:欧洲经济修复优于美国带来的被动贬值。自6月下旬起,美国疫情出现二次爆发,对经济的负面影响也开始显现:高频数据来看,美国opentable餐厅就餐增速重新放缓,明显弱于欧洲;零售销售周同比增速也重新回到-7%以上;初请失业金人数在连续15周下降后于本周再次环比上升,而美国人口普查局每周household pulse调查也显示6月中旬到7月中旬美国就业人数下降约670万人;同时纽约联储WEI指数也重新回落,预示着美国经济整体呈现再度下滑的趋势。而从月度PMI数据来看,7月美国Markit制造业与服务业PMI分别为51.3、49.6,预期值52、51,服务业PMI大幅不及预期且仍在荣枯线以下。相比之下,欧洲疫情防控效果显著,德法的服务业高频数据已基本回到疫情前的水平,7月制造业与服务业PMI初值也均回到荣枯线以上;7月以来花旗美国经济意外指数逐步回落,而欧洲经济意外指数则由负转正;在欧洲显著优于美国的背景下,欧元、英镑、瑞典克朗、瑞士法郎等欧洲货币升值,带来美元指数出现被动贬值。另外,上周欧盟通过的7500亿欧元复兴基金更是增强了市场对欧盟财政一体化的预期,对欧元进一步产生积极影响。

(二)展望:短期主被动因素交织,长期转向主动贬值

短期欧强美弱的格局将继续推动美元被动贬值,但大选前特朗普煽动民粹的不确定性、以及美欧疫情防控、经济前景与逆周期政策仍存极大不确定性,美元走势存在阶段性波动走强的可能。一方面,近期美国新增确诊人数已进入新的平台期,疫情控制与经济修复层面欧强美弱的格局短期难以改变,同时随着欧盟与美国7月经济数据的陆续发布,若欧盟数据超预期改善而美国数据走弱,或将推动美元继续被动贬值。另一方面,大选前特朗普煽动民粹的不确定性,手段多样,泛政治化冲突、金融点式制裁、甚至局部军事微摩擦,可能会激发市场的避险,抬升美元;历史上大选年也存在美元走强的大选效应。短期内还需要警惕的一点在于,考虑到美国国会目前正在制定下一轮财政刺激法案、而欧洲国家诸如法国、西班牙的新增病例出现一定反弹的迹象,未来美欧的逆周期政策落地、疫情前景与经济修复前景均存在不确定性,美元仍然存在走强的可能。

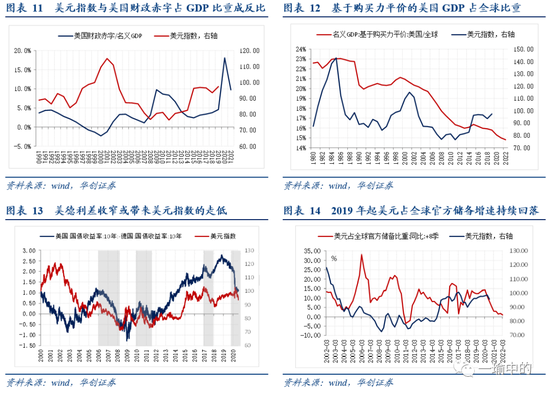

长期美元大概率将转向由主动因素带来的贬值周期,直至美联储货币政策转向的预期出现。回顾美元指数的历史大周期,美元由100以上趋势性下跌至80附近的背后,通常有三大层面的因素。

首先,从美国自身的经济实力来看,美国财政赤字占GDP比重与美元指数成正比、美国GDP占全球GDP的比重与美元指数呈反比,这两项指标衡量了美国经济的健康度以及相较全球的经济实力;根据CBO对2020-2021年财政赤字的预测,预计财政赤字率将创下历史新高,同时,受疫情对经济的冲击,根据彭博一致预期,美国GDP占全球比重大概率将继续下行,导致美国自身经济实力对美元指数的支撑弱化。

其次,从资产配置的角度来看,金融危机后由于欧日均实施负利率,大量资金投资美元资产以实现套利交易;而疫情后美联储迅速降息带来美德利差大幅收窄,叠加欧盟复兴基金落地后将发行7500亿欧元的欧盟主权债务,也增加了欧盟主权债务的投资范围,对美元资产的投资需求或减弱。

最后,美国对外政策的角度来看,1985年美元指数的持续走弱背后的一大重要原因来自于广场协议的签订,美国通过政治力量实现了美元趋势性的贬值。而当前美国对外政策的不确定性(诸如美中摩擦、美国退出WHO等)可能会弱化全球对美元资产的投资需求,可以看到2019年以来已经出现了美元占全球官方储备比重增速的回落。

四

美债:定价机制已超出三因素定价模型

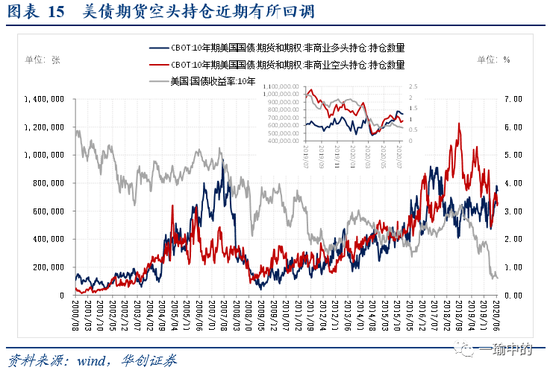

美债定价机制已超出三因素定价模型,在为经济复苏定价。根据我们的美债三因素模型,所测算的当前美债收益率应为负值,而根据Q2和Q3以来的收益率均值倒算的隐含实际GDP增速分别为2.3%、1.4%,说明当前的美债市场已开始定价复苏。不过,近期受美国疫情二次反复的影响,美国经济修复前景不确定性提升,对应美债收益率进一步下行、美债期货空头持仓也有所下降。预计未来在美国经济真实复苏之前,若市场无其他变化,则美债大概率延续当前低位震荡的水平;若后续美联储实施YCC操作,则将进一步将中长期美债框定在低位区间。

五

人民币汇率:大趋势向好,波动性加大

基本面支撑下大趋势向好,但中美事件型冲击或加剧人民币汇率波动。从4个角度观察人民币汇率未来走势:1)干预视角:近期逆周期因子基本没有干预汇率,反映近期汇率波动以市场因素主导;2)基本面视角:经常账户顺差与金融账户资本流动下半年预计稳定流入格局不变,结售汇也比较稳定;3)预期面视角:企业结售汇比例稳定,意味着企业部门对汇率的预期稳定,并无特定方向;4)交易面视角:中美摩擦近期加剧已造成交易量出现快速走高,后续需要警惕大选前中美的不确定性可能带来交易面的恐慌贬值波动。整体来看,下半年对汇率的观点为:汇率走势类似2019年,基本面向好带来大趋势向好,但中美事件型冲击可能会让汇率呈现阶段性过山车走势,波动性加大,但波动性不会改变趋势方向。

温馨提示:投资有风险,选择需谨慎。

-

春晚黑科技背后:人形机器人离“真赚钱”还有多远?

2026-03-02 16:15

2026-03-02 16:15

-

2026年打新债需满足哪些条件?具体怎么做?

2026-03-02 16:15

2026-03-02 16:15

-

年度盘点:10+热门赛道ETF榜单合集

2026-03-02 16:15

2026-03-02 16:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章