菜油期货成交金额位列榜三

发布时间:2020-7-20 15:28阅读:897

20日,国内商品期货整体涨跌参半,油脂期货吸足投资者眼球,菜油、棕油及豆油领涨,其中菜油主力涨停;成交金额方面,棕油领先,沪镍次之,菜油首次超过铁矿石位居第三。

截止收盘,菜油主力涨5.01%,报8719元;棕油主力涨3.05%,报5542元;豆油主力涨2.74%,报6228元。

成交金额方面,依然是油脂期货活跃。棕油主力以1021亿元夺得榜首;沪镍以799亿元次之;菜油期货则以780亿元位列第三,且其首次超越铁矿石成交量。

面向未来的思考:暴涨27%的菜籽油 商品定价究竟 是情感真实还是事实真实?

我们回望过去发现虽然发生了确定性的通胀,但基础原材料价格并没有长期显著上涨的趋势,这一点在近20年更为明显。

过去我们一直能享受到全球精细产业分工带来的廉价商品,比如美洲的大豆, 棉花,玉米,还有油菜籽。对比国内出油率35-37%,售价2.9元一斤的国产菜籽,出油率42%,到港价格3600元每吨的加菜籽显然有更大的优势。但近两年逆全球化的势头让全球分工带来的效率红利逐步减少。

油粕研究有一句俗话:“油粕坐在跷跷板上”,说的是油粕存在此消彼长的关系,在盘面观察中很少看到油粕涨跌幅一致的现象。除此以外,还有一个规律是:出油率决定了油粕比的长期走势。

数据来源:中信建投期货农产品研究,Wind

在过去5年中,我们发现了几个现象:

1。 出现了多次豆系油粕比和菜系油粕比的背离,且每一次都是菜系油粕比更为强势。

2。 整体上看菜系油粕比有逐级抬高的趋势,而豆系油粕比面临长期压力。

我们认为这些现象的原因来自于出油率的差异,进口菜籽的出油率是进口大豆出油率的2倍以上,因此油厂的销售考量时有个潜意识:菜籽油是主产品,豆油是副产品。

数据来源:中信建投期货农产品研究,Wind

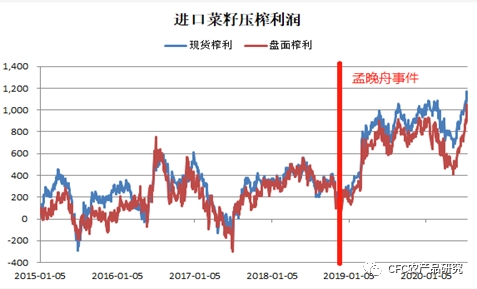

加菜籽进口的收紧成为菜籽油本轮拉升的主要逻辑,50天OI2009合约从6500上涨至8400。菜籽压榨厂估计难以想到2018年12月1日的重要意义,在此之前的压榨利润在-300到750元每吨之间波动,而在此之后开启了一次变革,压榨利润目前已经升至近1200元每吨,但这并不能算行业红利,因为榨利的来自于因为大量进口菜籽不供货带来的供应持久性萎缩。

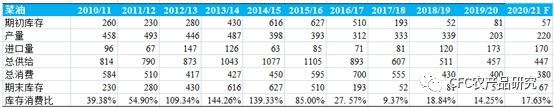

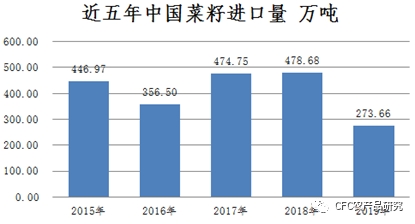

在过去的正常年份,我国的菜籽油消费在600万吨左右,2016年的国储菜油拍卖仍一度让菜油消费达到5年新高的700万吨,但今年我们预计菜籽油的消费将大量被豆油替代,2020年预计菜油消费很难超过400万吨。目前我国油菜籽进口准入国家仅有四个:加拿大,澳大利亚,蒙古和俄罗斯,受到中加关系影响,今年以来中国进口菜籽128万吨,预计全年进口不超过200万吨,作为对比2015年的进口菜籽达440万吨。

数据来源:中信建投期货农产品研究,Wind

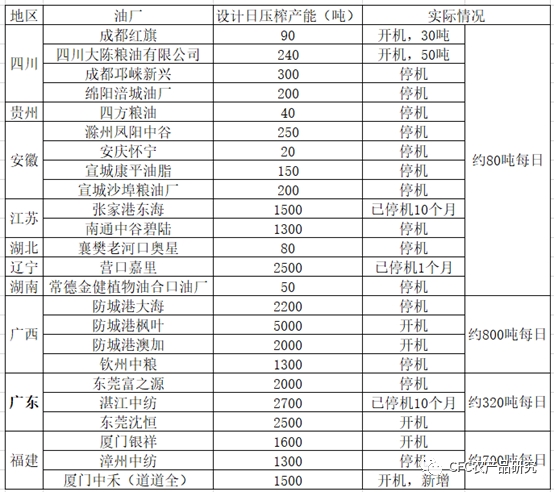

大众看到的是1200元每吨的暴利,行业则是唏嘘。光鲜背后是产能利用率骤降至10%附近,全国有近70%以上的压榨产能因菜籽进口受阻而停机,仅剩下广西、福建部分民营工厂维持少量开机,全国每日的菜籽压榨量近期不足2000吨。中粮和益海系工厂出于谨慎性要求,都并没有做菜籽进口尝试。我们了解到,企业随时盼着复工复产,但难题在于菜籽进口困难重重。

数据来源:中信建投期货农产品研究

油菜籽进口管制的时间线:

2019年3月5日,加拿大最大的谷物加工商——理查森国际有限公司,被宣布吊销对华油菜籽出口许可证(GMO),该企业油菜籽占加拿大对华出口总额的15%。

2019年3月26日,嘉能可(Glencore)旗下农业分支企业、总部位于加拿大最大的油菜籽产地——萨斯喀彻温省省会里贾纳的威特发(Viterra Inc)被中国海关总署网站公布吊销对华油菜籽出口许可证;

2019年4月2日,加拿大联邦农业部长毕博(Marie-Claude Bibeau)称,收到“更多类似的吊销许可证通知”。

此后2019年的我国菜籽进口量锐减至273万吨,下降200余万吨。

数据来源:中信建投期货农产品研究

菜油10000元每吨不是梦?对商品定价是情感真实还是事实真实?

做投研要牢记这一点——人并非理性生物。他们由情感驱使,被偏见支配,傲慢与虚荣是他们的动力之源。

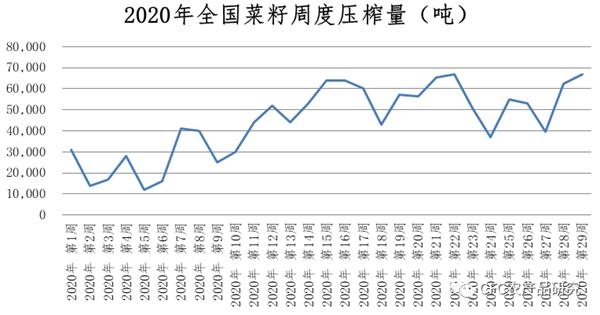

产量会受到利润的调节,这是商品领域的规律,即便菜籽进口难度很大,但近些年新高的榨利预计也能让油厂披荆斩棘。我们关注到7月13日当周的菜籽压榨量已经升至6.25万吨,这是2020年以来仅次于第21周的压榨量,且预期本周和未来两周的菜籽压榨量还有望进一步增加,新增的产量集中在福建和广东地区。

数据来源:中信建投期货农产品研究

除此以外,国内菜籽油的价格飙升后,进口利润也增加至近几年的峰值水平,进口利润达1000元每吨左右,套盘利润创出历史高位。菜油停止收储后的正常年份,年均的进口菜油总量在70-80万吨之间,但之后菜油的进口量显著增加,2019年共计进口161余万吨,我们预计2020年菜油总计进口量将达到160-180万吨,且集中于三四季度到港。

数据来源:中信建投期货农产品研究

油是可以调和的

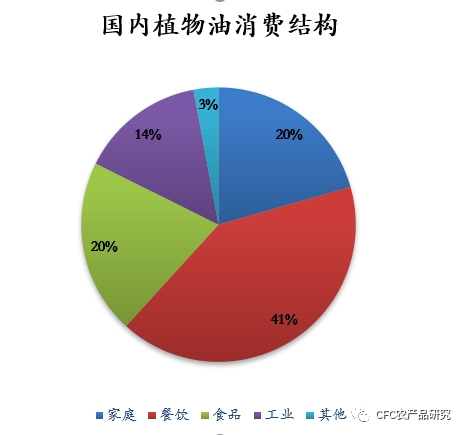

目前我国全年植物油消费大致3500万吨,其中菜油消费400万吨,豆油1700万吨,棕榈油1400万吨,主要的消费途径是家庭和餐饮消费,分别占20%和41%。在我们的调研中了解到,菜油在餐饮中的消费量已经基本下降至刚性的水平,目前餐饮用油里菜油的用量占比不超过7%,菜油在国内主要的使用方向是家庭烹饪的小包装油。对于小包装油因为多是事前定价,且即使原材料成本显著上涨也不容易调高定价,因此调和油的配方调整就很有可能。届时菜籽油用量少了,虽然需求减弱导致价格向下调整的幅度难以预估,但方向是清晰的,直接喊出10000元每吨的价格有些轻浮,毕竟有如下几个事实:

-

植物油使用上客观存在很强的替代性。

-

棕榈油和豆油在未来都有望存在较大的潜在产量。

数据来源:中信建投期货农产品研究

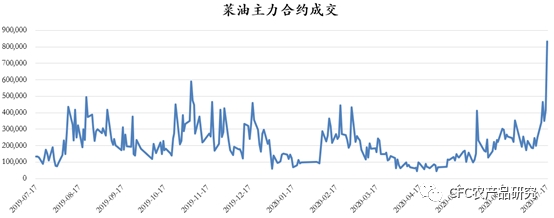

期货的成交量是个很灵敏的市场温度计,菜油2007合约终于不负众望地把市场焦点引向了菜油主力合约。我们在草根调研中发现,菜油产业内部存在一个反常的现象,大多数销售都反馈库存非常紧张,但高层的领导却暗自有默契的看空,即使价格从8000站上了8500。 我们有过反思,为什么市场噪音这么多?期货投资因为本身存在的信息门槛,让多数投资者选择轻信看上去更容易理解的逻辑,即使细查之下,千疮百孔,但深思和反问都是反人性的,人的本性是选择性地相信,所以每一种声音,都不缺乏偏见和势利的附庸。

数据来源:中信建投期货农产品研究,Wind

面向未来的思考:

如若研究需要在基本面和价格之间从一而终,现在投研的角度,我更倾向于价格。价格的分位数代表的是赔率,于再好基本面的品种上高价追多都会陷入一个被动参与击鼓传花的游戏,下车的时点把握一定是要提前于基本面的恶化,而这让择时变得更难。因此,在周期商品的研究上,我个人更倾向于在价格大幅偏离均值之后,做回归的方向,尤其是农产品,但在回归的方向上获得浮赢之后,是在均值水平还是在另一个极端平仓了结才是考验基本面功力的时刻,我个人经验是价格对供需的调整通常是过犹不及的。

快意恩仇是很多人的心之所向,这样的心态也在影响市场上大多数的人,认为每一个判断都值得重仓进去,毕其功于一役实现财富迅速积累。但这类极端非线性的财富增长,大概率会在未来回吐给市场。有纪律的交易是反人性的,所以能走的更久远,也就是说需要深入理解一些常识。

昨日种种,皆成今我,寸尺见方,满纸荒唐。

周度报告免不了有事后分析的嫌疑,而凡事到了回忆的时刻,真实地像假的一样。我们对商品研究的热爱源于这个市场对参与者素质要求上,更多的在于独立客观、尊重分歧、带着谦卑的锋芒和勇气(因为跟随市场潮流是不需要承担责任的),与此相对的是成见、傲慢和厚古薄今,研究是一场对自我的修行。

欢迎前来咨询预约开户,点击头像添加微信沟通。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章