豆粕看涨中下跌,绝望后能否走出大行情?

发布时间:2020-5-21 20:13阅读:558

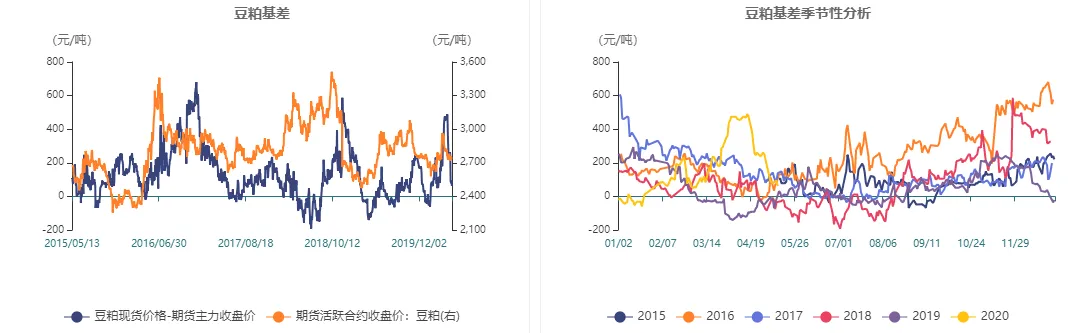

豆粕的上涨行情一直备受市场关注,一方面是国家对于恢复生猪存栏的大力扶持,一方面是低库存,在横盘很久后,3月30号市场传出阿根廷港口因为疫情关停,致使3-4月份受疫情影响,大豆到港量偏低,豆粕主力合约一度站上3000点,但是很快回落,豆粕迎来一波漫长的下跌,同时超高的基差也通过期货带动现货下跌,使得400-500基差得以修复到100以内。在国家大力支持生猪产能恢复的背景下,豆粕需求的逻辑说得通吗?在如此高持仓的情况下,今年还有大行情吗?

5月USDA供需报告整体偏中性,中国再度购买美豆。天气方面,美豆产区未来2周降雨整体正常,适宜大豆播种和生长。当前美豆期价低于种植成本,下跌空间较为有限。短期美豆在疫情下向上反弹乏力,或将震荡运行。

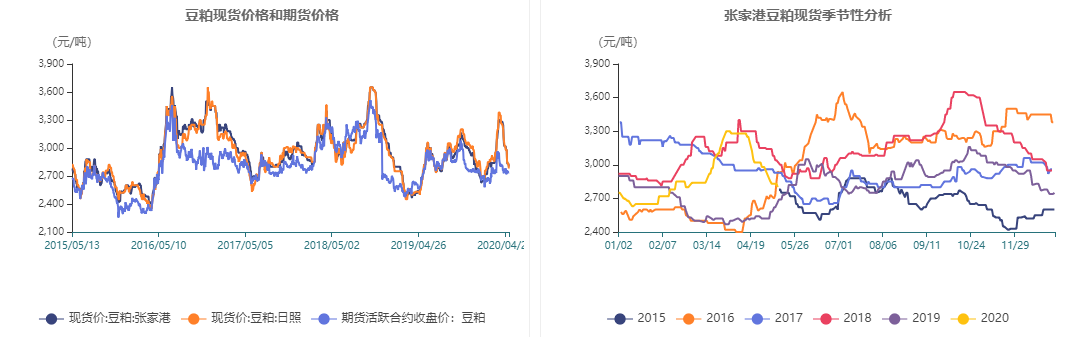

现货方面,连粕下跌,豆粕成交量清单,下游采购谨慎,5月12日总成交2.473万吨,其中现货成交2.313万吨,远期基差成交0.16万吨。截止至2020年05月12日,张家港地区豆粕现货价格2,800元/吨,较上一交易日下跌30元/吨。美豆出口销售低于预期,加上巴西雷亚尔继续贬值,使得巴西大豆竞争力进一步增加。

豆粕期现价差将会逐渐回归至正常,重点关注南美物流情况和北美种植的情况。

截止至2020年05月12日,张家港地区豆粕现货价格2,800元/吨,较上一交易日下跌30元/吨。从季节性角度来分析,当前张家港地区豆粕现货价格较近5年相比维持在平均水平。

USDA报告利空,国内继续弱势震荡

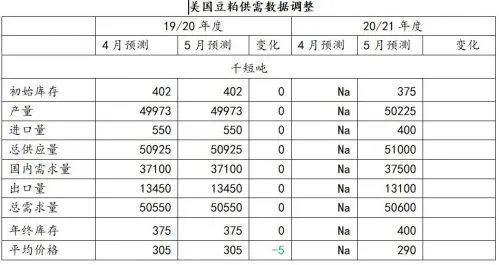

美国新豆供需预测偏多,尽管产量和供应量增加,但出口大幅上调,新豆库存下降,低于预期。全球新豆产量预期创纪录,巴西和阿根廷产量增加,中国蛋白粕消费增加,进口数量上调400万吨,消费增幅大于供应增幅,全球大豆库存下调,低于平均预期。

昨天usda公布民间出口商向中国出售13.6万吨大豆的报告,在19/20年运付,中国将会继续执行第一阶段协议。usda将19/20年度美国期末库存由4.8亿蒲上调至5.8亿蒲,高于市场预期。

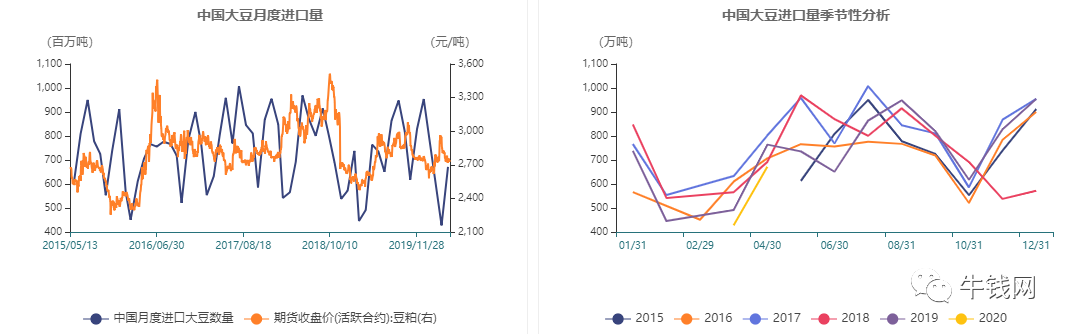

5-7月份大豆到港量巨大,豆粕承压

虽然前期受到新冠疫情影响,4月大豆进口量同比下降,但是3月份巴西对话出口创历史记录,未来几个月大豆到港量巨大,6月到港预报超1000万吨,美国大豆播种同比大幅增加,但是出口稍差。当前市场预计5-7月中国将有2800-3000万吨大豆到港,机构预计中国今年进口量将会有9300万吨。

根据中国海关统计:截止2020年04月,中国大豆月度进口量为671.4万吨,环比增加243.4万吨。从季节性来看,当前大豆进口量位于历史较低水平。

根据巴西政府数据显示,4月巴西大豆出口高达1630万吨,创单月历史最高,其中75%发往中国,5-6月对华出口将会继续保持强劲节奏。主要原因之一是巴西雷亚尔自年初以来大幅贬值刺激大豆出口,巴西大豆贴水的良好贴水,但是随着巴西大豆的库存下降,以及我国采购美国大豆的数量会逐渐增加,预计7月,巴西大豆对华出口数量或将开始回落。

需求是延迟,还是会缺失?

看好豆粕未来需求的大多逻辑是:未来生猪存栏恢复,饲料需求将会大幅增加。逻辑上似乎没有问题,但是近期猪肉价格持续回调,并且母猪和仔猪的价格维持高位,导致养殖利润下滑,打击补栏的积极性。按照能繁母猪产出小猪到生猪出栏的时间算,二季度的生猪出栏量将环比走低。8-9月份迎来豆粕需求最差时间点,届时豆粕需求将会逐渐走好。

其实受疫情影响,学校工作复工复学还没有完全恢复,季节性消费淡季加上集体消费的缺失、定期的国储冻猪肉投放,持续打压猪肉价格。

最后生猪产能恢复已经是政府高度重视的重点工作,全国都出台利好扶持政策,预计能繁母猪和生猪存栏将会缓慢增加,今年的9月生猪存栏规模将会回升,中长期利好豆粕的消费。

大豆库存低位,沿海豆粕库存连续3周增加

大豆卸货入厂增加,沿海大豆库存、油厂开机率均增加,截至5月8日沿海油厂豆粕由17.96万吨上涨至30.58万吨,连续3周增加。机构预测,5、6月份各有30万吨和18万吨菜粕到港,截至到5月8日油厂菜粕库存由21万吨上涨至21.3万吨。港口颗粒粕库存则连续下降至12.3万吨,降至去年同期水平。

截止2020年05月12日,进口大豆港口库存为6,117,140万吨,环比增加185,450万吨。从季节性来看,大豆港口库存位于历史平均水平。

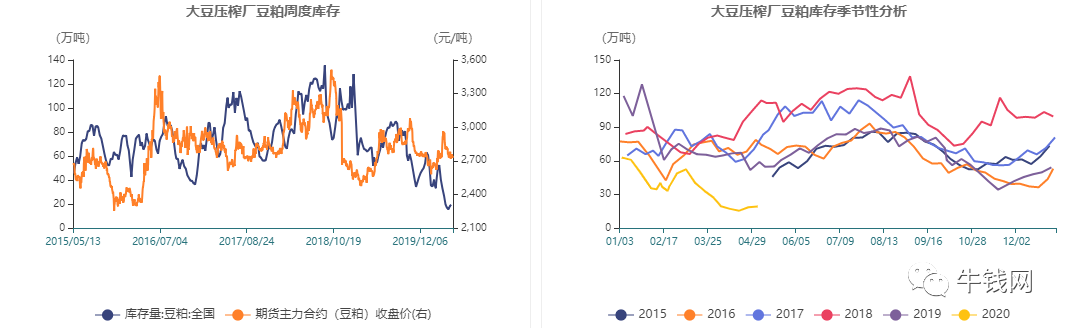

截止2020年05月03日,油厂豆粕库存为19.26万吨,环比增加0.75万吨。从季节性来看,豆粕存位于历史较低水平。2020年05月13日大连豆粕期货价格2,729元/吨。

综上,供应端未来5-7月份到港量巨大,关注未来巴西港口和美豆新季种植的影响,消费端,虽然国家大力支持生猪产能恢复,但是现在养猪的技术和资金门槛并不低,产能恢复路漫漫。

短期来看,巴西大豆出口非常强劲,在美国新作面积和产区天气不发生影响的情况下,豆粕缺乏明显的利好因素,还将保持弱势震荡格局。中长期看,可以逢低布局豆粕长线多单,2700元/吨的价格安全边际相对较高。

温馨提示:投资有风险,选择需谨慎。

5月USDA供需报告整体偏中性,中国再度购买美豆。天气方面,美豆产区未来2周降雨整体正常,适宜大豆播种和生长。当前美豆期价低于种植成本,下跌空间较为有限。短期美豆在疫情下向上反弹乏力,或将震荡运行。

现货方面,连粕下跌,豆粕成交量清单,下游采购谨慎,5月12日总成交2.473万吨,其中现货成交2.313万吨,远期基差成交0.16万吨。截止至2020年05月12日,张家港地区豆粕现货价格2,800元/吨,较上一交易日下跌30元/吨。美豆出口销售低于预期,加上巴西雷亚尔继续贬值,使得巴西大豆竞争力进一步增加。

豆粕期现价差将会逐渐回归至正常,重点关注南美物流情况和北美种植的情况。

截止至2020年05月12日,张家港地区豆粕现货价格2,800元/吨,较上一交易日下跌30元/吨。从季节性角度来分析,当前张家港地区豆粕现货价格较近5年相比维持在平均水平。

USDA报告利空,国内继续弱势震荡

美国新豆供需预测偏多,尽管产量和供应量增加,但出口大幅上调,新豆库存下降,低于预期。全球新豆产量预期创纪录,巴西和阿根廷产量增加,中国蛋白粕消费增加,进口数量上调400万吨,消费增幅大于供应增幅,全球大豆库存下调,低于平均预期。

昨天usda公布民间出口商向中国出售13.6万吨大豆的报告,在19/20年运付,中国将会继续执行第一阶段协议。usda将19/20年度美国期末库存由4.8亿蒲上调至5.8亿蒲,高于市场预期。

5-7月份大豆到港量巨大,豆粕承压

虽然前期受到新冠疫情影响,4月大豆进口量同比下降,但是3月份巴西对话出口创历史记录,未来几个月大豆到港量巨大,6月到港预报超1000万吨,美国大豆播种同比大幅增加,但是出口稍差。当前市场预计5-7月中国将有2800-3000万吨大豆到港,机构预计中国今年进口量将会有9300万吨。

根据中国海关统计:截止2020年04月,中国大豆月度进口量为671.4万吨,环比增加243.4万吨。从季节性来看,当前大豆进口量位于历史较低水平。

根据巴西政府数据显示,4月巴西大豆出口高达1630万吨,创单月历史最高,其中75%发往中国,5-6月对华出口将会继续保持强劲节奏。主要原因之一是巴西雷亚尔自年初以来大幅贬值刺激大豆出口,巴西大豆贴水的良好贴水,但是随着巴西大豆的库存下降,以及我国采购美国大豆的数量会逐渐增加,预计7月,巴西大豆对华出口数量或将开始回落。

需求是延迟,还是会缺失?

看好豆粕未来需求的大多逻辑是:未来生猪存栏恢复,饲料需求将会大幅增加。逻辑上似乎没有问题,但是近期猪肉价格持续回调,并且母猪和仔猪的价格维持高位,导致养殖利润下滑,打击补栏的积极性。按照能繁母猪产出小猪到生猪出栏的时间算,二季度的生猪出栏量将环比走低。8-9月份迎来豆粕需求最差时间点,届时豆粕需求将会逐渐走好。

其实受疫情影响,学校工作复工复学还没有完全恢复,季节性消费淡季加上集体消费的缺失、定期的国储冻猪肉投放,持续打压猪肉价格。

最后生猪产能恢复已经是政府高度重视的重点工作,全国都出台利好扶持政策,预计能繁母猪和生猪存栏将会缓慢增加,今年的9月生猪存栏规模将会回升,中长期利好豆粕的消费。

大豆库存低位,沿海豆粕库存连续3周增加

大豆卸货入厂增加,沿海大豆库存、油厂开机率均增加,截至5月8日沿海油厂豆粕由17.96万吨上涨至30.58万吨,连续3周增加。机构预测,5、6月份各有30万吨和18万吨菜粕到港,截至到5月8日油厂菜粕库存由21万吨上涨至21.3万吨。港口颗粒粕库存则连续下降至12.3万吨,降至去年同期水平。

截止2020年05月12日,进口大豆港口库存为6,117,140万吨,环比增加185,450万吨。从季节性来看,大豆港口库存位于历史平均水平。

截止2020年05月03日,油厂豆粕库存为19.26万吨,环比增加0.75万吨。从季节性来看,豆粕存位于历史较低水平。2020年05月13日大连豆粕期货价格2,729元/吨。

综上,供应端未来5-7月份到港量巨大,关注未来巴西港口和美豆新季种植的影响,消费端,虽然国家大力支持生猪产能恢复,但是现在养猪的技术和资金门槛并不低,产能恢复路漫漫。

短期来看,巴西大豆出口非常强劲,在美国新作面积和产区天气不发生影响的情况下,豆粕缺乏明显的利好因素,还将保持弱势震荡格局。中长期看,可以逢低布局豆粕长线多单,2700元/吨的价格安全边际相对较高。

温馨提示:投资有风险,选择需谨慎。

版权及免责声明:本文内容由入驻叩富问财的作者自发贡献,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至kf@cofool.com 举报,一经查实,本站将立刻删除。

推荐相关阅读

pta期货什么时候容易走出大行情?

PTA期货容易走出大行情的时间段通常与以下几个因素有关:1.旺季需求:PTA期货的旺季通常为每年的9月和10月,这一时期由于服装和纺织品的生产活动增加,对聚酯纤维的需求会上升,从而带动PTA需求...

菜油期货什么时候容易走出大行情?

菜籽油期货作为农产品期货的一种,其交易特点主要体现在以下方面:季节性波动明显:菜籽油的生产和消费具有明显的季节性,这导致其期货价格在不同季节会有较大波动。例如,每年的春末夏初是菜籽油的生产高峰期...

PVC期货什么时候容易走出大行情?

10月份国内PVC市场震荡上涨,临近月末价格高位回落,消化前期涨幅为主,暂时无法走出大行情。行情涨跌随时会出现拐点,不同的交易周期,不同的策略,具体可以找我详聊。具体分析来看,上涨的主要因素仍然...

橡胶期货什么时候容易走出大行情?

1.天然橡胶的价格变动具有明显的季节性:每年3~7月间天然橡胶价格以下跌为主,8月至次年2月天然橡胶价格以上涨为主,容易走出大行情。2.3月价格上涨概率最低,1月与2月最高:每年3~7月以及11...

建议留意豆粕,或许会走出大行情

最近,后台收到一些朋友的留言,询问,哪个品种后市有比较大的机会,我个人的观点是,油脂,化工,后市,7,8月份若能稳住,价格都是低位,相信都有比较大的机会,关键是手里的本金要保护好,把钱花在刀刃上。机会是很多的。多点耐心和规划。眼下,6月份,我建议多留意关注豆粕的走势,特别是这次疫情来了之后,豆粕总体比较抗跌,为什么?豆粕作为禽类饲料,我身边一位做现货的朋友说的比较简单:经济不好,人可以少吃点饭,猪,鸡鸭的饲料还要给足的,不然养殖没法做了。我记得我年前,还试着做多1次豆粕。当时,对豆粕做过分析,虽然疫情来...

建议留意豆粕,或许会走出大行情(原创)

最近,后台收到一些朋友的留言,询问,哪个品种后市有比较大的机会,我个人的观点是,油脂,化工,后市,7,8月份若能稳住,价格都是低位,相信都有比较大的机会,关键是手里的本金要保护好,把钱花在刀刃上。机会是很多的。多点耐心和规划。眼下,6月份,我建议多留意关注豆粕的走势,特别是这次疫情来了之后,豆粕总体比较抗跌,为什么?豆粕作为禽类饲料,我身边一位做现货的朋友说的比较简单:经济不好,人可以少吃点饭,猪,鸡鸭的饲料还要给足的,不然养殖没法做了。我记得我年前,还试着做多1次豆粕。当时,对豆粕做过分析,虽然疫情来...

TA的文章

全部>

TA的回答

全部>

优选券商

更多>

热点推荐

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章