可转债行情“两重天” 更有转债上演“一秒天地板”

发布时间:2020-10-27 14:13阅读:488

“冰与火之歌”在可转债市场愈演愈烈。

10月27日上午,可转债行情分化,超10只转债涨逾20%,盘中临时停牌,还有多只转债跌逾20%,触发“熔断”,更有转债上演“一秒天地板”、两次跌到“熔断”。

转债行情分化,体现出资金分歧加大。随着监管出击、理性投资恢复,转债炒作有望降温。

行情分化两重天

在集合竞价期间,20多只转债一度涨约10%。但随着集合竞价结束,不少转债“破功”,截至9:25,涨幅超(含)10%的转债仅剩9只。

开盘后,首日上市的奇正转债因涨30%停牌半小时,英联转债等超10只转债涨幅扩大至20%及以上,延续“熔断潮”。但与此同时,此前曾因涨幅超过限制而多次“熔断”的九洲转债盘初大跌20%,被临时停牌。宝莱转债等跌幅也逐渐扩大。

盘初走势(截至09:42)

10点后,盘初临时停牌的转债渐次复牌,大部分涨幅回落。其中,今天转债、晶瑞转债上演“天地板”,复牌后大跌20%,触发熔断。部分转债复牌后,涨幅在20%附近挣扎,但最终没撑住。截至10点8分,涨幅超20%的转债仅剩3只。

九洲转债复牌后跌幅曾短暂缩窄,但跌幅很快扩大至30%,盘中第二次“熔断”。

因涨超20%和跌超20%而熔断的转债数量一度相当。

多只转债因跌幅过大触发熔断

临近上午收盘,又有转债冲高“熔断”。但与此同时,一度涨近100%的奇正转债,涨幅在上午尾盘回落至42.51%。截至上午收盘,共有10只转债涨幅超(含)20%,3只转债跌幅超21%。

上午收盘行情

炒作越来越“纯粹”

今年以来,转债市场已经经历了几轮炒作。3月中下旬,结构性行情频现,口罩、抗疫药、新基建等热点题材轮番上阵,相关转债被游资盯住而遭到爆炒。4月中旬,借着A股反弹,转债炒作又起。8月中旬,大盘表现较为平淡,新券上市大热带动老券被炒作,但炒作对象仍以小盘债为主。

一开始,转债炒作依靠正股涨停、热点题材,还不完全是“空穴来风”,但随着投机资金增加,后来连题材热点都不顾了,直接“硬炒”小盘债。

涨幅居前转债市值较小

而在没有正股支撑的炒作中,分化很容易出现。只是此前几日转债炒作升温,“抬轿子”的力量够足,较少出现特别强烈的对比。但随着泡沫愈积愈厚,投资者的理性逐渐恢复,以及监管也在出手,炒作转债的阻碍越来越多。

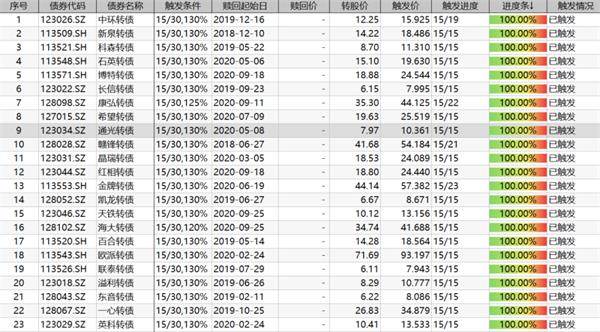

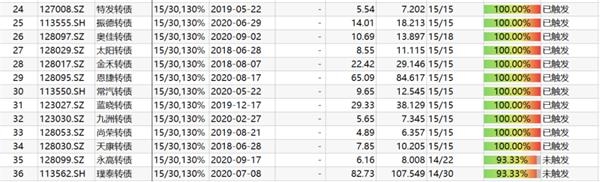

尤其是对于已经满足强赎条件的转债,投资者更要关注。数据显示,九洲转债、通光转债、晶瑞转债等已经满足强赎条件。

转债强赎条款进度

“疯狂”还能持续多久?

10月23日晚间,证监会公布《可转换公司债券管理办法(征求意见稿)》,特别提到针对近期出现的个别可转债被过分炒作、大涨大跌的现象,着重解决投资者适当性管理不适应、交易制度缺乏制衡、日常监测不完备等问题。

天风证券孙彬彬团队认为,后续转债交易规则方面可能会结合正股交易特征进行修改,比如引入与正股相同的涨跌停板制度(上交所±10%,深交所±20%)、以及“T+0”等。

不过,有业内人士指出,在交易细则落地前,资金仍有动力利用“T+0”和无涨跌限制的交易规则获利。

事实上,参与炒作的部分个人投资者也是带着“博弈”心态的。近期,有投资者在网络平台上表示,转债就是“撑死胆大的饿死胆小的”。还有人表示,做转债就是来投机的,来做“一天翻倍、两三天翻三四倍”的交易。

对于后续走势,分析人士普遍认为,随着监管出击,转债市场炒作会逐步降温。根据此前几轮转债炒作的情况,虽然监管出击后炒作并未马上终止,但也逐步接近尾声。

温馨提示:投资有风险,选择需谨慎。

当前我在线

当前我在线

分享该文章

分享该文章