首批科创板50ETF正式上报 涨跌幅可达20%

发布时间:2020-7-15 16:58阅读:535

一款涨跌幅20%的ETF产品正渐行渐近。

上证科创板50成份指数正式发布进入“读秒阶段”,备受关注的首批科创50ETF也于今日正式上报。

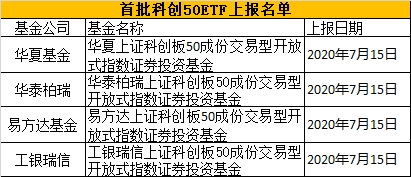

基金君从证监会网站发现,首批四家跟踪上证科创板50成份指数的ETF及其联接基金正式上报,其中包括易方达、华泰柏瑞、华夏、工银瑞信四家公司。未来,若这类产品被受理、获批、发行,上市,将有望成为首批涨跌幅为20%的ETF产品。

无论是科创板指数还是相关ETF推出,都有着积极意义。作为反映科创板证券价格表现的首个指数,“科创50”指数的推出有助于为投资者提供客观表征市场和业绩评价基准的工具,并为指数型投资产品提供跟踪标的。而对于普通投资者而言,投资科创板门槛较高,而ETF门槛较低,可以借道指数基金分享改革红利。

科创板50ETF的上报,对于ETF市场和科创板市场,都是一件大事。统计显示,截至7月14日,沪深两市挂牌股票ETF市值达7700亿元,而截至今日,科创板最新市值为2.55万亿元。

首批科创板50ETF上报

7月23日,正是科创板开市一周年的日子,届时也将同时发布科创50指数,而今日,首批跟踪科创50指数的ETF也正式上报。

基金君在证监会网站上发现,华夏上证科创板50、华泰柏瑞上证科创板50、易方达上证科创板50、工银瑞信上证科创板50等4只ETF及其联接基金正式上报,上报日为2020年7月15日。

经过至少数月时间的激烈角逐,近期基金行业内就传出,首批推出上证科创板50成份指数ETF的基金公司已经确定,今日上报的四家公司跟市场传出消息基本一致。

一位基金公司产品部人士表示,上证科创板50成份指数编制方案已于6月中旬出台,根据过往流程,只要相关指数编制方案出台之后就可以进行授权。彼时有消息称,争夺授权的公司多达20家,最终首批推出科创50ETF的名单“花落”上述四家公司。

据基金君了解, 从过往运作情况上看,ETF品种先发优势明显。因此,首批上证科创板50ETF的入围竞争达到白热化程度。业内有消息称,在被动投资领域有丰富运作管理经验,且具有相当规模,旗下有上证50、沪深300等大型宽基产品是入围的必要条件,此外,对公司权益基金管理规模、风险控制等也有相应要求。

从目前入围名单上看,华夏、易方达、华泰柏瑞、工银瑞信四家基金公司基本都有着多年运作数百亿上证50ETF、沪深300ETF或创业板ETF等宽基ETF的管理经验,易方达和华夏基金公司整体规模位居行业前列,华夏基金、华泰柏瑞、易方达旗下股票型ETF规模也位居行业前列。

除上述四家基金公司之外,近期业内有消息称,还有其他几家基金公司也获得相关授权,目前已有大型基金公司对基金君表示获得授权,但具体信息有待产品上报进一步验证。

不同于早些年上证50、沪深300、中证500、创业板等重要宽基ETF刚推出时,最多只有两家基金公司拿到ETF首发资格,此次首批科创板50ETF入围家数相对多一些。“四家基金公司旗下产品谁能最终做大,还要看后期的运作管理以及投资者的选择。”一位基金公司人士称。

有望成为首批涨跌幅为20%的ETF品种

光大证券研究所金融工程研究团队分析指出,从产品布局的角度看,ETF是科创50指数的首选载体。一方面,ETF相对普通场外基金具备更加便捷的交易方式,相对股票其跟踪指数可解决选股难题,个人投资者在国内ETF中占据较大比例,且交易属性明显。且从历史数据看,波动率更大,弹性更大的指数,相应的ETF规模越有可能做大,而科创板股票本身也具备波动较大弹性更大的特征;另一方面,个人投资者参与科创板股票有一定的限制:“一是申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,二是参与证券交易24个月以上。”,较多个人投资者无法参与到科创板的投资中,公募基金作为代客理财的资管机构,个人投资者参与门槛低,个人投资者可通过公募基金产品的形式参与科创板。从产品布局的角度, ETF是科创50指数的首选载体。

值得注意的是,与主板不同,科创板股票上市前五日不设涨跌幅限制,之后每日涨跌幅由主板的10%放宽至20%,因此投资标的为科创板股票的科创50ETF,也有望成为首批涨跌幅为20%的ETF品种。

“上交所此前放宽科创板涨跌幅比例,主要目的是为了让市场充分博弈,尽快形成均衡价格,提高定价效率。科创50ETF同步实施涨跌幅20%之后,并不意味着一定就能涨到20%上限,但有了更宽的交易空间之后,可以减少原来主板市场10%涨跌幅限制之下频繁触及涨跌停的情况,有利于改善ETF产品流动性。”一位ETF基金经理分析。

“2015年A股市场巨幅波动,基金公司面临巨大的赎回和估值压力。当时市场上很多股票因为跌停失去了流动性,尽管接下来的交易日很可能还会继续下跌,但当日赎回的基金份额依旧按照当日跌停价计算净值,基金净值并没有反应股票的真实定价。”另一位ETF基金经理表示。

上述ETF基金经理称,相比主动型基金,ETF是用一篮子股票申赎,持仓股票跌停并不会影响ETF申购赎回,但相关股票的二级市场价格没有及时得到合理定价,ETF的盘中参考价格(IOPV)也存在失真的可能性。“科创板涨跌幅放宽至20%,是逐渐向国际资本市场接轨之举,这一措施可以使得信息更加及时反馈至股票市场。同步放宽涨跌幅比例的科创50ETF也改善了此前10%涨跌幅限制下,投资者想买却买不进,想卖却卖不出的局面。”

作为指数化投资工具,ETF的投资价值主要取决于标的指数的发展空间。

在华泰柏瑞基金指数投资部总监柳军看来,科创板的设立,不仅体现了国家战略意志,而且能够增强投资者的获得感,享受到中国科技创新的成果。过去十年,一大批互联网公司海外上市,国内投资者成就了中国互联网产业,但错失了其快速发展带来的丰厚投资机会,近年来科技创新已上升到国家战略层面,在新一代信息技术、高端装备、生物医药等领域取得了积极成果,亟需资本市场配套重大改革,吸引优秀的科技创新企业在境内上市,培育出科创领域的伟大公司,科创板在制度上予以了高度创新性和包容性,并试点注册制,一大批符合国家战略、突破关键技术、市场认可度高的科技创新公司登陆科创板,给A股市场增添了新鲜血液,激发了市场活力,并产生了良好的赚钱效应,形成了投资与融资的良性反馈。

他同时指出,投资科技创新企业具有高度的不确定性和不可预测性,分散化组合投资是较为可行的投资方式,通过指数遴选不断优胜劣汰,将优质的科技创新企业推向资本市场的顶峰,让投资者既能降低参与科创板的风险,也能享受到科创企业创新成果的市场回报,科创板50指数便应运而生。科创板50指数在指数编制方面也做了与传统宽基指数不同的设计安排,成份股的调整频率由通常的半年调整一次改为季度调整一次,这也是为了适应科技创新企业的特点和科创板初期市场特征,在指数层面能够针对市场变化及时作出调整,增强指数对科创板的代表性。

温馨提示:投资有风险,选择需谨慎。

十大期货交易平台有哪些?最正规期货交易平台是哪个

十大期货交易平台有哪些?最正规期货交易平台是哪个

期货交易平台哪个正规?十大正规期货平台

期货交易平台哪个正规?十大正规期货平台

国内十大正规白银交易平台

国内十大正规白银交易平台

十大白银正规交易平台,正规白银投资平台有哪些?

十大白银正规交易平台,正规白银投资平台有哪些?

当前我在线

当前我在线

分享该文章

分享该文章