温州 金华2000万股票开户佣金.2全包

发布时间:2017-7-3 16:24阅读:487

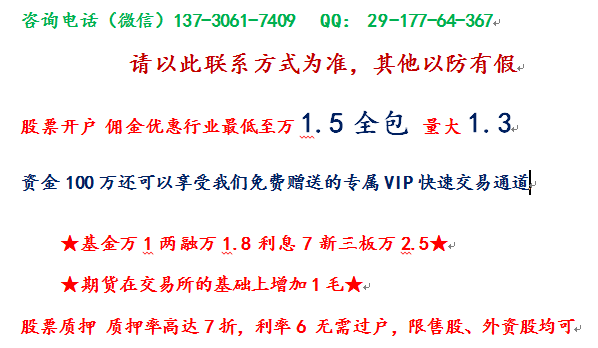

股票开户 佣金.5 量大.3全包 请联系汤经理

联系电话/微信 137-3061-7409

联系QQ 29-177-64-367 请以此联系方式为准,其他以防有假

投资品种丰富:期货(商品、金融)、新三板、期权、基金、债券、股票质押

回购、理财产品……更有众多机构业务:新三板挂牌、项目融资、IPO/并购/重

组等等

基金 两融.8利息7 新三板.5 期货在交易所基础上增加2毛

股票质押回购质押率7 利息6 无需过户 外资股、限售股均可

公司开户方式多样:手机开户、柜台开户、上门开户。方便你我他

业的理财经理一对一服务,解决你在开户前、开户后的一切问题

股票开户、转户免费(转户无需抛售股票)开户即可享受超低佣金

每日各大券商的大盘分析、研究报告、个股分析一一奉上

---------------------------------------------------------------

投资周期性股票需要注意的方面。

牛市和熊市是四个周期和三个杠杆的博弈和互动。

有周期性就表明有可预测性。只有认识了四种周期的先后顺序和相互间的作用,才能在牛熊更替中作出有前瞻性和预见性的判断。

有杠杆,股价的波动幅度就常常会出人意料的剧烈,投资者往往忽视了杠杆的力量而低估了股价的波动幅度,在牛市初期往往会认为股价的上涨超出了基本面的支持。只有认识了杠杆的力量,才能认识到股价的波动和基本面的波动往往是不成正比的。

投资周期性股票,一定要在炮火声中买进,在烟花声中卖出。例如,在消费者信心低迷时,通常是买入可选消费品股票的好时机。

当股市经过大跌而达到合理的估值水平之后,开始在资金面和政策面的推动下上涨,这时不应该过多地担忧基本面(这就是华尔街常说的Climb the wall of worry)。熊市见底时,基本面总是很不理想,所谓黎明前的黑暗。

四年后回头看,四种周期所对应的政策底(2008年8月)、市场底(2008年11月)、经济底(2009年3月)和盈利底(2009年6月)在上一轮的熊牛替换中得到的市场的依次验证。

这一轮的市场启动则有所不同。此次政策底是在2011年11月30日首次降准时出现,之后2012年1月初的2132点,当时看似乎是市场底,但是距离政策底的时间太短、调整幅度太小,后来没能守住(当然,即使把2132点当作市场底,能坚定持有到现在也不吃亏)。最后的市场底目前看是到2012年12月5日的1949点才出现,与政策底相差了整整一年,而且有可能迟于经济底(目前判断大约是在去年的10月前后),也就是说,市场底领先经济底的一般规律这一次没有兑现。究其原因,主要是因为这次政策放松的力度大大低于市场预期。2012年下半年的上海银行间利率Shibor还是上升的,说明货币政策的放松在下半年基本停滞,在这样的货币政策环境下市场底延后出现也就不足为奇了。

尽管市场底的出现迟于往常,但是三种杠杆的轮动到目前为止似乎还是依次地展开了。高财务杠杆的金融地产从2011年的11月30日降准之日起开始有较明显的相对收益,尽管其绝对收益在过去的两个多月里才开始被大家注意。一些高运营杠杆的周期股(例如水泥、汽车等)也在2012年9月起领先市场3个月见底,之后大幅地跑赢了股指。随着经济见底复苏的迹象越来越明显,过去两个月的市场轮动明显加快,基本按照2009年的板块轮动模式在展开,逐步转向强周期行业。

必须指出的是,运营杠杆高的行业里许多是低盈利、高波动、没有定价权的烂行业。实际上,正是利润率低的行业的运营杠杆是最高的,1%的净利润率回升到3%,就是3倍的利润增长,这种周期性的利润复苏往往是股价上涨的短期驱动力。在上述2009年3月的PPT中,我推荐的板块是钢铁和航运,这恐怕整个股市中最烂的行业了,高度产能过剩且没有产能退出机制,导致行业长期净利润率极低。之后的4个月内,航运和钢铁的一些龙头股票上涨超过了100%,但是如果没有及时卖出,长期持有难免血本无归。这种烂行业只能做波段,买对还得卖对,刀口舔血的活,只适合在经济有强复苏、股市有大行情的背景下进行。

然而,目前中国经济的内、外部条件和2009年有着明显差异。简单说,这一回经济复苏的力度可能明显小于2009年。当时有4万亿的项目和10万亿的贷款汹涌而出,还有美国正在展开的定量宽松,目前都不具备。虽然有欧洲和日本的货币宽松,但是对美元计价的大宗商品的价格走势的影响大不如前,因此对许多资源导向的发展中国家的经济促进力也大不如前。另外,过去两年的经济下行,只有去库存而没有去产能,同时由于中国成本优势的削弱也大大降低了实体经济产能扩张的意愿,这些因素都限制了复苏的强度。在这样的小周期的背景下,强周期的行业还能有多大空间值得斟酌。

相比之下,金融地产仍是性价比最好的周期股。目前,金融地产在估值和品质方面明显占优,强周期行业在时机方面也许占优(如果你相信强复苏和大牛市的话),也许不占优(如果你认为是弱复苏和中级反弹的话)。权衡再三,金融地产的胜算似乎更高些,特别是市场化管理的股份制银行(尽管急涨之后短期有调整压力)和不怕调控的龙头地产股(今年房地产调控可能加强),其中,一些“地产+X”的公司可能更具估值修复和盈利改善的空间。如果是弱复苏的话,低估值、高定价权的金融地产明显更有安全边际;如果是像2009年那样的强复苏的话,其实金融地产那年的涨幅也并不弱于其它强周期股。

单纯的行业轮动的时机选择是个吃力不讨好的苦差事,能做对的总是少数,必须结合估值和品质综合考量。尽管本文主要探讨的是时机选择的工具,正确的做法其实应该是淡化时机选择,把投资的立足点牢固地建立在便宜的好公司上(估值和品质),因为只有估值和品质才是投资中能够把握的事,时机的选择更多只是尽人事,听天命罢了。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章