上市公司融资成本如何计算?

发布时间:2024-4-15 09:40阅读:275

上市公司的融资成本可以通过以下步骤计算:

第一步,确定公司的资本结构。公司的资本结构包括权益资本和债务资本,其中权益资本包括普通股、优先股等,债务资本包括短期债务、长期债务等。

第二步,根据资本结构,计算公司的加权平均资本成本。加权平均资本成本是公司所有资本的成本的加权平均值,可以通过公式计算:加权平均资本成本 = 权益资本成本 × 权益资本比例 + 债务资本成本 × 债务资本比例。

第三步,确定公司的经营风险。公司的经营风险包括市场风险、技术风险、管理风险等,这些风险会影响公司的盈利能力,从而影响公司的融资成本。

第四步,根据公司的经营风险,确定公司的权益资本成本。权益资本成本可以通过资本资产定价模型(CAPM)计算,公式为:权益资本成本 = 无风险利率 + β × 市场风险溢价。其中,无风险利率是指与公司风险相匹配的最低收益率,市场风险溢价是指市场投资组合的预期收益率与无风险利率之间的差额。

第五步,根据公司的资本结构和经营风险,计算公司的债务资本成本。债务资本成本包括利息成本和本金偿还成本,可以根据借款协议和公司财务状况进行计算。

第六步,将加权平均资本成本和权益资本成本进行比较,以确定公司的融资成本。如果加权平均资本成本低于权益资本成本,则公司的融资成本较低;反之,则公司的融资成本较高。

需要注意的是,上市公司的融资成本计算过程中涉及到多个因素,如市场环境、行业特点、公司自身状况等,因此需要综合考虑各方面因素进行计算。此外,公司在融资过程中还需考虑其他因素,如融资方式、融资期限、还款方式等,这些因素也会对融资成本产生影响。

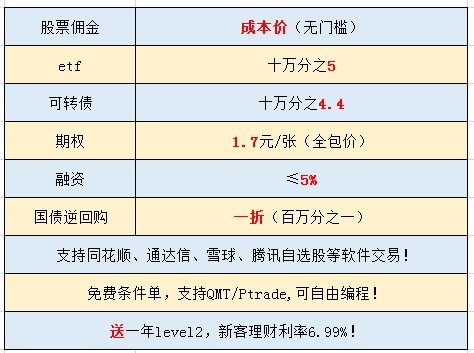

开户找我!佣金无门槛做到国债逆回购一折!百万分之一!ETF、可转债万0.5!融资利率5%以下!两融专项利率2.99%!期权1.7元一张全包价!

温馨提示:投资有风险,选择需谨慎。

上市公司融资成本如何计算?

上市公司融资成本如何计算?

问一问

问一问

+微信

+微信

分享该文章

分享该文章