网格交易是什么?网格交易操作技巧!哪家证券公司支持网格交易?

发布时间:2023-9-25 16:00阅读:1145

网格交易是什么?网格交易操作技巧!哪家证券公司支持网格交易?

网格交易法的具体步骤可以分为四个步骤:标的选择、建立底仓、设定网格间距密度、确定每格资金量、执行交易。栅格交易基本上采用了低吸高抛的策略。就是首先选择好标的,买入一定的底仓,设置一个价格波动区间(最低价~最高价),然后把波动区间分成 N等分(差价),在价格每跌一个差价的时候,就买入一份,在价格每上涨一个差价的时候,就卖出一份,进行低吸高抛赚取波段差价。

网格交易详细步骤:

(1)基金标的选择

首先网格交易必须通过股票账户选择场内基金,因为网格交易要时刻报买单和卖单,以确定价成交,因此场外基金就不行。

其次网格交易还要选择长期上涨确定性高的标的,在单边下行的趋势里任何多头策略都无法盈利。

满足这两个条件最好的标的就是ETF基金,其次还可以选场内LOF、可转债,或者蓝筹股等等。

但我更推荐ETF,因为指数ETF长期上涨的确定性比股票和可转债更高。

比如沪深300、中证500、上证50ETF

或者smart beta型ETF,比如红利ETF、创成长ETF、创蓝筹ETF等。

再比如行业ETF,如中概互联、银行、地产、医药50、消费50、科技50ETF等。

(2)建立底仓

其次要先建立一个用于网格交易的底仓,以确保在上涨的时候能有筹码进行卖出,一般做网格交易建议起步资金1万以上,否则太小的话,难以操作。

底仓可以根据市场估值而定,如果品种估值较低,底仓可以达到40-60%,如果品种的估值较高,底仓可以减少到20~30%。

以某中证500ETF为例,单价为7元,目前中证500的估值处于合理偏低估,假设手头有资金7万元,底仓配50%,因此用3.5万买入中证500ETF5000份作为底仓,剩余3.5万暂时不动。

(3)确定网格间距密度

目前500ETF收盘价为7元左右,据中证500的历史波动来看,未来将有+40%~-30%左右的上下浮动空间,因此我们将底仓划分为10份资金,对应上下10格,每格间距为3.5%,并建立网格。(文末附网格间距表)

(4)每格份额

接下来是计算每格的交易量,由于是3.5万资金设置成10份资金,那么每格交易资金为3500元,当然也可以设置为固定股数,比如基金单价为7元,即每格3500/7=500股。

(5)设计条件单

确定基本要素后,就可以开始设置条件单了~

这里需要一个支持网格交易的证券交易软件才可以设置网格条件单,具体怎么设置我放在文末。

(6)网格间距表的设置

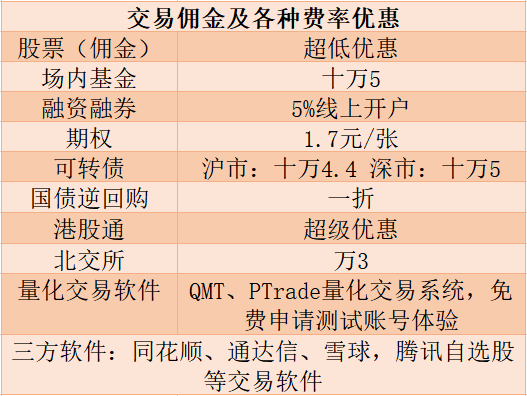

上市大券商,交易佣金超低价,融资利率5%(量大可再协商),期权1.7元/张全包。

开户找我,7*24小时网上开户(股票、基金、可转债、融资融券、期权、量化交易QMT、Ptrade、条件单、靓号开户)。

温馨提示:投资有风险,选择需谨慎。

什么是网格交易?网格交易为什么如此受大家欢迎?

什么是网格交易?网格交易为什么如此受大家欢迎?

问一问

问一问

+微信

+微信

分享该文章

分享该文章