期权入市手册(十六):期权交易实务之组合行权及组合策略保证金的使用

发布时间:2023-6-1 09:24阅读:211

2022年9月19日,深市期权新品种——创业板ETF期权(标的为创业板ETF,代码159915)、中证500ETF期权(标的为中证500ETF,代码159922)上市交易。为帮助投资者系统了解期权产品特征、理性参与期权交易、有效提升风险管理能力,深交所联合市场机构推出“期权入市手册”系列连载文章。今天是第16期,让我们了解组合行权及组合策略保证金的使用吧!

1. 如何进行组合行权?

行权指令合并申报又称为组合行权。投资者如持有相同标的、相同到期日、相同合约单位的认购期权权利仓、认沽期权权利仓,并且认沽期权的行权价高于认购期权的行权价,可以提交组合行权委托。投资者在组合行权菜单依次选择认购期权合约、认沽期权合约、组合行权数量,点击“行权”确认键,然后检查组合行权委托是否提交成功。

如果未组合行权,投资者需分别准备好足额的行权资金与证券,方可成功提交认购期权行权委托、认沽期权行权委托。进行组合行权,投资者无需准备资金与证券即可提交组合行权委托,然后在行权日的次一交易日交割时,进行现金结算。现金结算所获资金=(认沽期权行权价-认购期权行权价)×合约单位×行权组合数。

2. 什么是组合策略保证金?如何进行相应操作?

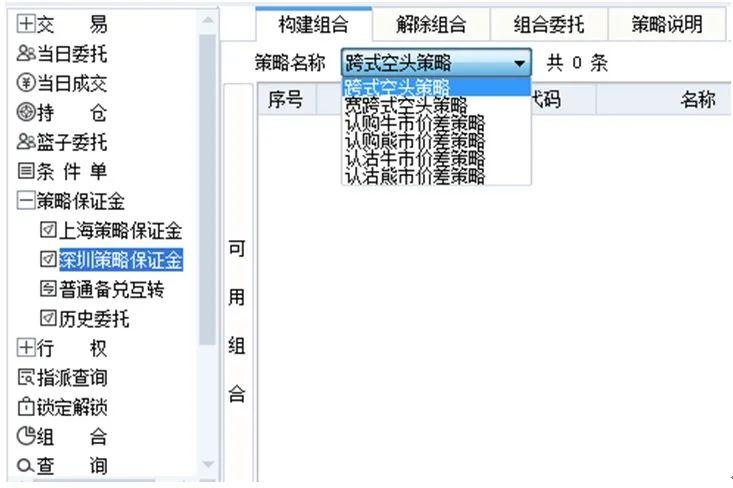

组合策略保证金是国际上常见的期权保证金冲减机制,投资者可利用已持有的相关合约构建组合策略达到保证金冲销或减免的效果。深交所已推出组合策略保证金机制。投资者在策略保证金菜单选择期权策略,构建策略的单腿合约,依次输入数量,点击确认键,交易所将会按照策略组合保留必要的保证金,释放富余的保证金,以此降低投资者风险度、提高投资者资金利用效率。

深市期权组合策略保证金的标准如下:

(1)认购牛市价差策略。由一个认购期权权利仓与一个相同合约标的、相同到期日、相同合约单位的认购期权义务仓组成,其中义务仓的行权价格高于权利仓的行权价格;开仓保证金和维持保证金为零。

(2)认购熊市价差策略。由一个认购期权权利仓与一个相同合约标的、相同到期日、相同合约单位的认购期权义务仓组成,其中义务仓的行权价格低于权利仓的行权价格;开仓保证金和维持保证金=(认购期权权利仓行权价格-认购期权义务仓行权价格)×合约单位。

(3)认沽牛市价差策略。由一个认沽期权权利仓与一个相同合约标的、相同到期日、相同合约单位的认沽期权义务仓组成,其中义务仓的行权价格高于权利仓的行权价格;开仓保证金和维持保证金=(认沽期权义务仓行权价格-认沽期权权利仓行权价格)×合约单位。

(4)认沽熊市价差策略。由一个认沽期权权利仓与一个相同合约标的、相同到期日、相同合约单位的认沽期权义务仓组成,其中义务仓的行权价格低于权利仓的行权价格;开仓保证金和维持保证金为零。

(5)跨式空头策略。由一个认购期权义务仓与一个相同合约标的、相同到期日、相同合约单位、相同行权价格的认沽期权义务仓组成;①开仓保证金=Max(认购期权开仓保证金,认沽期权开仓保证金)+开仓保证金较低的成分合约前结算价×合约单位;当开仓保证金相等时,上述公式中开仓保证金较低的成分合约前结算价,取认购期权前结算价和认沽期权前结算价两者中的较大值。②维持保证金=Max(认购期权维持保证金,认沽期权维持保证金)+维持保证金较低的成分合约结算价×合约单位;当维持保证金相等时,上述公式中维持保证金较低的成分合约结算价,取认购期权结算价和认沽期权结算价两者中的较大值。

(6)宽跨式空头策略。由一个较高行权价格的认购期权义务仓,与一个相同合约标的、相同到期日、相同合约单位、较低行权价格的认沽期权义务仓组成;①开仓保证金=Max(认购期权开仓保证金,认沽期权开仓保证金)+开仓保证金较低的成分合约前结算价×合约单位;当开仓保证金相等时,上述公式中开仓保证金较低的成分合约前结算价,取认购期权前结算价和认沽期权前结算价两者中的较大值。②维持保证金=Max(认购期权维持保证金,认沽期权维持保证金)+维持保证金较低的成分合约结算价×合约单位;当维持保证金相等时,上述公式中维持保证金较低的成分合约结算价,取认购期权结算价和认沽期权结算价两者中的较大值。

(7)深交所、中国结算规定的其他组合策略类型。该类组合策略保证金收取标准由深交所、中国结算另行规定。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章