A股再迎转融资费率下调 首次试点市场化费率更让改革加码 双重调整将如何影响市场?

发布时间:2022-10-20 22:27阅读:661

证金公司10月20日晚间连发的两条转融资改革消息,成为了当晚最受市场关注与讨论的政策变化。

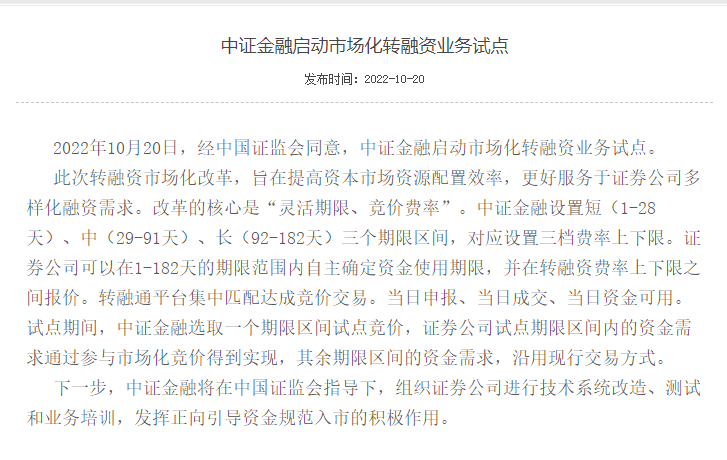

证金公司称,经证监会同意,将于近日启动市场化转融资业务试点,此次试点改革工作以“灵活期限、竞价费率”为核心,旨在提高资本市场资源配置效率,更好地服务于券商多样化融资需求,转融资市场化改革将迈出实质性的一步。政策的核心变化有两方面:

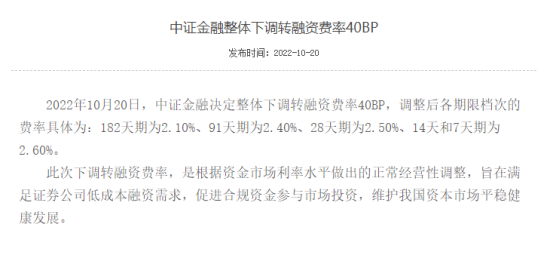

一是证金公司整体下调转融资费率40BP,旨在满足券商低成本融资需求。

二是证金公司启动市场化转融资业务试点。在试点期间,证金公司选取一个期限区间试点竞价,券商试点期限区间内的资金需求通过参与市场化竞价得到实现,其余期限区间的资金需求,沿用现行交易方式。此次转融资市场化改革,旨在提高资本市场资源配置效率,更好服务于证券公司多样化融资需求。

这并非转融资政策的首次改革,证金公司曾于 2014年 8 月 15 日、2016 年 3 月 21 日、2019年8月8日共三次调低转融资业务费率,其中前两次在费率调低当天,上证综指分别上涨 0.91%、2.15%。 2019年调整当天上涨0.93%,且随后也展开了一波上涨行情。

转融资业务是融资融券业务配套制度安排,于2012年正式推出。在现行交易模式下,转融资期限分五档(7天、14天、28天、91天和182天),每档对应一个固定费率。券商在转融通授信额度范围内申报,转融通平台自动撮合成交,中国结算划付资金,资金到账后实时可用。

业内人士分析称,本次改革的重点,即转融资市场化,变化主要体现在交易前端的调整:

一是券商自主确定使用资金的期限、金额和费率。

二是证金公司综合银行同业存单等资金市场有代表性的公允利率等因素,确定并公布转融资费率下限;券商申报的转融资费率应不低于转融资费率下限。

三是证金公司对应三档期限区间设置三档费率上限。转融资费率上限是转融资出借最高价格;券商申报的转融资费率应不高于转融资费率上限。

四是每周进行一次竞价交易,转融通平台自动对券商有效申报进行匹配成交,并通过中国结算现有清算交收路径进行资金划付。

银河证券党委委员、副总裁罗黎明在接受财联社记者采访时谈到,此次市场化转融资业务试点的启动,将会有力支持证券公司多样化融资需求,促进市场资金配置效率的提高,提升融资融券业务服务质量。

转融资业务迎双重利好

缘何要进行此次试点工作?业内人士分析称,从实践经验来看,现行模式在审慎控制风险的基础上,较好地满足了券商的融资需求,数据显示,截至2022年9月末,已为市场累计提供资金1.7万亿元。

不过,随着市场环境变化和券商业务的发展,现行模式期限固化、费率非市场化的问题逐渐显现,难以适应快速多变的资金市场利率和券商多样化的融资诉求。基于该原因,证金公司启动了此次市场化转融资业务试点工作。

业内人士分析称,上述改革优化了转融资费率动态调整机制,促进了转融资费率随行就市,在资金使用期限上提供了更大的自由度。对于券商来说,市场化转融资将更好地匹配资金规划,满足差异化需求。改革后,转融资业务交易效率得到提升,办理周期得以压缩,有利于正向引导资金规范入市,促进融资融券业务有序发展。

具体谈及此次试点工作带来的影响,银河证券 0.8077 0.47%党委委员、副总裁罗黎明也向财联社记者分享了自己的感受与理解。在他看来,党的十八大以来,党中央、国务院高度重视资本市场工作。在党中央坚强领导下,围绕深化金融 0.8529 -0.35%供给侧结构性改革,证监会等相关部门已推出一系列举措,完善市场各项机制,使资本市场不断为中国经济注入活力。

“我国融资融券业务经过十多年的发展,已成为证券市场重要的投资工具,对完善市场多空平衡机制、促进价格发现、提高市场流动性和运转效率等起到了明显的积极作用。证金公司是专门从事转融通业务的金融机构,为券商融资融券业务提供配套服务。此次市场化转融资业务试点的启动,将会有力支持证券公司 0.7491 0.39%多样化融资需求,促进市场资金配置效率的提高,提升融资融券业务服务质量。”罗黎明谈道。

试点工作后续将转常规

财联社记者了解到,基于上述情形,证金公司将优化配套服务保障措施:

一是适当扩大中高资质券商的转融资授信额度,使券商能够在保有存量转融资合约的基础上,有一定授信额度参与竞价。

二是尽量贴近资金市场利率设置转融资费率下限,并保持在相对较低水平。

三是优化保证金缴纳机制,券商可以在竞价结果公布后、融出资金划付前缴纳保证金,无需事先缴纳足额保证金。

四是存量转融资合约到期可以再借,再借费率参考竞价成交费率。

证金公司表示,目前,已充分征求市场机构意见,完成了相关业务和技术方案设计工作,后续将先行选取一个期限区间进行试点,分步推进,稳妥实施。试点期间,现行交易方式和市场化竞价双轨并行。券商试点期限区间内的资金需求通过参与市场化竞价得到实现,其余期限区间的资金需求,沿用现行交易方式。运行一段时间后,证金公司将结合试点开展情况,适时将试点转为常规。

下一步,证金公司将在证监会指导下,组织券商进行技术系统改造、测试和业务培训,发挥正向引导资金规范入市的积极作用。

在行业人士看来,与过往相似,本次费率改革同样利好券商板块。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章