年金险vs增额终身寿,哪种收益高?要怎么选?

发布时间:2022-2-12 20:48阅读:1315

利率下行是个全球性的经济话题,跟咱们老百姓也是息息相关,例如银行存款的利息,受其影响,近些年就一直在下跌。

而像基金股票这样的风险投资性产品,虽然有机会获得更高收益,但风险也很高,容易成为被套的韭菜,亏得心慌慌。

所以年金险与增额终身寿这样不受市场利率影响、又非常安全的产品,成了很多朋友的新选择。

不过两类产品收益上到底有何区别,自己该选哪一种,很多人都搞不懂。今天,深蓝保实验室就来给大家讲一讲这两类产品,看看应该如何选择,具体内容如下:

年金险与增额终身寿,各有什么特点?

不同需求下,两类产品该如何选择?

年金险与增额终身寿,挑选时要注意什么?

一、年金险与增额终身寿,各有什么特点?

年金险与增额终身寿都属于商业保险,最大的特点是能锁定未来几十年的收益率。

投入一笔钱,不用担心利率下行的影响,最终稳稳拿到一笔收益,还是非常香的。

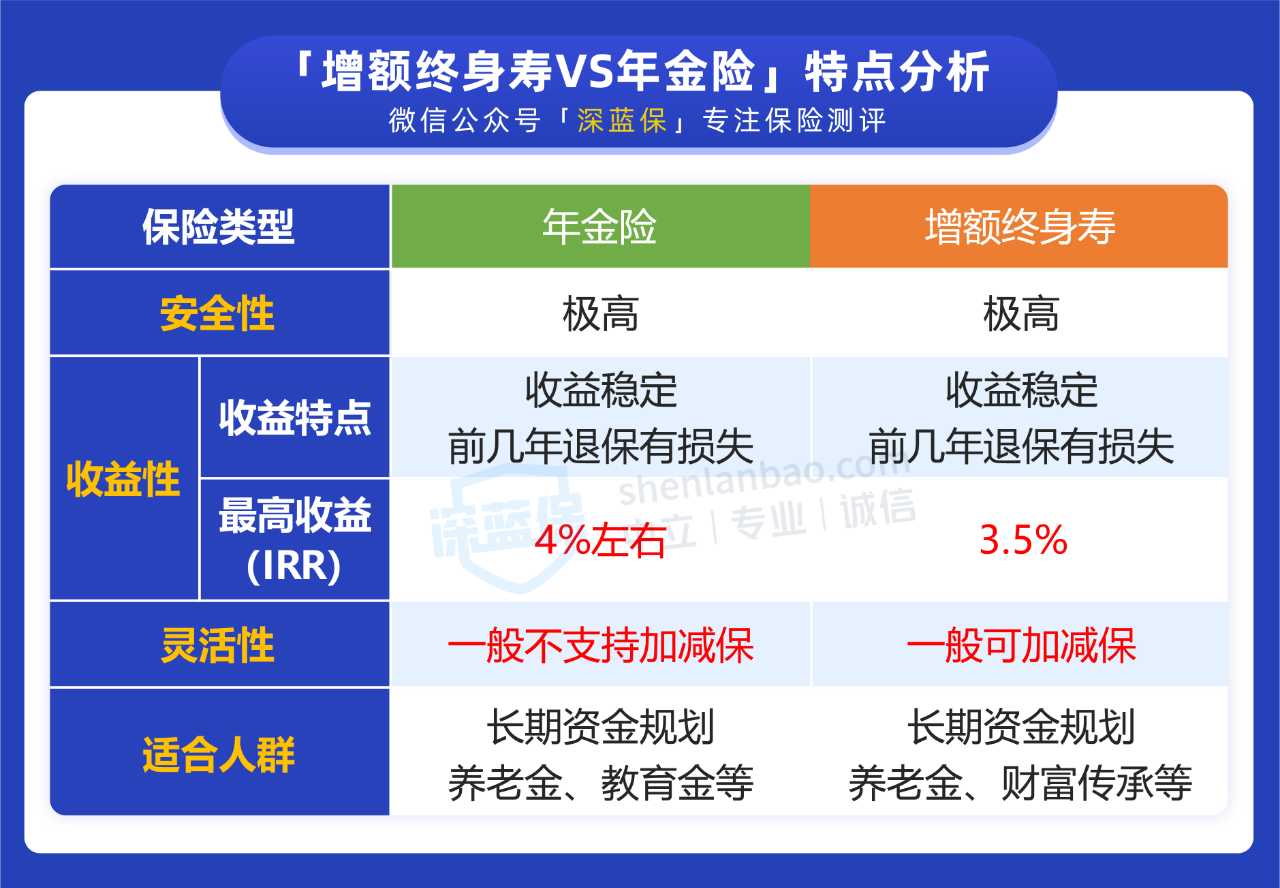

为了方便大家了解它们的其他特点,我们做了一个表格:

加保指追加保费,减保指领取部分现金价值

安全性方面,因为保险公司都直接受银保监会监管,我们的保单也会有足够的保障,不需要担心“暴雷”问题。

而在收益性和灵活性方面,它们就不太一样,我们分险种来讲一讲。

1、年金险

年金险一般分为纯年金、万能型年金以及大公司的“开门红”产品,平时最为常见的是纯年金产品,所以这篇文章我们也以纯年金险为例,来讲讲它的特点。

纯年金险主要包括养老年金、教育年金。它的收益固定,什么时候开始领钱,能领到多少钱,都会写在合同上。

例如养老年金,可以选择 60 岁开始,每年领一笔钱,活多久领多久。

它的收益性与灵活性特点如下:

收益性:前中期收益率较低,后期收益率较高,一般能达到 4% 左右。

灵活性:灵活性相对较低,如果想在保障期间自主追加保费或减保领钱,多数产品都不支持。

因此,把钱投入年金险,要能长期持有,不轻易动用,才能获得较高的收益。

2、增额终身寿

增额终身寿的收益同样固定,但没有约定的领钱时间,我们可以自由选择领取时间和额度。

来看看它的收益性与灵活性特点:

收益性:前期收益增长较快,但无论持有多久,收益率最高不会超过 3.5%。

灵活性:保障期间,可以自主追加保费或减保领钱,比较灵活。

因此,钱投入增额终身寿后,可以按照自己的需求,在不同的时间领钱。

例如 30 岁投入一笔钱,等 50 岁时,减保领取一部分钱给孩子买房,60 岁时,再每年领一部分钱给自己养老。

总的来说,两类产品的收益相差不会很大,但每个人的家庭情况不同,在用钱需求方面也会有差异,接下来我们就具体讲讲应该如何选择它们。

二、不同需求下,两类产品该如何选择?

在两种产品的选择上,首先要看个人需求,然后再结合产品的特点来选择。为了方便大家理解,我们举个例子,把人的一生简单划分为几个阶段:

其中,经济压力较大的阶段有两个:

30~60 岁:面临房贷车贷、孩子教育、家庭开销、父母养老等多种用钱需求,尤其是孩子的教育,长达二十年左右,是一笔无法忽略的刚性支出。

60 岁后:到了退休阶段,社保养老金有限,孩子则差不多处于成家立业的阶段,不一定能给到足够的赡养费。假如自己储蓄较少,养老依然会有压力。

所以我们主要是解决这两个阶段的经济压力,那么根据产品特点,可以这么选:

1、专门用来当作教育金或养老金,选择年金险

年金险需要长期持有,后期收益率比增额终身寿高,很适合用作教育金或养老金。

我们分别用一款教育年金和一款养老年金产品,来跟增额终身寿对比一下,看看它们实际的收益差距。

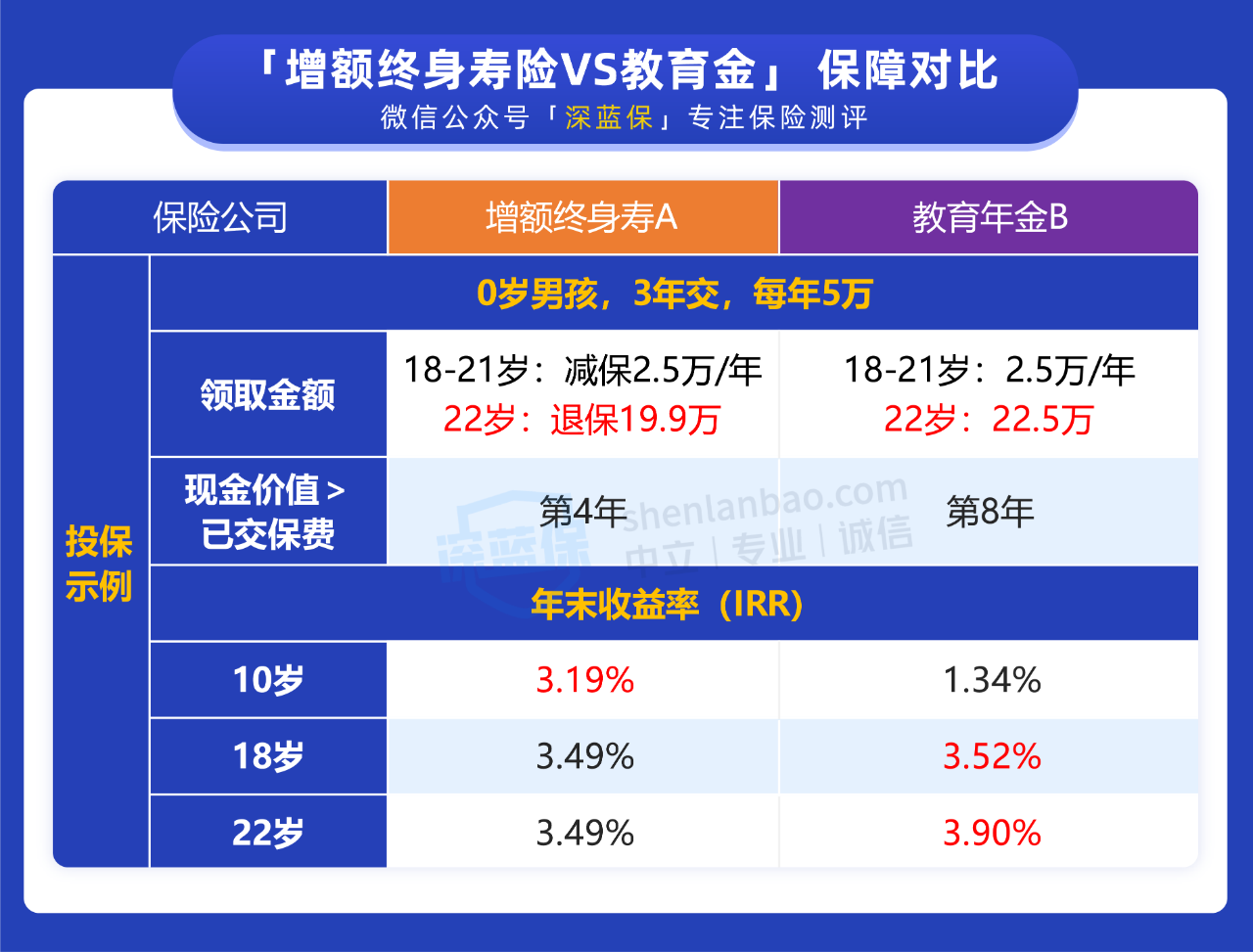

先来看教育年金:

教育年金的领取时间一般为18岁开始,能够适配多数孩子上大学的时间。

可以看到,在18~21 岁,孩子能从教育年金中每年领取 2.5 万,到 22 岁再一次性领取 22.5 万,共 32.5 万,收益率达到了 3.9%。

而增额终身寿在同样的年龄减保领钱,22 岁时账户内只剩 19.9 万可退保,少了将近 3 万块,收益率只有 3.49%。

再来看看增额终身寿与养老年金的收益差距:

我们选择从 60 岁开始领钱,虽然增额终身寿在 60 岁时的收益率就达到了 3.49%,但因为最高无法超过 3.5%,所以 60 岁后它的收益率基本没有变化。

而养老年金领到 80 岁,收益率有 3.82%,领到 90 岁,则能达到 4.11%。

也就是说,活得越久,年金险的收益就越高,两者差距也就会越大。

所以,如果只是单纯想满足教育、养老这两个主要的用钱需求,能够确保投入的钱可以长期持有,选择后期收益更高的纯年金更合适。

但如果除了以上两个主要的用钱需求外,还想兼顾其他需求,那么选择增额终身寿就更合适,接下来我们具体讲一讲。

2、没有明确的用钱需求,选择增额终身寿

比如很多父母,对孩子的经济照顾远不止于教育。

他们会专门存笔钱,在孩子买车买房、结婚等必要的时候,把这笔钱拿出来给孩子用,这些基本都属于 30~60 岁阶段的用钱需求。

这时需求比较多,也不知道什么时候会使用这些钱,那么增额终身寿就会更合适。

我们以 30 岁的李先生为例,他有个3岁的孩子,想要存笔钱,留着以后用,决定每年投入 10 万,共 50 万:

李先生投保增额终身寿A后的收益领取过程

在李先生 45 岁时,孩子 18 岁上大学,李先生便开始从增额终身寿中减保领取教育金,给孩子当大学的生活费。

之后,他又通过增额终身寿满足了 3 种不同的用钱需求,包括给孩子买车、操办婚礼以及自己的养老金。

到李先生 91 岁时,账户内的钱全部减保领完,一共 166.5 万,是已交保费的 3 倍多,收益也不错。

在这个过程中,如果李先生还有其他需求,例如买房、给父母养老钱等,也可以按自己的意愿减保,这是纯年金险做不到的。

通过这两个例子,我们可以看到如何根据需求以及产品特点,来确定哪一种更适合自己。

三、年金险与增额终身寿,挑选时要注意什么?

无论是年金险还是增额终身寿,首要关注的就是现金价值,这是我们退保时能拿到的钱。

不同的产品,各个阶段的现金价值也会有差异,有的前中期更高,有的后期更高,这时候我们就要根据自己的需求来选择。

例如买增额终身寿,计划持有 15~20 年后退保,那么就要看哪个产品在这个阶段的现金价值更高。

除了现金价值外,年金险还需要关注每年领取的钱有多少,即使交的钱一样,不同产品每年能领的钱也会有差别。

除此以外,有些年金产品还会附带其他功能,例如对接养老社区。有这样的需求,那就应该先关注养老社区环境、服务制度、配套设施等。

如果觉得都不错,再从收益角度出发,选择领取金额和现金价值更高的产品。

四、答疑解惑

由于年金险与增额终身寿涉及身故、全残等的赔付,所以不少产品都会有健康要求,那么它们的健康告知是否严格?我们来解答一下。

Q:年金险与增额终身寿,健康告知严格吗?

比起重疾险、医疗险等保障型险种,年金险与增额终身寿的健康告知相对宽松一点,一般不会问到过往的住院情况。

例如增额终身寿,比较常问到的有疾病情况、过往保险情况以及高风险运动情况;

一般来说,多数人都能满足这两类险种的要求,无需太过担心,不过也有一些产品会相对严格一些,在购买时还是要仔细查看。

五、写在最后

总的来讲,我们可以把增额终身寿和纯年金险看作两个蓄水池。

前者的池子有一个开关,可以自由操控放水;后者的池子没有开关,要么直接把水抽干,要么等到约定的时间,保险公司会给它安上一个开关,每年向外放掉固定的水量。

如何选择,还是要结合我们个人的需求,而不能只看收益。

温馨提示:投资有风险,选择需谨慎。

-

2026年打新债需满足哪些条件?具体怎么做?

2026-03-02 16:15

2026-03-02 16:15

-

年度盘点:10+热门赛道ETF榜单合集

2026-03-02 16:15

2026-03-02 16:15

-

年度公募基金收益率排行:谁是真正的“赚钱小能手”?

2026-03-02 16:15

2026-03-02 16:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章