[转]深度好文:企业的估值水平是如何决定的?

发布时间:2021-9-2 09:07阅读:381

01

1、企业的生意模式

不同的行业有不同的命运,好生意即使平庸的管理层也能做的不错,差生意即使优秀的管理层也无能为力。企业的生意模式决定了企业的基因,举两个例子,贵州茅台和谭木匠分别是白酒行业和梳子行业的龙头,品牌都很强。

茅台目前2.1万亿市值,PE为45倍;而谭木匠做了很多年,市值11.8亿港币,PE为9倍。你能说,茅台严重高估,而谭木匠严重低估吗?似乎不能,二者面临的市场规模、需求特征等完全不同。

当下,A股主板和港股目前多数股票都处于“估值常态”,既不是高估,也不是低估,不同行业的PE差别非常大,而这种差别很多时候确实合理的。

企业即使处于同一行业,采用了不同的生意模式,也影响其估值水平。企业的生意模式决定了其生意能做多大、盈利能力的强弱、现金流状况的好坏,这些会决定其可享受到的常态下估值水平。

2、企业的发展前景

有良好发展前景的企业估值更高。比如恒瑞医药是72倍,爱尔眼科是92倍,海天味业是84倍,估值都很高,主要原因是其所在的医药、眼科、酱油行业发展前景很好,且它们都是龙头。

当然,目前白马股普遍存在比较大的泡沫,这三只股票的估值显然是比较高估的,但即使在熊市,它们也可以享受到高于银行股等大蓝筹的估值(注意:这是说Normal PE的高低,投资价值的大小要看实际PE与Normal PE的偏离程度)。

有良好发展前景、成长性强的企业可享受到更高的常态化估值。

3、企业的发展阶段

一般来说,企业处于发展的初期阶段时,可以享受更高的估值水平。毕竟,越小的时候,一般来说成长性更快。

这个道理很容易理解,一个人的工资可能到快退休的那几年达到最高峰,但那时享受的PE却低了,并不是市场错了,而是后面要走下坡路了。

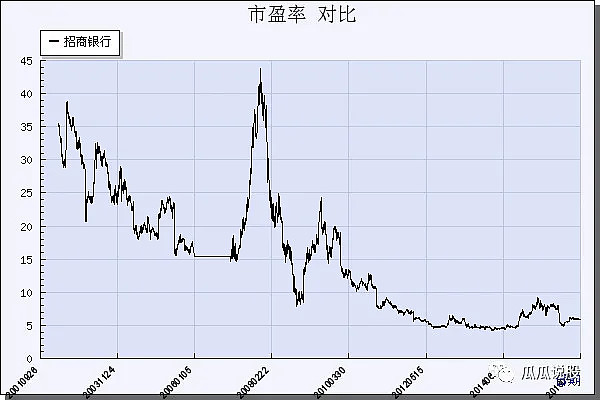

以招商银行为例,从上市以来,除去2006-07这种特殊时刻,估值中枢水平是一直下降,大多数企业都是如此。随着企业规模的扩大,发展阶段的成熟,Normal PE是会下降的。

不仅同一家企业估值随着规模扩大而下降,同一行业不同发展阶段企业的估值也不同,这就是为什么招商银行估值比工商银行高的原因。所以,判断企业处于什么发展阶段,也是估值的一个关键点。

招商银行PE走势图

4、企业的经营态势

发展状况好,在竞争中占据有利态势的企业可享受更高的Normal PE。比如,伊利股份目前的PE是33.6倍,PB是9倍,而蒙牛的PE是31倍,PB是4.3倍。伊利估值略高于蒙牛,是因为同为乳业的双寡头,但伊利的竞争态势、管理更胜一筹,虽然蒙牛估值较低与港股低迷有一定关系,但这并不是主要因素。

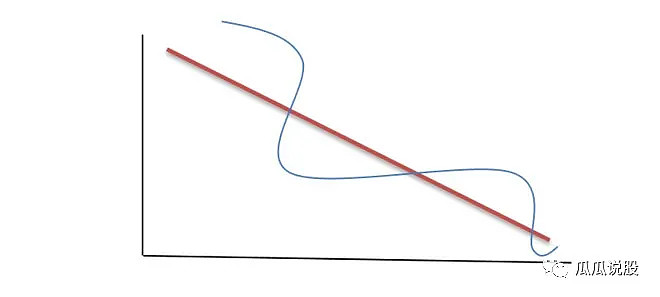

以上分析了几个影响企业Normal PE的重要因素,我们发现寻找合理PE的过程,也是分析企业内在价值的过程,涉及到一系列定性和定量的评估。注意,Normal PE只是企业应该得到的PE,并不是实际的PE,实际的PE还要受到情绪短期因素e的影响,有时这种影响要超过内在价值决定的Normal PE。但企业的实际PE总是围绕Normal PE上下波动的,

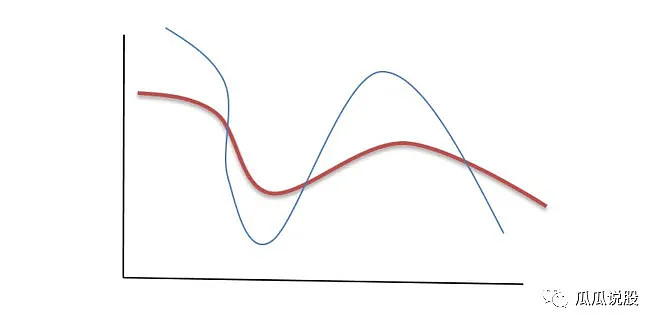

如下面的示意图所示,红色粗线代表企业应该享受的Normal PE,它是随时间下降的,蓝色曲线是实际出现的PE,时高时低,但是围绕Normal PE的轴线波动的,这是它波动的“锚”,我们的买入时点应该在实际PE落在红线下方的时候。

当然,上面的情况和现实并不相符。企业的发展不是线性的,内在价值时不断变化的,因此其Normal PE也不是一条下降的直线。

有些企业有时走了下坡路,换了管理层或改变了经营方式后,又焕发第二春。比如苹果公司、巴菲特投资的GEICO都出现了这样的情况。

企业的估值水平PE可以分解为两部分,一个是由其内在价值决定的合理估值水平(Normal PE),它是由企业商业模式优劣、发展前景、发展阶段(成长性)、经营态势等各种因素综合决定的。

另一个是情绪等短期因素的影响(e),是由人性的恐惧和贪婪、跟风以及人类认知偏误决定的。

在大熊市的时候,在优秀企业突然遇到短期的利空的时候,在企业处于早期大多数人看不清楚其未来优势的时候,在人们对某一行业或个股存在流行偏见的时候,情绪会将估值水平打到Normal PE之下,这就提供了不错的买入时机。

当人们为新经济、新时代、新概念疯狂的时候,被牛市的赚钱氛围带动纷纷入市的时候,则提供了卖出时机。

文末分享一个2014大牛市的复盘,给大家打打气:

复盘 2014:宽松信号的持续释放推动流动性向低估值扩散。2014 年 A 股市场经历了两轮大的风格切换:7 月-10 月领涨主线板块由信息科技切换为周期股,这一阶段的特点体现为:钢铁领涨,其他周期跟涨。

10 月-12 月切换为金融股,这一阶段的特点体现为:券商领涨,银行、地产跟涨。市场前期的大级别领涨主线信息科技板块经过短暂的四季度休整,却并未就此落幕,在产业政策和资本市场并购重组政策利好的推动下,2015 年信息科技板块重拾上升趋势,掀起一轮波澜壮阔的大牛市。

2014 启示录:1. 估值的差异度不是导致风格切换的主要原因,还需要其他维度的共振作用,才能触发市场风格的转换。

2.基本面、政策面、资金面三个维度中最具有比较优势的板块容易在风格切换中脱颖而出。

3. 大级别领涨主线板块在重新确认景气度优势后,之前的短暂“假摔” 迎来的将是加速上涨

作者:Martin_Xia

链接:https://xueqiu.com/4313703690/159507981?share_token=79DE56F2-954F-40AC-9C8D-8427E402CEDF&tt_from=weixin&utm_source=weixin&utm_medium=toutiao_ios&utm_campaign=client_share&wxshare_count=1

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

温馨提示:投资有风险,选择需谨慎。

-

比黄金还疯狂,白银到底还能投资吗?

2026-02-02 14:15

2026-02-02 14:15

-

多项政策利好+春节景气上升,【交通+旅居】主线可关注哪些指数?

2026-02-02 14:15

2026-02-02 14:15

-

美联储2026年第一次议息结束,美股、A股、黄金等资产之后将怎么走?

2026-02-02 14:15

2026-02-02 14:15

问一问

问一问

+微信

+微信

分享该文章

分享该文章