环球新材国际一手中签率25%,认购30手稳中一手

发布时间:2021-7-15 09:18阅读:348

专业港美股券商开户,港美股打新,港美股交易,支持大陆银行卡,专属长期优惠通道,有相关需要的朋友可以在线联系我,微信同手机号:18600765695。

7月15日,环球新材国际发布公告,公司全球发售约2.907亿股股份,其中香港发售股份2906.8万股,国际发售股份约2.616亿股,另有15%超额配股权;发售价已厘定为每股发售股份3.25港元,每手买卖单位1000股;安信国际为独家保荐人,预期股份将于2021年7月16日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

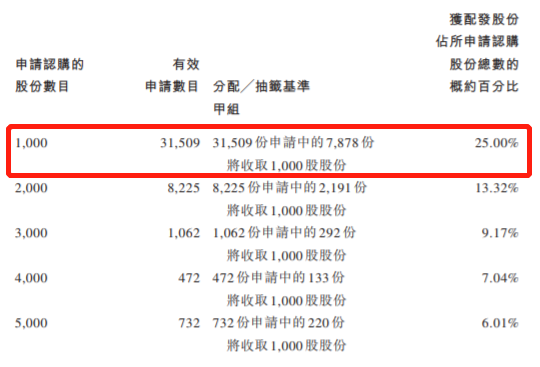

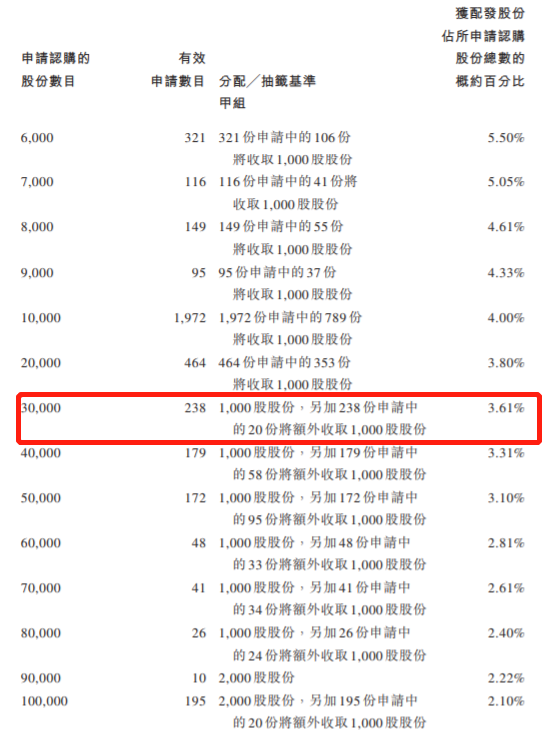

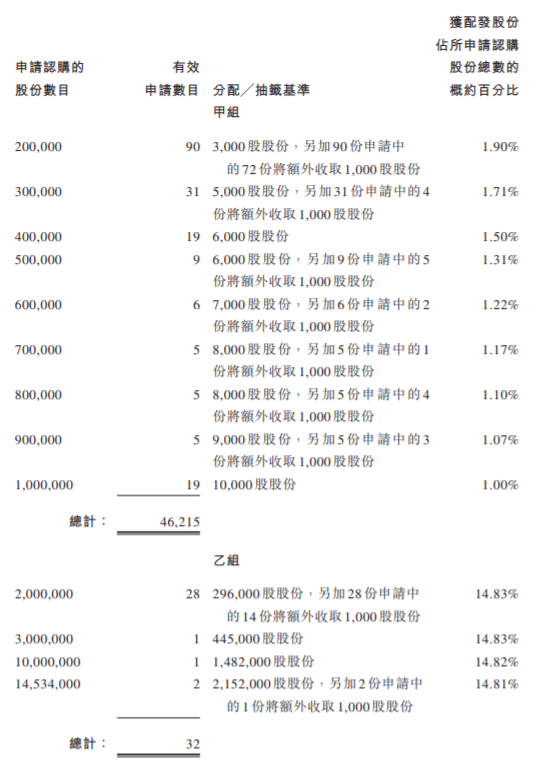

分配结果:

甲组每手1000股,一手中签率25%,认购30手稳中一手。

乙组头为200万股(2000手),获配296000股(296手)。

根据国际发售初步提呈发售的发售股份已获轻微超额认购。国际发售中获认购股份总数为3.028亿股,相当于国际发售项下初步可供认购的发售股份总数约1.16倍。根据香港公开发售初步提呈发售的香港发售股份已获超额认购。接获合共46,247份有效申请,认购合共3.137亿股香港发售股份,相当于香港公开发售项下初步可供认购的香港发售股份总数约10.79倍。

按每股发售股份3.25港元的发售价计算,并根据基石投资协议,基石投资者已按最终发售价认购2706.5万股发售股份,占全球发售项下初步可供认购发售股份总数约9.31%(任何超额配股权获行使前)及紧随全球发售完成后已发行股份约2.32%(任何超额配股权获行使前)。

按每股发售股份3.25港元的发售价计算,并假设超额配股权未获行使,公司将自全球发售收取的所得款项净额估计约为8.79亿港元。倘超额配股权获悉数行使,按每股发售股份3.25港元的发售价计算,公司就因超额配股权获行使而发行的4360.1万股发售股份收取的额外所得款项净额将约为1.417亿港元。倘超额配股权获行使,公司将按比例应用所得款项净额。

温馨提示:投资有风险,选择需谨慎。

请问在黄金交易中一手,或每手是什么意思?

请问在黄金交易中一手,或每手是什么意思?

-

ETF场内基金成本包括哪些?如何降低ETF交易费用?

2026-02-02 14:17

2026-02-02 14:17

-

2026年想通过REITs基金赚钱,到底该怎么做?

2026-02-02 14:17

2026-02-02 14:17

-

2026年个人养老金基金怎么选?3步锁定最适合你的那一款(附309个产品清单)

2026-02-02 14:17

2026-02-02 14:17

问一问

问一问

+微信

+微信

分享该文章

分享该文章