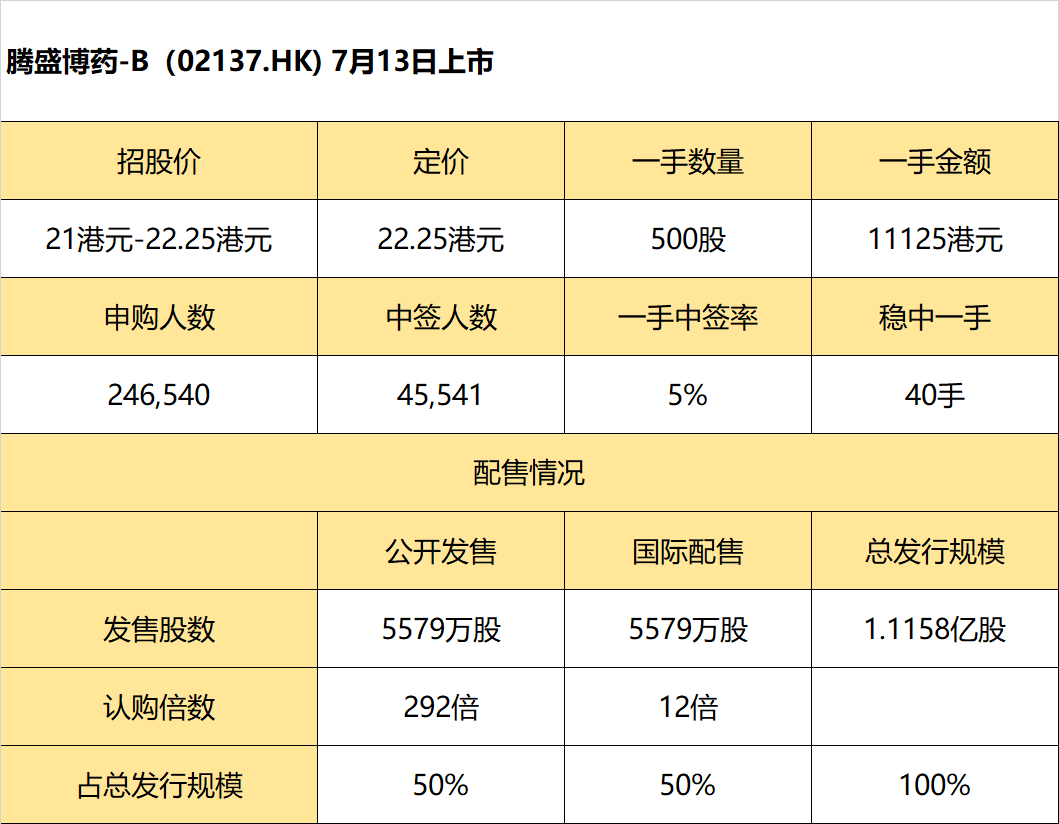

腾盛博药-B一手中签率5%,认购40手稳中一手

发布时间:2021-7-12 10:21阅读:459

7月12日,腾盛博药-B发布公告,发售价厘定为每股发售股份22.25港元,全球发售所得款项净额预计约为23.34亿港元(假设超额配股权未获行使),预期股份将于2021年7月13日(星期二)上午九时正(香港时间)开始在联交所买卖。

老虎资讯整理相关数据如下:

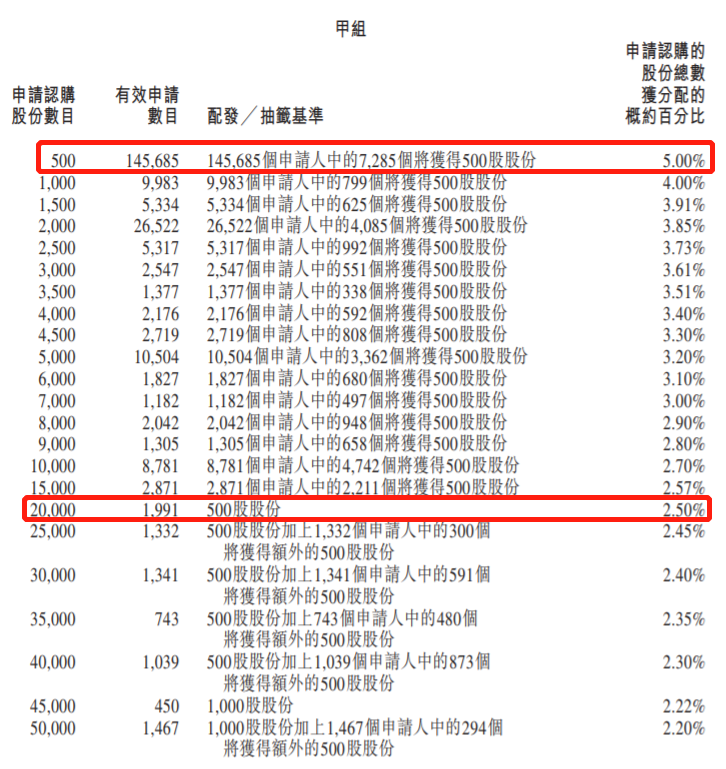

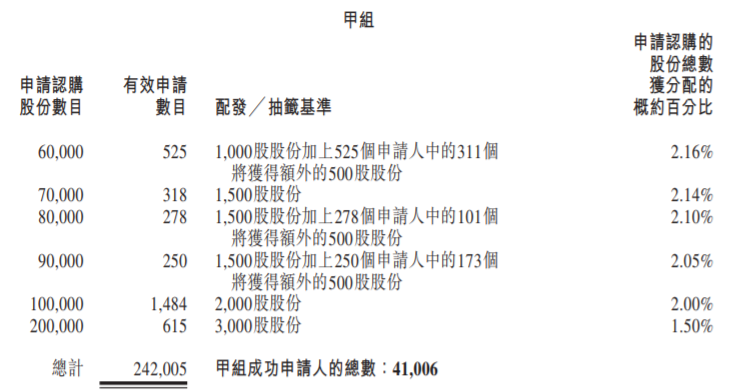

分配结果:

甲组每手500股,一手中签率5%,认购40手稳中一手。

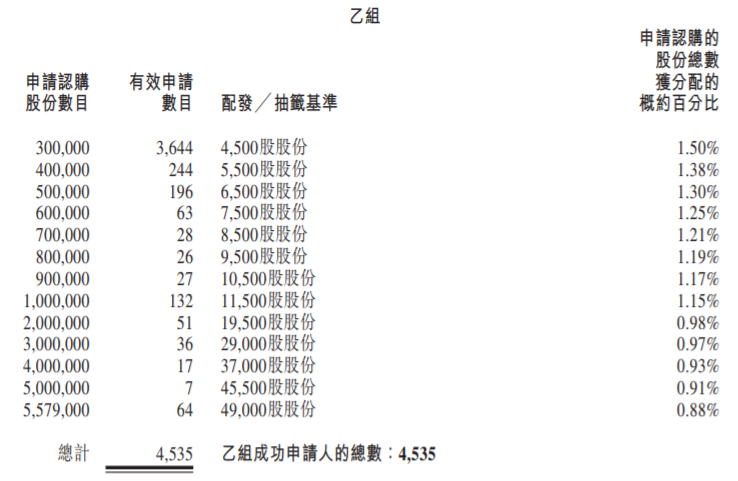

乙组头为3万股(600手),获配4500股(9手)。

倘超额配股权获悉数行使,公司将就超额配股权获行使后拟发行的1673.7万股额外发售股份收取额外所得款项净额约3.57亿港元。

香港公开发售获大量超额认购。合共接获24.65万份有效申请,认购合共32.59亿股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数1115.8万股的约292倍。

由于香港公开发售的超额认购超过100倍,4463.2万股发售股份已由国际发售重新分配至香港公开发售。香港公开发售项下发售股份的最终数目由此增加至5579万股发售股份,相当于全球发售项下初步可供认购发售股份总数的50%(于任何超额配股权获行使前)。

国际发售项下初步提呈发售的发售股份已获大幅超额认购,相当于国际发售项下初步可供认购发售股份总数的约12倍。于将发售股份由国际发售重新分配至香港公开发售后,国际发售项下发售股份最终数目为5579万股,相当于全球发售项下初步可供认购发售股份总数的50%(于任何超额配股权获行使前)。国际发售项下超额分配1673.7万股发售股份,并共有160名承配人。

基于发售价每股发售股份22.25港元,根据基石投资协议,基石投资者已认购合共5302.75万股发售股份,相当于紧随全球发售完成后本公司已发行股本的约7.51%及全球发售项下发售股份数目的47.52%,两种情况均假设超额配股权未获行使。

温馨提示:投资有风险,选择需谨慎。

请问在黄金交易中一手,或每手是什么意思?

请问在黄金交易中一手,或每手是什么意思?

-

ETF场内基金成本包括哪些?如何降低ETF交易费用?

2026-02-02 14:17

2026-02-02 14:17

-

2026年想通过REITs基金赚钱,到底该怎么做?

2026-02-02 14:17

2026-02-02 14:17

-

2026年个人养老金基金怎么选?3步锁定最适合你的那一款(附309个产品清单)

2026-02-02 14:17

2026-02-02 14:17

问一问

问一问

+微信

+微信

分享该文章

分享该文章