踩雷基金一个月最大跌幅超10% 现在买债基还合适吗?

发布时间:2020-11-13 17:08阅读:5374

近日,“20永煤SCP003”到期违约事件,再次引发了市场对于信用债违约潮的担忧。除了该债券,还有多只债券在近期也爆出风险。

受此影响,在基金方面,有债基的净值在近期出现单日跌幅超过8%的情况,近一个月更有基金净值跌幅超10%,那么,目前的债基还能投吗?

10亿债券违约引发市场担忧

11月10日,永城煤电控股集团有限公司(以下简称永煤控股)公告称,2020年度第三期超短期融资券(简称20永煤SCP003)应于2020年11月10日兑付本息,但截至到期兑付日终,永煤控股未能按照约定筹措20永煤SCP003足额偿付资金,构成实质违约。

记者注意到,此次违约的债券涉及金额10亿元,另外,由于永煤控股在银行间市场发行的存续债融资工具均设置了投资者交叉保护条款,因此永煤控股上述短期融资券违约客观上触发了交叉保护条款约定情形。

该违约公告发出之后,中诚信国际信用评级有限责任公司(以下简称中诚信国际)随即对其进行评级下调,将永煤控股的主体信用等级由AAA调降至BB,并列入可能降级的观察名单;将“18永煤MTN001”、“19永煤MTN001”、“20永煤MTN001”、“20永煤MTN002”、“20永煤MTN003”、“20永煤MTN004”、“20永煤MTN005”和“20永煤MTN006”的信用等级由AAA调降至BB,并列入可能降级的观察名单;将“19永煤CP003”的信用等级由A-1调降至C,并列入可能降级的观察名单;将“20永煤CP001”的信用等级由A-1调降至B,并列入可能降级的观察名单。

在评级下调公告中,中诚信国际还指出,截至公告出具日,永煤控股存续债规模234.10亿元;且2020年11~12月,公司公开市场到期债券金额合计50亿元;本次违约会加剧永煤控股外部融资环境恶化、进一步削弱其流动性,后续债券兑付存在很大不确定性。

一直以来,AAA信用主体的债券被看作是风险很小的债券,有基金经理就曾表示,自己只买AAA以上的债券,可以极大避免债券违约的风险。但此次债券违约引发市场对大型国有企业偿债意愿的质疑与恐慌。

大成基金表示,在此之前市场默认企业均存在非常强的偿债意愿,不到极端情况下不会接受债券违约所带来的恶劣影响与后果。未来市场将对信用资质较弱、债务负担重的企业更加警惕。弱资质企业的融资成本上升,优质企业与弱资质企业的信用利差仍将继续拉大。

同时,大成基金也认为,“本次事件是信用债市场定价合理化、从无违约走向打破刚兑的过程中又一重要节点,违约率不再是0和1,而是0~1的概率分布,未来信用利差将更合理和具有更多元的层次。”

债基单日净值跌幅超8%

基金方面,截至3季度末,只有2只基金的前5大重仓中持有永煤控股的债券。这两只分别是创金合信汇泽纯债三个月和江信增利A,分别持有“17永煤MTN001”35万张和“20永煤SCP004”20万张。不过目前这两只基金从净值来看,还没有受到明显的影响。

但记者同时也注意到,有部分债基因持有的债券大跌,近期的净值已经出现了明显跌幅。比如在11月10日,华泰紫金丰益中短债A的单日净值跌幅为8.75%,11月11日,融通岁岁添利单日净值跌幅达3.3%,华泰紫金丰利中短债的净值跌幅为3.2%,人保鑫瑞中短债A的净值跌幅为3.12%。

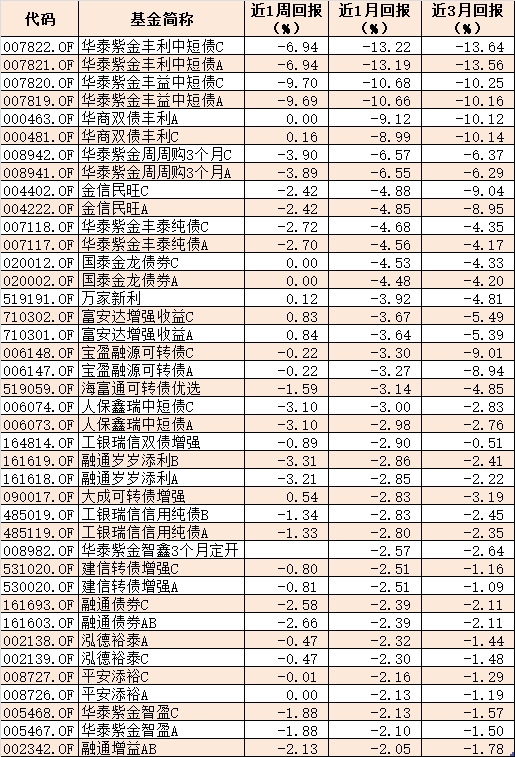

如果看最近一个月的净值表现,更是跌幅明显,截至11月12日,短期纯债基金中,华泰紫金丰利中短债C近一个月的跌幅竟高达13.22%,华泰紫金丰益中短债C的跌幅也达到10.68%。

具体从这几只基金的重仓债券来看,融通岁岁添利持有“18豫能化 MTN002”,而永煤控股正是河南能源化工集团有限公司的子公司。

受此影响,中诚信国际决定将河南能源化工集团有限公司的主体信用等级由AAA调降至BB,列入可能降级的观察名单;将“18豫能化MTN001”、“18豫能化MTN002”等多只债券的信用等级由AAA调降至BB。

CFETS估值显示,“18豫能化MTN002”的估值净价从11月11日的100.7892元降至11月12日的51.6753元。

而华泰紫金丰利中短债持有的“13平煤债”,在11日和12日都出现了大幅下跌,盘面来说,11月11日和11月12日单日跌幅分别为12.82%和9.65%,价格也由此前的97.5元最低跌至76元,虽然今日(11月13日)有所反弹,但依然只是在80元上下。

近一个月跌幅超2%债基

关注债基的信用债持仓结构

那么,在目前短时间内出现较多债券风险的情况下,持有债基的投资者该如何选择?没有持有的投资者又是否可以介入?

基煜基金研究团队表示:“建议投资者在投资前首先应该明白自己的风险承受能力,其次要对资金性质和拟投资债基产品有所了解,在此基础上对相关的债基进行优选。具体到债基优选,首先要把债基的投资范围分为偏利率债基还是偏信用债基。现阶段偏利率债基的风险相对还是较低的,偏信用的债基需要仔细甄选。债券基金作为投资组合的压仓石品种,其实在任何时点都适合配置,但是目前市场信用风险仍处于发酵阶段,建议稍微耐心关注一下后期信用市场的发展态势,再结合自身的风险偏好选择合适的债基品种进行投资。”

另有业内人士也表示:“要先关注债基的具体持仓,如果持仓中有较多信用债的,最好别玩刀口舔血的游戏。”

值得注意的是,信用债风险的预期还进一步传递到权益市场,紫光国微11月13日公告称,中诚信国际决定将紫光国微 AA+的主体信用等级列入观察名单;将“18国微01”的债项信用等级由AAA调降至AA+,撤出可能降级的观察名单,并列入观察名单。

今日开盘之后,紫光国微低开低走,股价持续下滑,盘中最大跌幅超9%,截至下午收盘,股价跌幅超过7%。

国泰君安认为,“信用债违约背后不仅仅是疫情带来的外生性冲击,也存在地方国企等自身性问题。尤其是在经济复苏的大背景下,此类信用风险的暴露更是凸显信用债发行主体的资质担忧。当前,AAA地方国企信用利差回归历史地位(接近2016年),这意味着信用风险没有真正定价,还是带有刚兑预期。经济复苏背景的信用暴露+信用利差低位,我们认为当前信用风险溢价的上行趋势可能超出市场预期。尽管市场是股债交易隔离,但因产业链传导、信用收紧预期将联动权益风险偏好下降。”

温馨提示:投资有风险,选择需谨慎。

债卷基金可能会踩雷吗?

债卷基金可能会踩雷吗?

-

如何选出一只适合定投的“好基”?

2026-03-02 16:16

2026-03-02 16:16

-

年度盘点:10+热门赛道ETF榜单合集

2026-03-02 16:16

2026-03-02 16:16

-

年度公募基金收益率排行:谁是真正的“赚钱小能手”?

2026-03-02 16:16

2026-03-02 16:16

问一问

问一问

+微信

+微信

分享该文章

分享该文章