募资210亿 创业板最大IPO来袭!东风集团递交上市申请(附IPO排队列表)

发布时间:2020-10-18 10:30阅读:529

(上市券商股票开户佣金低、服务收益多、开户有惊喜,融资融券利率额可以做到5.88以下!)

摘要【募资210亿 创业板最大IPO来袭!东风集团递交上市申请(附IPO排队列表)】本周资本市场的热点都是大公司和创纪录:蚂蚁集团、东风集团、京东数科这一批融资规模大、市值规模大、上市进程快的“大块头”吸引无数关注。(全景财经)

本周资本市场的热点都是大公司和创纪录:蚂蚁集团、东风集团、京东数科这一批融资规模大、市值规模大、上市进程快的“大块头”吸引无数关注。

具体来看,消息称蚂蚁调高估值目标至2800亿美元,将创全球最大IPO记录;共和国“军车第一品牌”东风集团A股募资210亿元,将刷新创业板新记录;数字科技第一股京东数科收入不依赖京东集团,其来自京东生态外收入占比超50%。

市场人士表示,随着注册制改革,以及蚂蚁、京东为代表的新经济公司在A股市场占据越来越重要的投资地位,市场的投资理念到基金公司的选股策略都将逐渐改变,崇尚高科技、追逐新经济是当前A股潮流,也将代表中国产业经济升级的新方向。

蚂蚁上市之路一波三折:刚传IPO计划有变,又传调高估值目标

国内最大的独角兽之一蚂蚁集团的上市之路一波三折。

继早前传出旗下支付宝,因战投基金引中国证监会调查利益冲突,隔日,再传美国国务院研究把蚂蚁集团列入黑名单。由于投资者需求依然强劲,日前再次传出上调IPO估值目标。

10月14日晚间有报道称,支付宝母公司蚂蚁集团IPO将推迟,起因是蚂蚁集团进行的350亿美元的股票上市的潜在利益冲突。报道表示,证监会正在研究,蚂蚁集团的支付宝平台作为唯一的第三方渠道,让散户投资者购买五只首次公开发行股票的共同基金是否合规。

对此蚂蚁集团发言人表示:“蚂蚁的上市流程正在两地有序推进,我们没有预设的时间表,任何关于时间表的猜测都没有事实依据。”

对于蚂蚁战配基金是否违规,蚂蚁集团强调,有关战略配售基金的细节已经做了“完全充分的披露”,其没有承销自己的IPO。基金是作为战略投资者参与蚂蚁集团的首次公开募股,一直由基金公司独立运作。

10月15日早间,有报道称,特朗普政府考虑将中国蚂蚁集团加入黑名单。两名知情人士说,在蚂蚁集团计划IPO上市之际,美国国务院已经向特朗普政府提交了一项提议,要求特朗普政府将中国的蚂蚁集团加入交易黑名单。目前尚不清楚何时决定是否将公司添加到所谓的“实体清单”中,美国政府机构将对此事进行审查。

中国外交部对此表示,中方一贯反对美国泛化国家安全概念,滥用国家力量,无理打压外国企业的霸权行径。美方应切实尊重市场经济和公平竞争原则,遵守国际经贸规则,为各国企业在美国投资经营提供开放、公平、公正、非歧视的营商环境。中方将继续采取必要措施,维护中国企业的正当权益。

10月17日,据知情人士透露,由于需求强劲,蚂蚁集团计划将首次公开募股(IPO)的估值目标提高到至少2800亿美元(约1.875万亿元人民币)。尽管美国正在考虑对其施加限制措施,但蚂蚁集团仍在推进IPO进程。

据报道,在与投资者初步讨论后,蚂蚁集团将把估值目标在之前预估的2500亿美元基础上至少提高约12%。知情人士称,蚂蚁集团计划通过IPO募集约350亿美元。

知情人士称,虽然美国可能会有不利举措,但马云旗下的蚂蚁集团仍在推进可能成为全球最大规模的这宗IPO交易,将于香港和上海两地同时上市。若估值为2800亿美元,蚂蚁集团规模将超过美国银行,三倍于花旗集团,其IPO发行规模将超过沙特阿美创纪录的290亿美元。

在境内外资本市场,蚂蚁的IPO计划受到投资者热捧。据了解,目前全球十大主权财富基金中,五家已明确计划参与其IPO项目,包括新加坡淡马锡、新加坡政府投资公司、阿布扎比投资局、沙特公共投资基金、中国社保基金等。

创业板最大IPO!共和国“军车第一品牌”东风集团上市拟募资210亿元

在吉利汽车宣布科创板整体上市后,东风汽车也加快了回归A股的脚步。

10月13日,深圳证券交易所官网显示,东风汽车集团股份有限公司的IPO申请已被创业板受理。

招股书显示,东风集团此次募集资金高达210亿元,比此前上市的粮油巨无霸金龙鱼(300999.SZ)的140亿募资,还多70多亿元。这也是目前创业板注册制后拟募集资金最大的一单IPO。

东风集团表示,本次发行拟募集资金的210亿计划投资于以下项目:高端新能源乘用车项目总投资110亿元,拟使用募集资金70亿元;新一代汽车和前瞻技术开发项目总投资127亿元,拟使用募集资金77亿元;补充营运资金项目总投资63亿元,拟使用募集资金63亿元。

公开资料显示,东风汽车集团股份有限公司是东风汽车集团下属在港交所上市的控股子公司,于2005年12月7日在香港联交所上市,是东风汽车集团主要的资本运作平台,也是中国汽车产业最大的上市公司之一。

追溯东风汽车的起源,不得不提“中国 军车第一品牌”。上世纪60年代末期,东风汽车的前身第二汽车制造厂,在既没资源又没技术的情况下,造出EQ240车型,参加新中国成立21周年庆典,在中国大国崛起的历史上留下浓墨重彩的一笔。随后,新中国成立50周年阅兵、新中国成立60周年阅兵、建军90周年朱日和阅兵……都留下了东风军车的身影。

如今,这家共和国汽车工业的开拓者正由大型工业制造企业蜕变为新时代汽车科技革命的领跑者。产业升级带来汽车工业的革命,轻量化、电动化、智能化、网联化、共享化已由概念变为现实,东风汽车依靠科技支撑、跨界创新,积极构建崭新制造体系,提供智慧出行、绿色出行新方案。

值得一提的是,除了东风集团,吉利也为回归A股做准备,预备募资200亿冲刺科创板,成为科创板整车第一股。另外,恒大汽车、威马汽车、合众以及天际等造车新势力也在加速冲刺科创板。

收入不依赖京东集团!京东数科公布其来自京东生态外收入占比

10月16日,上交所披露了京东数科对于科创板上市首轮问询函的回复。此轮问询共涉及6类28个问题,包括对京东集团的依赖度、三大核心业务的具体结构、同行业可比公司以及政策影响等。

此前招股书显示,2017年到2020年,京东集团均为京东数科的第一大客户;其中,京东数科向京东集团提供服务取得的收入分别为 26.75 亿元、39.60 亿元、53.12 亿元及 30.86 亿元,占同期公司营业收入的比例为 29.50%、29.08%、29.18%及 29.89%。

关于京东数科对于京东集团的依赖度,京东数科回应表示,京东数科与京东集团各板块之间建立了高度战略协同和长期、稳定、互惠的商业关系,但京东数科业务经营并不依赖于京东集团。

京东数科披露的数据显示,其报告期内,除直接来自京东集团收入(占比低于30%)及来自于京东集团生态的收入外,来自京东集团生态外的收入占比均超过50%,与集团相关的收入对京东数科盈利的贡献度和影响力正在逐渐降低。

京东数科强调,报告期各期,公司来源于京东集团生态外的收入占比分别为 53.75%、 52.37%、54.98%及 56.39%,来源于京东集团生态外的收入占比均超过50%且呈上升趋势。

在金融机构领域,京东数科已独立地服务了超过600家金融机构;在商户与企业领域,已独立地服务了京东生态外超100万家小微商户、超20万家中小企业、超700家大型商业中心;在政府及其他客户领域,公司均独立开发和使用核心技术,服务了超40家城市公共服务机构。

此外,京东数科也表示,公司具备独立的、与经营有关的业务体系、资产和技术,资产产权清晰并完全独立运营;公司建立了健全的内部经营管理机构,能够在发展战略和生产经营上独立行使决策、管理职权。同时,京东数科在研发体系、业务布局、客户拓展等方面均保持独立性和完整性,具有成熟的直接面向市场独立持续经营的能力。

对于市场比较关注的与蚂蚁集团的对比,京东数科表示,公司在业务模式、发展阶段、中心化分发APP、产品和服务等方面与蚂蚁集团存在本质区别,在业务、财务等关键数据上不具备可比性。

9月11日晚间,上交所科创板披露了京东数科招股说明书。招股书显示,公司拟募资约203.67亿元。数据显示,京东数科今年上半年归母净利润亏损6.7亿元,而去年全年净利润近8亿元。

全景数据IPO市场动态周报(10月10日-10月16日)

据全景数据监测显示,截止10月16日,IPO信息披露在审企业共计1175家,其中,传统板块210家(上交所主板、深交所主板、中小板),上交所科创板和深交所创业板共计880家,新三板精选层85家。

本周(10月10日-10月16日),16家企业上会,全部通过上会,上会通过率100%。

据全景数据监测显示,IPO企业相关新闻共有10270条。本期市场关注热点有:“年内科创板IPO占比超五成”、“创业板最大IPO东风集团已递交申请”、“蚂蚁回应IPO推迟传闻”、“巨型IPO扎堆,募资超200亿的公司已达21家”、“青岛IPO企业上市积极”、“友阿股份、博拓股份、华海清科等公司IPO获受理”等。

(一) 传统板块

据证监会公开数据显示,截止10月10日,共计210家(上交所主板、深交所主板中小板)企业进行IPO信息披露。

73家企业状态更新为预披露更新

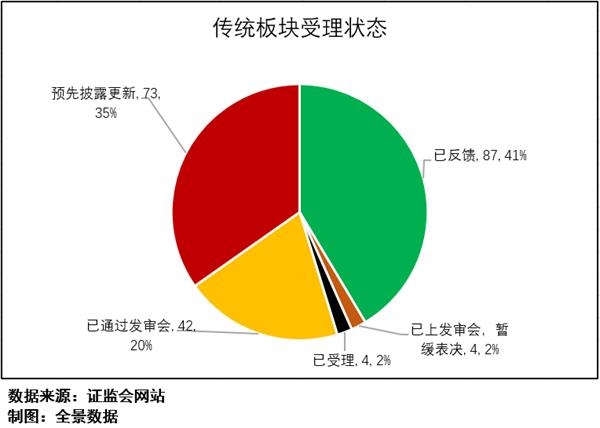

据证监会最新数据显示,截止目前,占比最高的是已反馈企业,共计87家,占比41%;预披露更新企业73家,占比35%。

图1:传统板块受理状态

河南3家公司处于反馈状态

据证监会最新数据显示,截止10月16日,210家(上交所主板、深交所主板中小板)IPO信息披露企业中,从地域划分来看,浙江依旧是IPO企业存量最大的省份。另外,河南地区兰考瑞华环保电力、郑州千味央厨食品、洛阳涧光特种装备等3家公司已处于已反馈状态,十年三闯IPO的蓝天燃气已于9月17日成功过会。

图2:传统板块IPO在审企业区域分布图

河南辖区新增IPO企业名录

表1:河南辖区新增IPO企业名录

(二) 科创板和创业板

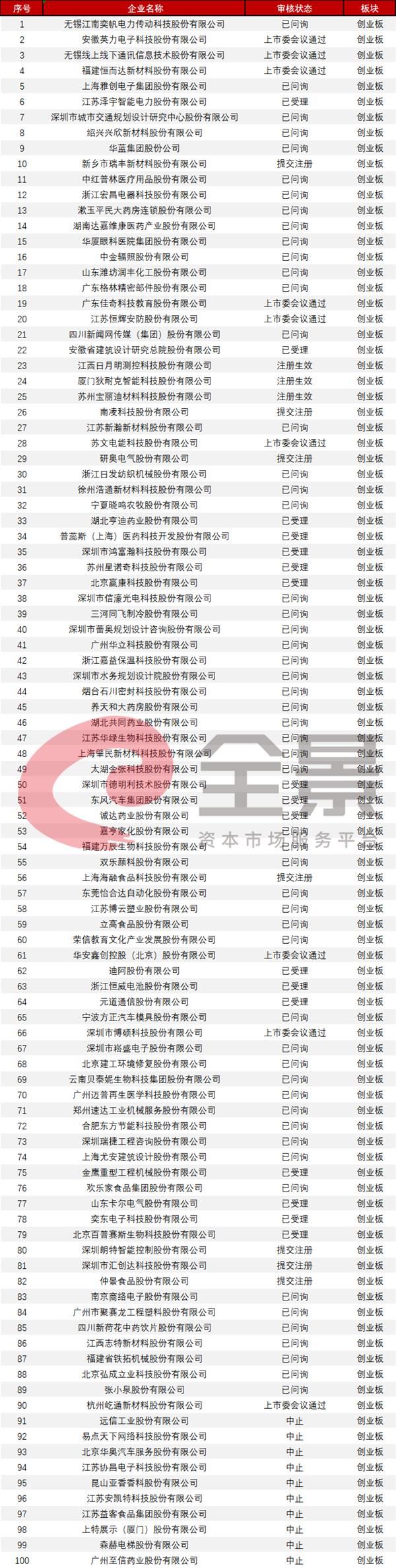

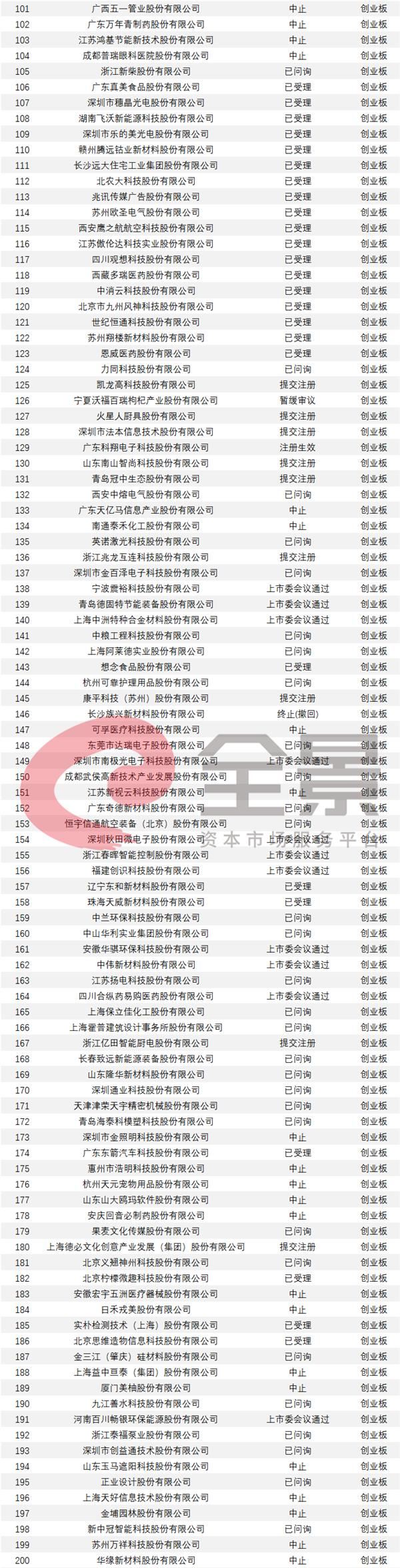

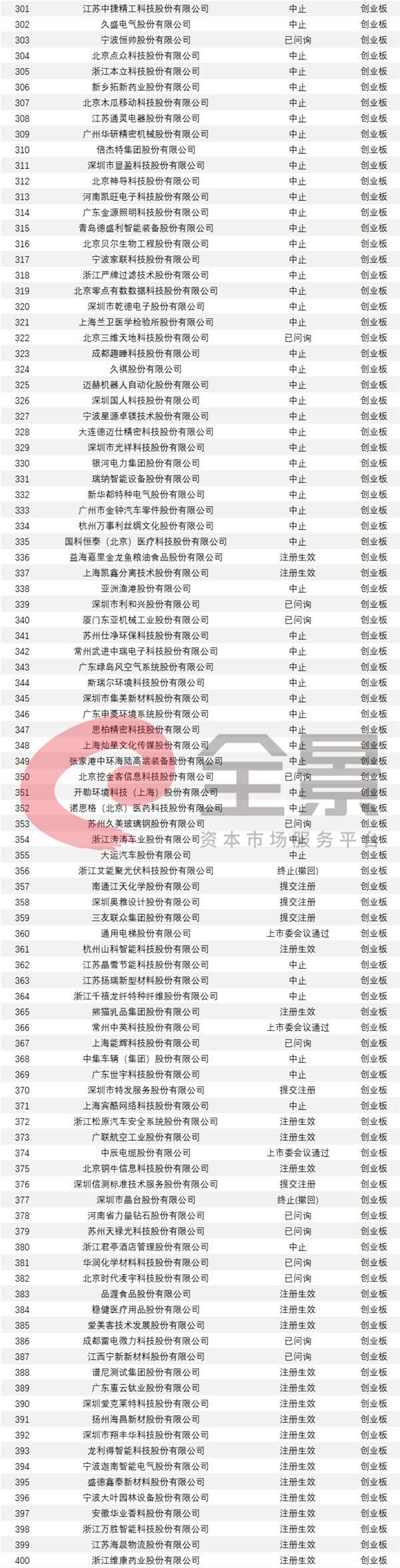

截止10月16日,共计880家企业进行IPO信息披露,比上期增加21家企业。

已问询企业持续增加

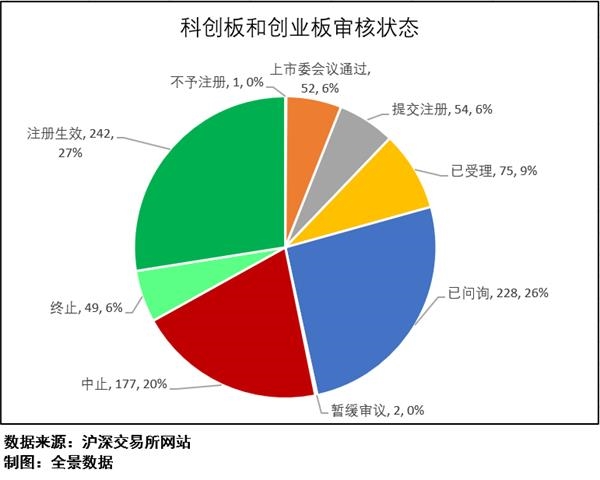

据上交所和深交所网站公开数据显示,截止目前,注册生效242家,占比27%;已问询228家,占比26%。需要指出的是,中止注册企业持续增长,目前达到202家,占比23%。

图3:科创板和创业板受理状态

目前仍有177家企业处于中止状态

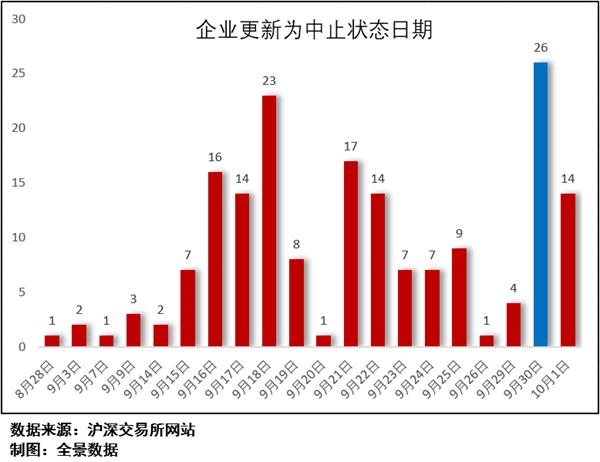

据上交所和深交所网站公开数据显示,在已经披露的880家企业名单中,目前仍有177家企业处于中止状态,值得注意的是,国庆假假期前一天(9月30日),科创板共计26家企业更新状态为中止,原因是财报更新;151家创业板企业则是在最近两个月时间陆续更新到中止状态。

图4:科创板和创业板企业更新为中止状态日期分布

4家废弃资源综合利用业企业值得关注

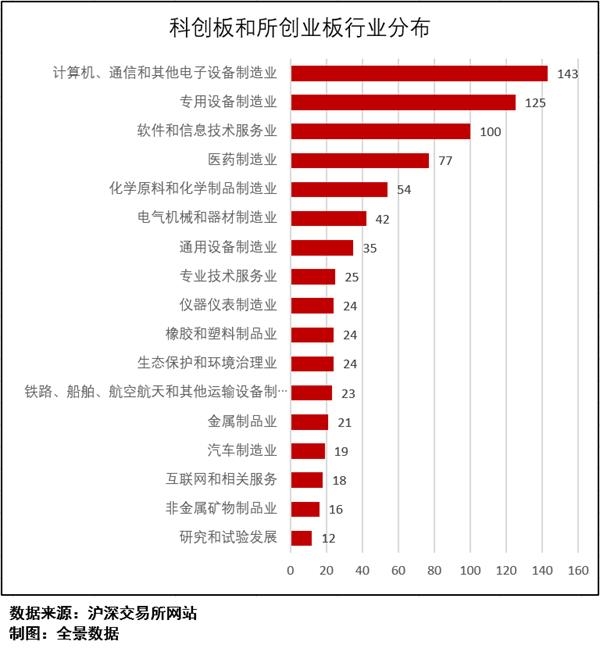

据上交所和深交所网站公开数据显示,已经信息披露的880家企业涉及52个行业,其中,计算机、通信和其他电子设备制造业、专用设备制造业等继续排在前列。值得注意的是,今年下半年,共计4家废弃资源综合利用业企业扎堆启动IPO,分别是山东英科环保再生资源股份有限公司、徐州浩通新材料科技股份有限公司、杭州屹通新材料股份有限公司、杭州大地海洋环保股份有限公司。

图5:科创板和所创业板行业分布

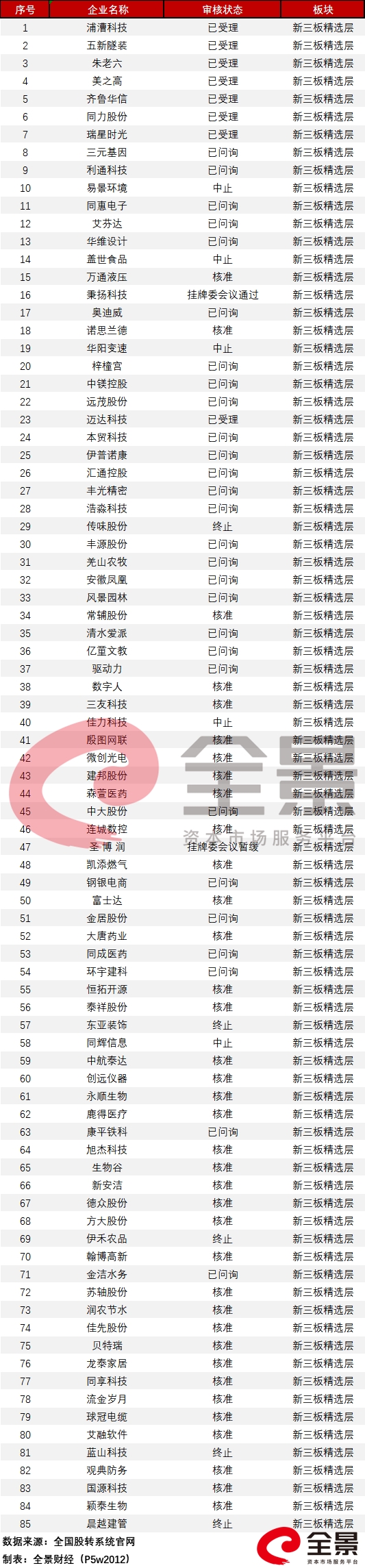

(三) 新三板精选层

截止10月16日,据全国中小企业股份转让系统网站公开数据显示,共计85家新三板精选层企业进行IPO信息披露,浦漕科技新三板精选层企业IPO已被受理。

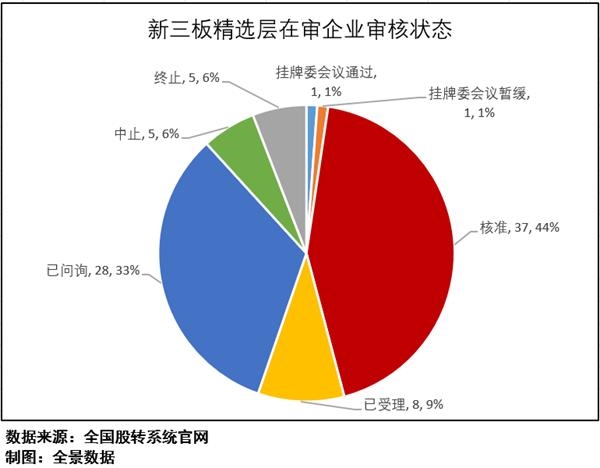

核准企业占比超四成

据全国中小企业股份转让系统网站公开数据显示,截止目前,已问询28家,新增问询企业2家;核准37家,新增1家;已受理8家,占比9%。

图6:新三板精选层IPO在审企业审理状态图

山西、黑龙江、广西、青海、新疆、西 藏等地新三板精选层申报企业存量为0

据全国中小企业股份转让系统网站公开数据显示,85家企业中,从地域布局来看,主要分布在东部地区。值得一提的是,山西、黑龙江、广西、青海、新疆、西 藏等地未有新三板精选层申报企业存量。

图7:新三板精选层IPO在审企业区域分布图

附最新拟IPO排队名单

(文章来源:全景财经)

温馨提示:投资有风险,选择需谨慎。

什么是IPO、创业板、中小板?

什么是IPO、创业板、中小板?

问一问

问一问

+微信

+微信

分享该文章

分享该文章