中信证券斥资105亿增资境外公司!国际化步伐明显加快 释放什么信号?

发布时间:2020-7-24 18:01阅读:385

在证券行业打造打造航母券商的大背景下,中信证券表态要对境外业务大手笔增资,具备了非同凡响的信号意义。

7月23日晚间,中信证券发布公告,同意对中信证券国际进行不超过15亿美元(约合人民币105亿)的现金增资,其中第一批实缴不超过3亿美元。据了解,本次增资会用于中信里昂证券的业务发展,是将此前的债转股形式变更为现金注资,有利于提高海外公司的运营效率,同时相应提高资产负债能力。

即便中信证券本次增资并非全新事项,但相较于2018年底的9.16亿美元增资计划,规模增加了逾六成,依然体现出龙头券商对国际化业务的加码布局。

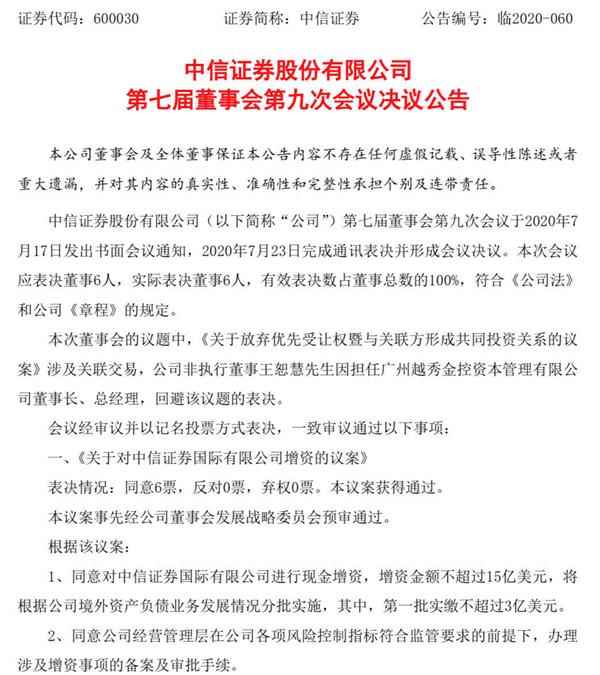

将对境外公司增资15亿美元

7月23日晚间,中信证券发布公告,同意对中信证券国际有限公司进行现金增资,增资金额不超过15亿美元,将根据公司境外资产负债业务发展情况分批实施,其中,第一批实缴不超过3亿美元。同意公司经营管理层在公司各项风险控制指标符合监管要求的前提下,办理涉及增资事项的备案及审批手续。

中信证券国际是中信证券旗下一级子公司,实收资本65.16亿港元,旗下主要公司为中信里昂证券,后者被视为中信证券开拓海外业务的桥头堡。有券商分析师认为,中信证券向中信证券国际增资可能有两种用途:一是通过其向中信里昂证券注资,另一种可能是在海外进行收购。

中信证券相关人士向记者表示,本次增资是用于中信里昂证券的业务发展,并且这也不是一次全新的增资事项。据了解,近几年来,这笔钱都是以发债的形式为中信里昂所用,现在直接改为现金注资,有利于提高海外公司的运营效率,同时相应提高资产负债能力。

券商中国记者翻阅公告,在2018年12月10日,中信证券发布公告称,公司董事会同意对中信证券国际增资9.16亿美元。此前,公司对中信证券国际的最近一次增资为2012年,近年来公司对其经营及业务的资金支持主要采取借款的方式,本次增资主要系借款转股本。

不过,相比2018年底的9.16亿美元增资,中信证券此次增资计划明显加码,15亿美元的增资较此前增加了六成。

上述分析师认为,中信证券向海外公司注资的需求是显而易见的,15亿美元对中信证券来说也不是大数目,首批实缴3亿美元可能是受外汇管制限制。不过该说法并未得到中信证券的确认。

至2019年末,中信证券国际总资产约合人民币1179.16亿元,净资产约为82.92亿元人民币。2019年实现营收约为41.48亿元人民币,全年亏损9556万元人民币。截至2019年底,中信证券国际并购里昂证券产生的商誉账面价值为人民币20.04亿元,较2018年底微增。

国际化步伐明显加快

2019年11月份,监管表态要打造航母级券商,作为行业龙头的中信证券国际化步伐明显加快。

在其2019年年报中,对2020年的相关展望为,随着境内市场的进一步开放,公司将继续发挥全球化布局优势,加强境内外协同合作,积极响应国家“一带一路”倡议,把握企业产业整合及市场拓展诉求,为境内外客户提供跨境并购综合解决方案,推动中国企业加快实现产业转型及国际化。

中信证券作为十多年来屹立不倒的行业龙头,被成为“麦子店高盛”,其国际化布局非常早。在2008年,中信证券就收购了中信证券国际的全部股份,并对其增资4.25亿美元,此后,中信证券逐步推进中信证券国际各项业务的发展;2012年,中信证券收购里昂证券100%股权,成为中国企业收购外国经纪公司的第一单;2016年底,中信证券推进中信证券国际和中信里昂证券的合并运营,业务一体化后,中信里昂证券开始在英、美、澳、东南亚等多个国家和地区开展业务。

今年来,中信里昂证券的大动作频频,4月份,先锋领航(Vanguard)前总裁林晓东入职中信证券,担任中信里昂副董事长。他曾领导并负责Vanguard亚洲区的整体战略、业务和发展布局,从业经验丰富,口碑良好。中信证券表示,境外板块进一步加强人才引进,管理团队背景也进一步多元化,力求打造一流管理团队,进一步推进及发挥境内外联合平台的优势。

在龙头券商打造航母的大背景下,中信证券此次对境外业务的增资自然具备了非同凡响的意义。在2020年分类评价中,内资券商尚未产生境外业务收入能加满分的券商,这对头部券商或能起到反向激励效果。

中信证券在2019年年报中表示,随着资本市场和证券行业的双向开放,头部券商将直面外资机构的竞争,本土头部券商也在加速国际化步伐,服务中国资本和中国投资者走出去,参与国际竞争。未来证券行业有希望出现业务能力精湛、服务功能全面、运营管理规范、具有国际影响力的一流投行。

温馨提示:投资有风险,选择需谨慎。

问一问

问一问

+微信

+微信

分享该文章

分享该文章