涨停!涨停!地产公司要转行,股价立马涨疯了

发布时间:2020-5-26 21:10阅读:650

5月25日,格力地产(600185.SH)时隔半月后复牌,全天封死一字板涨停,报5.83元/股;5月26日开盘后,格力地产再度一字涨停,成交量超210万元,换手率仅0.1%,最新总市值达132亿元。

根据Wind数据,格力地产最新6.41元/股的股价,已创2018年2月以来的新高。且今年四月以来,格力地产股价涨幅超过50%。

拟收购珠海免税集团100%股权

为何格力地产股价上涨如此迅猛?复牌后两连板的直接诱因是一起收购。

5月11日,格力地产发表公告称,公司正在筹划以发行股份及支付现金方式购买珠海市免税企业集团有限公司全体股东持有的免税集团100%的股权,此外,将非公开发行股份募集配套资金。

由于该交易预计构成重大资产重组,格力地产股票自5月11日开始停牌。

随后5月22日,格力地产通过公告表示,公司拟以4.3元/股的价格收购免税集团100%股权的同时,拟向中国通用技术(集团)控股有限责任公司下属公司通用投资定增发行1.86亿股,募集配套资金总额预计不超过8亿元,用于支付本次收购的现金对价和标的公司项目建设。公司股票也将于5月25日开市起复牌。

此次交易可谓是合作互利,双方共赢。一方面是受国家对免税商品销售业务实行垄断经营和集中统一管理所限,珠海免税集团可以通过此次收购“借壳”上市;另一方面,由于免税行业利润可观,格力地产有望借珠海免税进一步增厚公司利润,实现市盈率翻倍。

资料显示,珠海免税集团成立于1987年9月,是全国最早开展免税品经营业务的企业之一,也是国内唯一一家全资拥有免税、有税、保税(跨境)三大业务的营管理实践经验的国有独资企业。

而作为一家集商业零售、物业经营、国际贸易、仓储物流、跨境电商及酒店管理为一体的多元化、综合型集团,目前珠海免税集团拥有16家下属企业,截至2019年末,集团总资产达44.25亿元,归母净资产为35.36亿元。

而集团旗下最为知名的当属免税门店业务,珠海免税商店位于广东省珠海市的拱北口岸、九洲港口岸、横琴口岸、港珠澳大桥珠港口岸和天津市的天津滨海机场口岸等口岸,销售商品涵盖烟类、酒类、香水化妆品等多个品类,口岸免税业务销售体量居全国第二位。

值得注意的还有,股权关系所示,珠海市国资委和珠海城市建设集团分别持有珠海免税集团77%、 23%的股权。而截至目前,格力地产目前的实控人仍为珠海投资,该公司是珠海市国资委100%控股的资本运营平台,城建集团也是珠海市国资委全资控股孙公司,也就是说此次并购或许计划已久。

房地产企业欲跨界生物医药和免税

就在5月11日停牌的前一天,格力地产还宣布了另一起收购事项。

5月10日,格力地产发布公告称,其全资子公司珠海保联资产管理有限公司拟通过协议方式购买LeagueAgent(HK)Limited持有的科华生物(002022.SZ)9586万股,占科华生物的18.63%,交易总价为17.26亿元。

交易完成后,珠海保联将成为科华生物第一大股东。

资料显示,科华生物是首家登陆深圳证券交易所中小板的体外诊断领域的上市公司,主营仪器和试剂研发生产。截至2019年12月31日,科华生物拥有230余项获国家药品监督管理局NMPA批准的及70个经欧盟CE认证的试剂和仪器产品,自主产品涉及分子诊断、生化诊断、免疫诊断三大领域。

但近几年科华生物似乎一直在走下坡路,不仅业绩平平,股价更是从2015年60元的最高点跌到如今约16元左右的位置。

对于此次入股,除了抄底,更多的是格力地产在生物医药和医疗健康领域布局的完善和扩大。早在2016年,格力地产开始制定涉足医疗健康产业的计划。

2016年8月,格力地产发表公告称,以自有资金在美国设立全资子公司“格力地产(美国)有限公司”,作为公司在美国从事医疗健康产业投资及房地产开发经营的区域管理公司,但该议案尚需报请珠海市商务局及美国当地政府部门审批,此后未见进一步消息。

随后今年2月,在新冠疫情蔓延期间,格力地产控股70%,与珠海市微创科技有限公司、珠海医凯电子科技有限公司等企业合资设立了成立珠海高格医疗科技有限公司。

在收购珠海免税后,格力地产更调整了公司目标,表示将发展成为拥有以免税业务为特色的大消费产业、生物医药大健康产业,以及房地产业三大板块为核心的大型上市公司。

而跨界生物医疗和免税业的原因主要在于其主业房地产的疲软。

实际上,自2017年起,格力地产的房地产业务已经连续三年下滑。

2017年至2019年,格力地产房地产业务分别实现营收29.69亿元、23.89亿元、23.47亿元,分别同比下降1.66%、19.54%、1.77%。

同时,综合毛利率也在逐年下降。2017年至2019年,格力地产综合毛利率分别为42.92%、34.28%、30.07%。

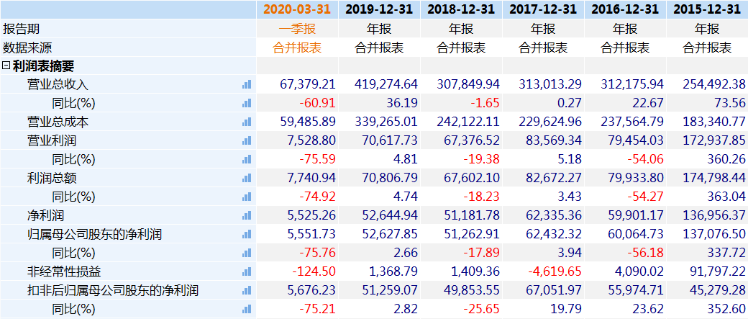

更糟的是,受疫情影响,2020年一个季度,格力地产的营收、归母净利润都出现了大幅度的下滑。报告期内,公司实现营业收入为6.74亿元,同比下降60.91%;归属于上市公司股东的净利润为5551.73万元,同比下降75.76%;其中,经营活动产生的现金流量净额由上期的192.62万元暴跌至负4.45亿元,

同时,由于公司目前账面资金只有30.91亿元,而一年期到期的非流动负债就有26.69亿元,目前公司还面临着现金流吃紧的困境。

股东要约收购引来监管问询

既然主业表现一般,那格力地产连续并购的资金又是从哪里来的?

5月22日,格力地产还发布了另一公告公告,表示公司控股股东珠海投资控股有限公司拟通过全资孙公司珠海玖思投资有限公司,对公司提出要约收购。

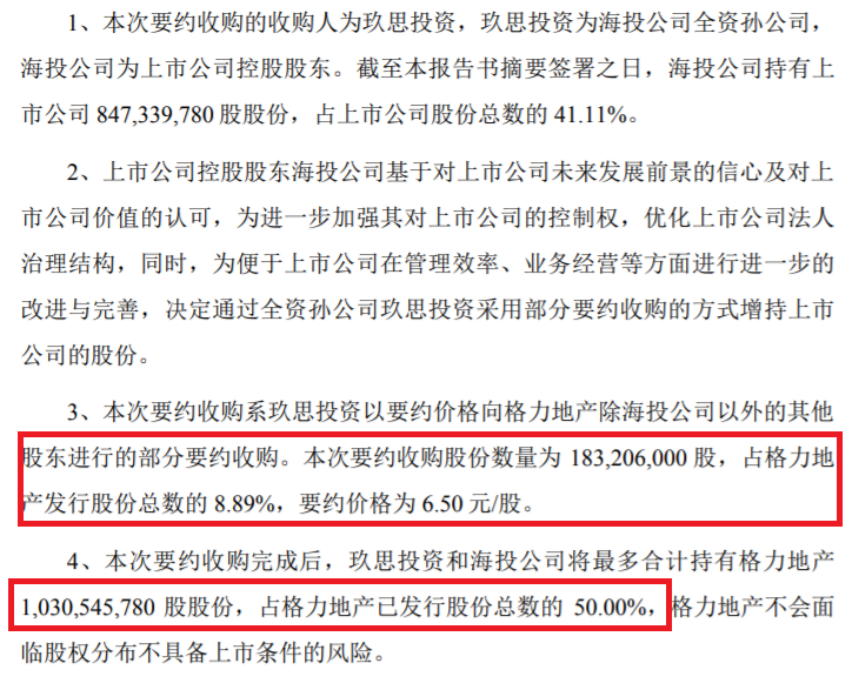

根据公告,此次要约收购股份数量为1.83亿股,占格力地产发行股份总数的8.89%,要约价格为6.5元/股,要约收购支付方式为现金,要约收购数量18320.6万股,占总股本的8.89%,收购总金额约为11.9亿元,收购有效期为2020年5月27日至2020年6月29日。

若以格力地产停牌前的收盘价5.3元/股计算,这次的要约价格溢价超过20%,中间存在较大的套利空间。

交易完成后,玖思投资和海投司将最多合计持有上市公司10.31亿股股份,占格力地产已发行股份总数的50%,格力地产不会面临股权分布不具备上市条件的风险。

然而,该要约收购却引来监管问询。

就在格力地产发布该公告的同一天,上交所发来问询函,要求格力地产说明公司是否通过要约方式为定增方实现保底利益。

对此,格力地产也在5月25日晚间回复表示:公司不存在通过要约方式为定增方实现保底利益的行为。

具体内容可概括为:

格力地产本次要约收购是控股股东的全资孙公司玖思投资的主动部分要约,要约收购范围为格力地产除海投司以外的其他股东所持有的无限售条件流通股。

本次要约收购系市场化的收购行为,是否接受要约以股东自主的投资决策为准,要约收购结果不可预见。公司不存在通过要约方式为定增方实现保底利益。且要约收购期间,本次资产重组尚未实施,不会对上市公司的资产、负债、权益或者经营成果造成重大影响。

此前公司控股股东海投司虽然持有的41.11%公司股份虽已全部被司法冻结,但并不影响其对该部分股权的所有权及表决权,股权被冻结对格力地产的控制权稳定性不会产生影响。

针对未披露收购人是否存在处置计划一事,格力地产发布了《要约收购报告书》(修订稿)并补充披露道:“截至本报告书签署之日,收购人不存在未来12个月内减持上市公司股份的计划。”

此外,格力地产在公告中公布了自查公司及公司实际控制人、各方股东、相关投资方及其董监高等主体,在格力地产本次要约收购提示性公告日起前6个月交易公司股票的情况。

温馨提示:投资有风险,选择需谨慎。

为什么股价卡到涨停价格,还不涨停?

为什么股价卡到涨停价格,还不涨停?

问一问

问一问

+微信

+微信

分享该文章

分享该文章