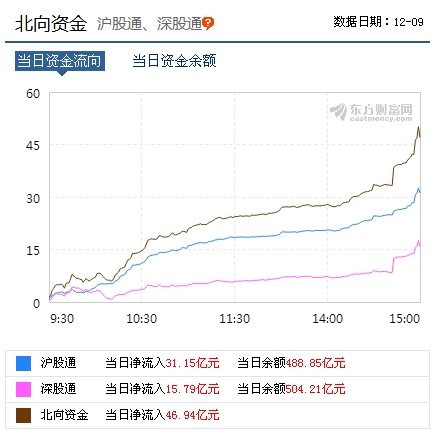

沪指震荡整理:钢铁股领涨 北向资金净流入47亿元

发布时间:2019-12-9 17:20阅读:383

对于后市大盘走向,机构纷纷发表看法。

中信证券:市场韧性将减弱,继续“猫冬”

近期市场韧性主要源于预期反复下的资金博弈,包括PMI超预期驱动短期资金“返场”,以及外资主动持续流入。前者仍需逆周期政策预期支撑,但预计近期政策定调将依然保持定力;后者在博弈关键时点临近,不确定性上升压力下,料会受到抑制;再考虑机构“抱团”压力和来年1月解禁高峰,预计资金博弈的性价比将显著降低,市场韧性将减弱。

具体而言,从资金博弈择时来看,当前“下注”的性价比不高。一方面,机构年底博弈激烈,外资流入只延缓不改变“抱团”股调整的压力;截至12月6日主动型公募基金平均仓位为78.0%,依然不低。另一方面,2020年1月A股解禁规模将达到6580亿元新高,交易驱动的投资者短期料更多会选择观望。

继续“猫冬”防御,坚持配置低估值品种。建议大类资产层面增配债券和黄金,在A股则坚持对低估值板块的配置,包括银行、地产、基建产业链、家电和汽车及零部件,同时关注受益外部不确定性提升的黄金和军工板块。

海通证券:市场孕育转势,春季行情启动银行地产望先修复

8月以来市场整体处于牛市3浪初期折返跑蓄势阶段,目前折返跑形态较完整,参考历史,市场转势向上需要基本面和政策面向好信号。

当前可能的经济和政策组合中,最优的是经济数据平、政策略偏暖,接下来1个月是验证窗口期。

目前仍是布局期,春季行情启动时银行地产望先修复,着眼明年全年,利润增速更快的科技和券商更优。

国泰君安证券:明年增量资金约1万亿,短期震荡放眼中长期

短期震荡一致预期,更需放眼中期格局研判。结合银行理财子公司、北上资金、新成立基金等维度研判,2020年增量资金约为1万亿。短期坚守新β,中期找未来龙头。

短期来看,选择配置方向比择时更重要:选择低估值-稳盈利对抗杀估值预期(新β)。中期来看,震荡格局之中,更需要放眼中期。整体看,2020年资金格局相较2019年略微收紧,但是银行理财子公司和新成立基金的份额有望对MSCI带来的被动资金的缺少形成对冲,这将稳定2020年的资金格局。整体还是存量博弈格局之下,寻找方向变得异常关键,在分散性的行业之中寻找未来龙头将是核心原则。

中信建投证券:低估值防御大科技进攻,中长线看好科技股

市场承压,向上动能不强,但向下空间也有限,预计震荡为主。

维持创业板、中小创占优的观点。可关注低估值、稳业绩的建筑、地产、汽车、机械设备等周期相关行业,特别是前期滞涨的优质股票。食品饮料、生物医药、农林牧渔等抱团消费股,逻辑仍在,静待估值下行后的买入机会。银行、券商在下行期相对占优,特别是券商有业绩保证。中长线看好科技股,在政策支持和技术创新的双重背景下,明年仍有较大机会。

招商证券:明年A股流动性环境和盈利预期仍相对有利

上周政治局会议召开,分析研究2020年经济工作。从本次会议定的基调来看,“经济稳中向好”、“逆周期调节”、“托底”成为政策主要思路,不宜对经济增速抱有过高的预期。三大攻坚战再次被强调而脱贫攻坚表述顺序被提前,加强基础设施建设被再度强调,提升科技实力和创新能力被放在重要位置。

从政策角度来看明年A股面临的流动性环境和盈利预期仍将会保持相对有利的条件,19年初开启两年半上行周期确定性进一步提升。年度策略报告中重点的推荐科技、基建等板块,在明年有望得到更大的政策支持。

安信证券:更好的布局时机在明年初,春季行情已提前展开的判断恐怕为时尚早

迈向高质量发展是本轮“成熟牛”的核心逻辑,经济增速的阶段性企稳走平并不能逆转科技与消费的核心优势,明年布局的方向依然可以在这个大方向中寻找景气与估值具备吸引力的品种,从中期看,无论是产业景气趋势还是公司股票空间,科技占优。

站在自上而下的角度,近期市场如期出现了小幅反弹,近期全球经济数据也都出现了积极信号,投资者情绪也普遍出现改善。但由于通胀预期依然存在上行风险、股票市场供给增加、签署第一阶段协议时间尚不确定、年底投资者可能有一定盈利兑现操作等因素影响下,安信证券认为现在就下市场的春季行情已提前展开的判断恐怕为时尚早,还不能确认市场的阶段性调整已经结束。

所以,总结来说,首先本身市场的阶段性调整未必已经结束,其次在整个调整中相对强势的方向反而预示着其更可能是继续引领下一轮行情起来的方向。因此,安信证券依然认为更好的布局时机在明年初,首选依然是科技方向,只不过具体标的可以相对今年延展和变化。

广发证券:经济增长预期正在改善,关注低估值地产链

“秋收冬藏”分子端正出现积极变化,这次更可能的实质性措施稳定制造业对分子端也有正面作用。

冬日暖煦,广发证券判断A股分子端的机会将较前期进一步增多。行业配置:关注低估值地产链龙头(重卡/建材/工程机械/房地产),以及率先“主动补库存”的周期细分行业(工业金属/橡胶)。

新时代证券:战略性看多第二个买点,建议提高仓位

长期的问题留给未来再担心。现在最大的问题是,长期的问题还很多,房地产、贸易、债务等,新时代证券认为从投资的角度,这些问题可以留给未来再去担心。即使是长期经济增速中枢不断下降的经济体,也是可以出现长时间经济反弹和企稳的。当这些问题把周期性行业估值压到历史极值附近的时候,只要不在短期内快速恶化,可以阶段性可以放一放,关注更多半年到一年内的问题。

短期策略:战略性看多A股的第二个买点。9月中旬以来的调整,主要是前期利多兑现后,获利盘较多和仓位调整需要带来的调整,虽然调整幅度比大部分投资者预期的小,但是很有可能已经结束。其他的问题可以在上涨中消化,而不是先消化再上涨。建议投资者提高仓位,增加弹性板块的配置比例。

国盛证券:后续到年底以震荡为主,指数行情开启需等待

后续到年底,市场仍将以震荡为主。

首先,临近年底市场部分绝对收益投资者面临兑现收益,而相对收益投资者考核期也在临近,因此年底投资者风险偏好往往倾向收缩,至少难以大幅提升。

其次,经济短期未现大幅下行风险,叠加通胀制约,至少短期内货币明显放松的概率较小。

指数行情开启还需等待,或要等到春暖花开时。年底年初行情仍将以震荡为主,往上难有指数性机会,在往下调整空间也不大。再往后,12月6日政治局会议继续强调运用好逆周期调节工具,要求加强基础设施建设,保持经济运行在合理区间,确保全面建成小康社会和“十三五”规划圆满收官,显示经济下行压力下明年政策对冲仍将加码。因此,随着明年春节后通胀高点逐渐过去、经济压力再度显现,货币宽松空间再次打开,从而带动新一轮向上行情。

联讯证券:短期指数可能延续震荡的概率偏大

由于经济依旧承压、临近年关年市场资金面仍偏紧,短期指数可能延续震荡的概率偏大。

配置上,建议以结构为上,重点关注稳增长发力端和景气度上行的板块:其一,继续布局稳增长发力端,重点关注低估值耐用品产业链如汽车、家电等,地产竣工链和基建产业链;其二,景气度上行板块,重点是科技+券商。

(仅供投资者参考,不构成投资建议;股市有风险,投资需谨慎。)

(文章来源:东方财富研究中心)

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章