邮储银行发行结果出炉 承销商包销6.5亿承诺上市30日内不卖出 此前更有多项措施稳股价

发布时间:2019-12-4 09:49阅读:531

“巨无霸”邮储银行今日晚间披露了其A股股票发行结果。

结果显示,该公司联席主承销商包销股份的数量为11,874.15 万股,对应的金额为65,307.83 万元,包销金额创下2016年信用申购制度实施以来最高纪录。需要说明的是,此次承销商承诺,在上市之日起30日内不减持所包销的股份。

此外,邮储银行此番发行中罕见地采用了“绿鞋机制”,8家战略投资者参与战略配售,多项强有力措施为其保驾护航。

承销商包销邮储银行6.5亿,承诺上市30日内不卖出

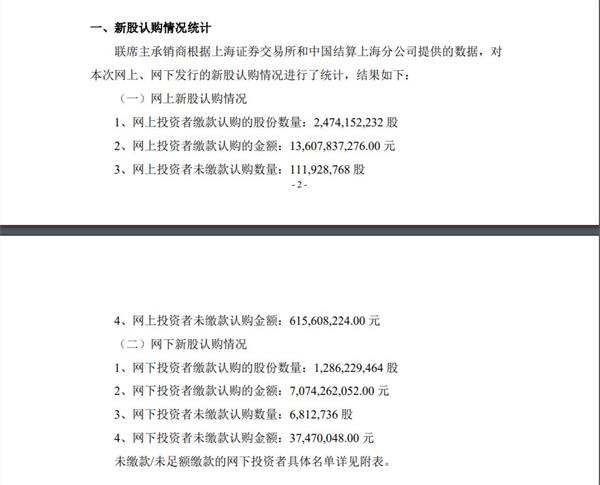

邮储银行晚间披露的股票发行结果公告显示,网上投资者缴款认购的股份数量2,474,152,232 股,网上投资者缴款认购的金额13,607,837,276.00 元,网上投资者未缴款认购数量111,928,768 股,未缴款认购金额615,608,224.00 元 。

网下方面,投资者缴款认购的股份数量1,286,229,464 股,网下投资者缴款认购的金额7,074,262,052.00 元,网下投资者未缴款认购数量6,812,736 股,未缴款认购金额37,470,048.00 元。

网上、网下投资者未缴款认购股数全部由联席主承销商包销,联席主承销商包销股份的数量为 118,741,504 股,包销金额为 653,078,272.00 元, 占绿鞋全额行使后发行规模的比例为 2.00%。

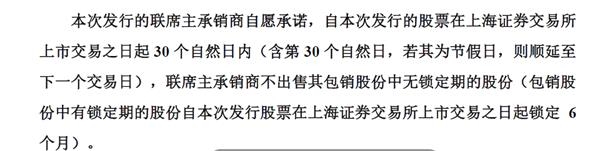

值得一提的是,此次发行的联席主承销商自愿承诺,自本次发行的股票在上海证券交易所上市交易之日起 30 个自然日内(含第 30 个自然日,若其为节假日,则顺延至下一个交易日),联席主承销商不出售其包销股份中无锁定期的股份(包销股份中有锁定期的股份自本次发行股票在上海证券交易所上市交易之日起锁定 6 个月)。这意味着,邮储银行上市首日的实际流通股份将进一步压缩。

而邮储银行承销商包销金额创下2016年信用申购制度实施以来最高纪录。

数据显示,在此之前,信用申购制度实施以来包销金额最高的不久前发行的浙商银行。彼时浙商银行承销商包销1,341.75万股,包销金额为6,628.23万元。再就是工业富联,承销商包销333.31万股,包销金额4,589.64万元。

邮储银行承销商的包销金额也创下2010年最高纪录,甚至超过中国交建。资料显示,中国交建A股于2012年2月发行,彼时承销商包销了超过1亿股,包销金额达5.52亿元。

需要指出的是,券商包销金额大,并非意味投资者对公司中长期发展就一定不看好,两者之间并不存在必然关系。

比如迈瑞医疗承销商包销金额达1,925.51万元, 是近年来少有的包销金额超过千万元的公司,但该公司2018年上市后营收和利润仍保持较好增速,今年前三季度公司实现营收123.79亿元,同比增长20.43%,归母净利润36.71亿元,同比增长26.74%,该股上市后股价不断上涨,目前股价已是发行价的近4倍。

一般而言,承销商包销规模的大小,除了与市场环境有一定关系外,与公司发行规模的大小也有一定关系。上述包销金额的公司,同时也是规模较大的公司。

多项措施保驾护航,邮储银行战略配售阵容豪华

此番邮储银行发行备受瞩目,不仅是因为其发行规模大,中签率高,而且还在于有多项措施为其发行和股价保驾护航。

资料显示,从公司规模上,邮储银行是一家“巨无霸”公司。

根据招股说明书,邮储银行拥有全国商业银行中数量最多的营业网点,截至2019年6月30日,邮储银行共有39,680个营业网点,其中包括7,945个自营网点和31,735个代理网点,营业网点覆盖中国99%的县(市)。记者的印象是,老家的每个乡镇,可以没有“工农中建”等,但一定有一家邮储银行的分支机构。

财务数据方面,截至2019年6月30日,邮政银行总资产为100,671.75 亿元,所有者权益合计为4,940.59亿元,2019年上半年归母净利润为373.81 亿元。

由于发行规模较大,邮储银行网上中签率达到1.25914868%,创下2016年新股信用申购制度实施以来最高。这意味着,如果顶格申购的话,将可以打中21个签。

此番邮储银行发行启用近年来比较罕见的“绿鞋机制”。邮储银行引入绿鞋机制后,在新股发行后 30 天之内,如果股价出现低于发行价的情况,将有 43 亿的绿鞋资金入场。

此外,邮储银行此番发行启动了也是近年来新股发行中少见的战略配售。

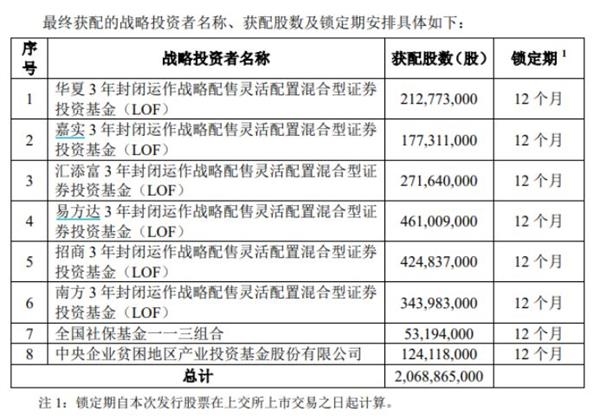

根据公告,此番邮储银行A股IPO战略配售对象共包括8家战略投资者,总体上看阵容非常豪华,其中6家为战略配售基金。以上战略配售基金的主要投资方向为A股IPO战略配售,因此非常注重投资标的的长期投资价值。本次邮储银行A股IPO战略配售是这6家基金首次悉数到场且均顶格申购。

另外两家战略投资者分别为全国社保基金一一三组合及中央企业贫困地区产业投资基金股份有限公司,这两类投资者均较关注具有长期投资价值与稳定分红的优质标的。

上述战略投资者获配的股票锁定期不低于12个月。

总体上看,邮储银行最终战略配售数量庞大,达2,068,865,000股,约占绿鞋行使前发行总量的 40.00%,约占绿鞋全额行使后发行总量的 34.78%。

中信建投的研究观点认为,本次邮储银行发行的绿鞋机制、股价稳定承诺、高比例战略配售等特点,对于邮储银行发行后短期和中长期股价具有显著稳定作用。

该机构认为,从短期来,引入“绿鞋”机制应对市场波动,在邮储银行股票发行后30天之内破发,则主承销商需要以发行价购买约定超额发行的股份,按照本次发行超额配售比例15%计算,“绿鞋”资金达43亿,是显著的股价支撑力量,将保持上市后股价稳定在1倍PB以上。

从中长期看,“绿鞋”后发行规模近45%有锁定要求,抛压较小,同时加上银行IPO常见的股价稳定机制,在3年内PB估值小于1时,触发控股股东增持计划,维持股价。

(文章来源:中国基金报)

温馨提示:投资有风险,选择需谨慎。

-

@所有人,2026春节A股/港股/港股通休市安排一览~

2026-02-12 11:38

2026-02-12 11:38

-

开启AI炒股:华泰证券AI涨乐APP怎么使用?

2026-02-12 11:38

2026-02-12 11:38

-

满仓没钱追新机会?一个融资融券工具轻松搞定~

2026-02-12 11:38

2026-02-12 11:38

问一问

问一问

+微信

+微信

分享该文章

分享该文章