符合10送转10标准股票只有22只

发布时间:2018-11-29 13:31阅读:600

今天早盘联创互联开盘涨停,封单一度达到数千万股。大比例送转方案是该股走强的重要因素。

谁会成为第一个吃螃蟹的人?

今天早盘联创互联(8.69 -1.03%,诊股)开盘涨停,封单一度达到数千万股。大比例送转方案是该股走强的重要因素。

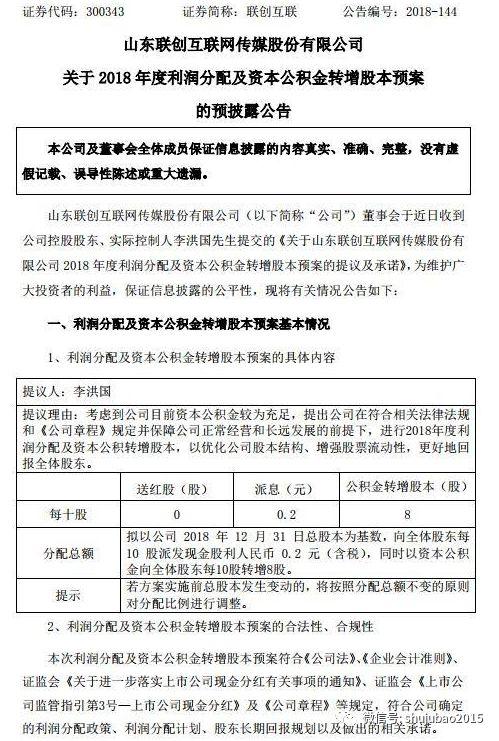

11月28日晚公司发布公告,公司控股股东、实控人李洪国提议,2018年度向全体股东每10股转增8股同时派发股利0.2元(含税)。这是第四家公告今年年报拟大比例送转的股票。值得一提的是,这4只股票的送转比例均没有达到1倍,即不足“10送转10”。

有分析人士认为,在上周末出台的高送转新规下,众多的股票难以满足“10送转10”条件。有数据显示,沪深A股能够达到新规“10送转10”条件的股票,可能只有22只。有些公司为了规避新规,同时又达到扩大股本规模的目的,选择了准“10送转10”的分配方案。

第四家年报拟大比例送转股票出现

昨日晚间,联创互联发布公告,公司控股股东、实控人李洪国提议,2018年度向全体股东每10股转增8股同时派发股利0.2元(含税)。同时,李洪国承诺,自预案公告之日起3个月内不通过集合竞价方式减持股票。此外,李洪国不排除通过协议转让、大宗交易方式引入战略投资者、纾困基金等合作方,进一步化解股票质押风险。

联创互联是第四家今年年报拟推大比例送转的股票。此前三只股票分别是正元智慧(39.15 -3.45%,诊股)、汉邦高科(17.95 -4.77%,诊股)、正业科技(25.95 -6.49%,诊股)。其中,正元智慧拟向全体股东每10股派发现金股利1.5元(含税),同时以资本公积金向全体股东每10股转增9股。汉邦高科拟向全体股东每10股派发现金股利0.7元,同时以资本公积金每10股转增8股。正业科技拟向全体股东每10股派发现金4.2元(含税),同时以资本公积金向全体股东每10股转增9.5股。

高送转新规聚焦业绩

巧合的是,这4只股票的送转比例均不足1倍,即不足“10送转10”。由于今年以来对高送转从严监管政策,“10送转10”或将越来越稀缺。上周五晚间,沪深交易所发布“高送转”新规,对此有了更加明确的规定,核心有3大要点:高送转比例与业绩挂钩;高送转披露时间必须与限售股解禁避开;高送转披露时间必须与重要股东减持避开。

上述高送转指的是,深市主板股票10送转5以上,中小板10送转8以上,创业板10送转10以上;沪市10送转5以上。

要实施高送转,财务条件比其他条件更难以满足,核心要点如下:

1、最近两年同期净利润应当持续增长,且每股送转比例不得高于上市公司最近两年同期净利润的复合增长率。

2、上市公司在报告期内实施再融资、并购重组导致净资产有较大变化的,每股送转比例可以不受前款规定的限制,但不得高于上市公司报告期末净资产较之于期初净资产的增长率。

3、上市公司最近两年净利润持续增长且最近3年每股收益均不低于1元,上市公司认为确有必要提出高送转方案的,每股送转比例可以不受前两款规定的限制,但应当充分披露高送转方案的主要考虑及其合理性,向投资者揭示风险,且其送转后每股收益不得低于0.5元。

满足新规的“10送转10”潜力股

如此严格的高送转新规,很多股票难以达到要求。有些公司为了规避新规,同时又达到扩大股本规模的目的,选择了准“10送转10”的分配方案。而在这种情况下,能够达到“10送转10”的股票会否多少呢?

依据上述财务条件第一个要点,近两年复合增长率超过100%且净利持续增长的创业板股票,即可“10送转10”。数据宝统计显示,按照年报预告净利中值计算,满足上述两个条件的创业板股票只有青松股份(11.61 -1.86%,诊股)和银邦股份(3.94 +1.29%,诊股)两只股票。不过这两只股票的最新每股资本公积金均不足1元。因此,从最新财务条件来看,基本上没有满足“10送转10”的创业板股票。

当然,对于其他板块股票而言,同样只要符合近两年复合增长率超过100%且净利持续增长,也可以“10送转10”。数据显示,满足条件的除了两只创业板股,还有3只主板股票和36只中小板股票。其中没有一只股票最新每股资本公积金大于两元且总股本在1亿股以下的股票。股本最小的是易尚展示(23.87 +4.33%,诊股),1.55亿股。

可见,从复合增长率的角度来寻找10送转10股票,综合股本及资本公积金因素,难度颇高。不过根据财务条件第三要点倒是能找到一些潜力股,即上市公司最近两年净利润持续增长且最近3年每股收益均不低于1元。

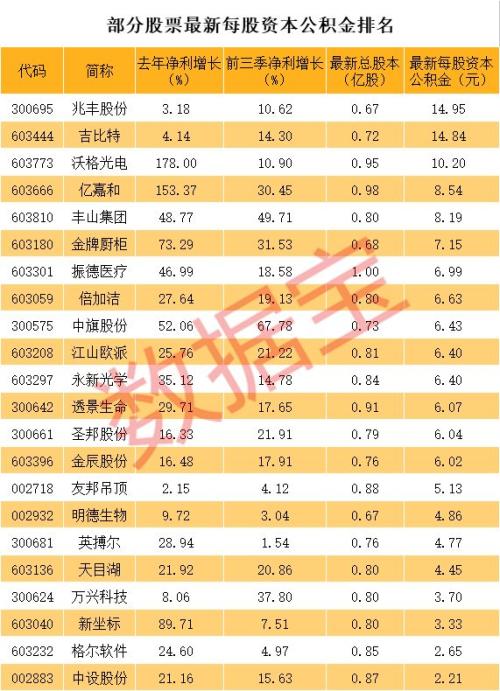

数据宝筛选出2016年、2017年每股收益均超过1元、2017年净利正增长及今年前三季净利正增长、最新每股资本公积金大于两元且总股本在1亿股以下的股票,并剔除年报净利润预降股,它们当中出现“10送转10”以上的股票概率较大。数据显示,合计共有22只股票符合条件,详细如下表。

温馨提示:投资有风险,选择需谨慎。

10转5和10送5有何区别?具体有什么区别?

10转5和10送5有何区别?具体有什么区别?

10转5和10送5有何区别?具体有什么区别?

10转5和10送5有何区别?具体有什么区别?

股票10转3股和10送3股有什么区别?

股票10转3股和10送3股有什么区别?

求教,10转5股和10送5股的区别是什么啊?

求教,10转5股和10送5股的区别是什么啊?

问一问

问一问

+微信

+微信

分享该文章

分享该文章